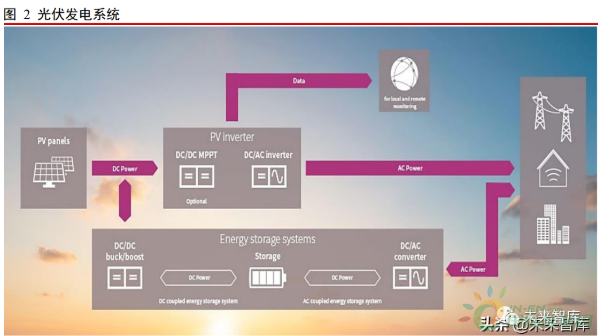

IGBT 是光伏逆变器实现DC/AC核心器件

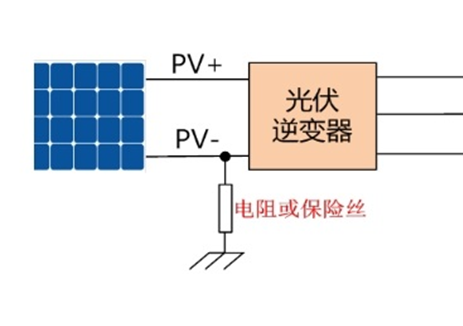

光伏逆变器是光伏发电系统关键部件。在太阳能光伏发电过程中,光伏阵列所发的 电能为直流电能,然而许多负载需要交流电能。光伏逆变器将光伏发电系统产生的直流 电通过电力电子变换技术转换为生活所需的交流电,是光伏电站最重要的核心部件之一, 是太阳能和用户之间联系的必经之路。光伏逆变器需要保证输入电网的电能质量(如谐 波含量、直流分量、电压、频率、相位等)符合要求。

光伏逆变器主要由输入滤波电路、DC/DC MPPT 电路、DC/AC 逆变电路、输出滤 波电路、核心控制单元电路组成。逆变器的工作原理是通过 IGBT 等功率半导体开关器 件的开通和关断作用,把直流电能变换成交流电能的。电路中都使用具有开关特性的半 导体功率器件,由控制电路周期性地对功率器件发出开、关脉冲控制信号,控制各个功 率器件轮流导通和关断,再经过变压器耦合升压或降压后,整形滤波输出符合要求的交流电。

IGBT 在光伏逆变器中主要应用在 DC/DC 升压和 DC/AC 逆变电路中。IGBT 全称 为绝缘栅双极型晶体管,是由 BJT(双极型三极管)和 MOSFET(绝缘栅型场效应管) 组成的复合全控型电压驱动式功率半导体器件。兼有 MOSFET 的高输入阻抗和 GTR 的 低导通压降两方面的优点。能够根据工业装置中的信号指令来调节电路中的电压、电流、 频率、相位等,以实现精准调控的目的。

光伏装机量增长将拉动IGBT需求爆发

国家在“十四五”期间将坚持清洁低碳战略方向不动摇,加快化石能源清洁高效利 用,大力推动非化石能源发展,持续扩大清洁能源消费占比,推动能源绿色低碳转型, 为如期实现碳中和目标创造基础。光伏发电作为绿色环保的发电方式,符合国家能源改 革以质量效益为主的发展方向,国内光伏行业面临广阔的发展前景。

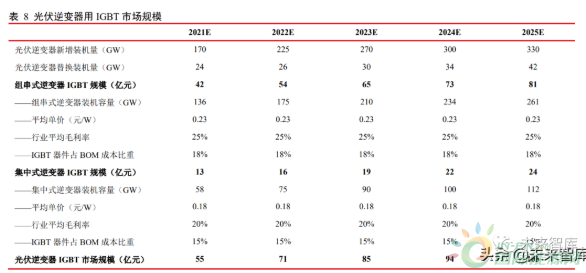

光伏逆变器用IGBT市场规模测算

光伏逆变器用 IGBT 整体规模测算

2025 年光伏逆变器用 IGBT 市场规模预计将达 105 亿元。根据中国光伏行业协会 预测,2025 年全球光伏逆变器新增装机量有望达 330GW,假设 2025 年光伏逆变器替换 装机量为 42GW。按照 IGBT 占组串式逆变器 BOM 成本的 18%,以及占集中式逆变器 BOM 成本的 15%计算,预计 2025 年光伏逆变器 IGBT 市场规模将超百亿。

光伏逆变器用 IGBT 单管和模块规模测算

根据 IHS Markit 数据,2020 年全球微型逆变器占比约为 1%;单相逆变器占比约为 9%;低功率三相逆变器(≤500KW)占比约为 56%;高功率三相逆变器(>500KW)占 比约为 34%。此处三相逆变器包含集中式逆变器和三相组串式逆变器。

2025 年 IGBT 单管和模块市场空间分别为 40 亿元和 65 亿元。由于微型及单相逆 变器功率较小,假设全部采用 IGBT 单管方案;高功率三相逆变器假设全部采用 IGBT 模块方案;对于低功率三相逆变器假设 IGBT 单管和模块方案各占 1/2。因此,我们预计 2025 年 IGBT 单管市场空间约为 40 亿元,IGBT 模块市场空间约为 65 亿元。

重点公司分析

斯达半导

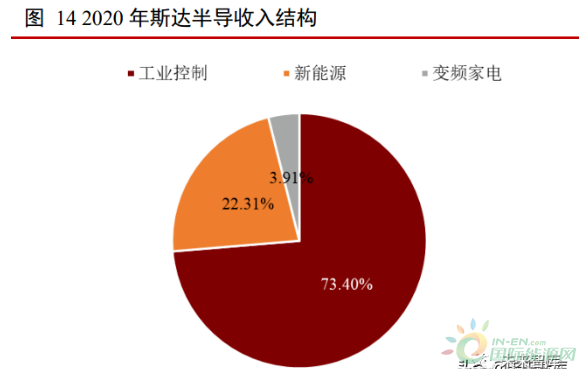

斯达半导是国内 IGBT 龙头,市占率全球第七。根据 IHS 报告,2019 年,斯达半 导 IGBT 模块市占率全球第七,是唯一进入前十的中国企业。斯达半导成立于 2005 年 4 月,2020 年 2 月在上交所主板上市。公司主要产品为 IGBT 模块,主要用于工业控制、新能源和变频家电领域。2020 年工控、新能源和变频家电收入占比分别为 71.68%、26.14%和 1.59%。2020 年公司实 现收入 9.63 亿元,同比+23.55%,净利润 1.81 亿元,同比+33.30%。2020 年公司毛利率 为 31.56%,净利率为 18.80%。

公司较早布局光伏发电,乘国产替代良机迅速放量。2019 年公司自研 IGBT 芯片 就已在集中式光伏逆变器大功率模块和组串式逆变器的 Boost 及三电平模块广泛应用。新冠疫情后,在全球缺芯的背景下,公司把握住国产替代良机,光伏 IGBT 迅速放量。2021H1 使用公司自研芯片的 IGBT 模块和分立器件在国内主流光伏逆变器客户开始大 批量装机应用。

宏微科技

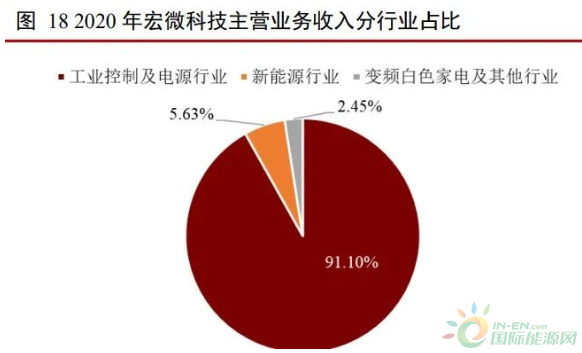

宏微科技是国内首批 IGBT 公司。公司成立于 2006 年 8 月,主要产品包括 IGBT、 FRED 芯片、单管和模块。公司 IGBT 单管芯片全部来自自研,模块产品芯片自研外购 并举。公司产品主要用于工业控制、新能源和变频白色家电领域,2020 年收入占比分别 为 91.10%、5.63%以及 2.45%。

新能源及国产替代需求强劲,2021 年 1-9 月公司业绩高增。2021 年 1-9 月公司实 现收入 3.70 亿元,同比+56.30%;归母净利润 0.47 亿元,同比+152.62%。2021Q3 单季 度收入 1.36 亿元,同比+42.55%;归母净利润 0.15 亿元,同比+89.25%。

2020 年公司成为华为光伏 IGBT 供应商,光伏领域收入有望加速释放。公司于 2020 年与华为在光伏逆变器上展开合作,2021 年订单数量逐渐增加,预计 2022 年将进 一步增多。光伏对系统要求较高,公司产品可靠性受到市场认可,伴随明年产能逐渐释 放,公司能够满足更多的客户需求,带来收入的加速增长。

车规 IGBT 进展顺利,已定点 15 个车型。公司已进入 4-5 家汽车品牌厂商,合计 完成 15 个车型定点,预计将于 2023 年大幅放量。展望明年,公司 750V 车规 IGBT 及 汇川定制款有望贡献收入。此外,公司积极布局第三代半导体,SiC 产线预计将于年底 前完工,2023 年后逐步起量。随新能源占比提升及自动化改造,公司毛利率有望提升。光伏及新能源汽车用 IGBT 毛利率较高,随公司产品结构优化,综合毛利率将稳步提升。此外,公司新建产 线采取智能化管理,人工数量大幅减少亦会带来毛利率提升。

士兰微

士兰微是国内 IDM 龙头。士兰微成立于 1997 年 9 月,2003 年 3 月在上交所主板 上市。公司主要产品包括集成电路、分立器件和 LED 等三大类。经过二十多年的发展, 公司从一家纯芯片设计公司发展成为目前国内为数不多的以 IDM 模式为主要发展模式 的综合型半导体产品公司。

2020 年士兰微营业收入 42.81 亿元,同比增长 37.61%。其中,分立器件、集成电 路、发光二极管收入分别为 22.03 亿元、14.20 亿元以及 3.91 亿元,分别占总收入的 51.47%、33.17%以及9.13%。分立器件中,IGBT产品营收 2.6 亿元,占收入比重为6.07%。

公司已开始进入光伏等新能源市场,IGBT 收入将快速增长。受益国产替代, 2021H1 公司 IGBT 器件收入 1.9 亿元,同比+110%;IPM 产品方面,国内白电整机厂加 速导入,2021H1 公司 IPM 模块在变频空调等白电上使用超 1800 万颗,同比+200%,实 现收入 4.1 亿元,同比+156%。除白电、工控市场外公司已开始进入光伏、新能源车等 新兴市场,预计全年 IGBT 相关产品将保持快速增长。

公司 12 吋产线积极扩产,持续巩固竞争优势。2021H1 士兰集科 12 吋芯片总产量 5.72 万片,预计 2021 年底月产能将达 3.5 万片。2021 年士兰集科已着手实施《新增年 产 24 万片 12 英寸高压集成电路和功率器件芯片技术提升和扩产项目》,进一步加大 12 吋产线投入,预计 2022Q4 月产能将达 6 万片。(报告来源:未来智库)

扬杰科技

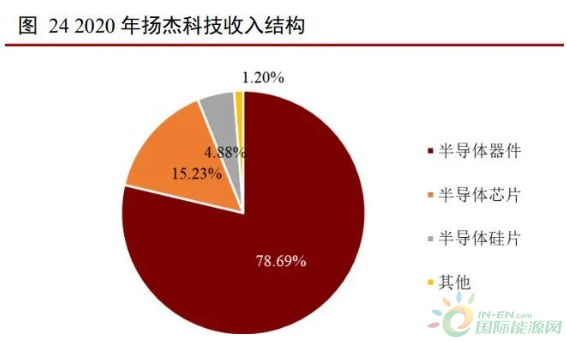

扬杰科技是老牌功率半导体 IDM 厂家,产品覆盖广泛。公司成立于 2006 年,2014 年在深交所上市。公司产品主要包括分立器件芯片、整流器件、保护器件、小信号、 MOSFET、功率模块、SiC 等。产品主要应用在电源、家电、照明、安防、网通、消费 电子、新能源、工控、汽车电子等多个领域。2020 年公司硅片、芯片和器件收入占比分 别为 4.88%、15.23%和 78.69%。

把握国产替代良机,逐步向中高端产品进发。公司深耕功率半导体领域,目前已 拥有 4 吋和 6 吋晶圆生产线,并进一步规划 8 吋晶圆产线和对应的中高端功率二极管、 MOSFET 以及 IGBT 封装工厂,持续投资扩充晶圆制造及先进封测产能。在 MOSFET 板块,公司计划加速研发 SGT-MOSFET、SJ-MOSFET 等高端产品,积极对标国际品牌, 尽早完成进口替代;在 IGBT 板块,公司拟加大芯片研发投入,实现 IGBT 芯片的量产, 并加快 8 吋 IGBT 晶圆研发设计。

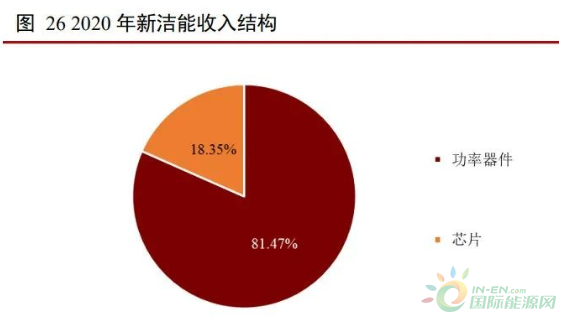

新洁能

新洁能主营 MOSFET、IGBT 等分立器件产品。公司成立于 2013 年,于 2020 年 在上交所上市。公司目前已经形成沟槽型功率 MOSFET、超结功率 MOSFET 两类主要 产品系列,以及屏蔽栅沟槽型功率 MOSFET(SGT)、IGBT 和功率模块等新产品系列。公司主要为 Fabless 模式,并向封装测试环节延伸产业链。

IGBT 产品进展喜人,光伏储能等领域取得突破性进展。借助华虹 8+12 吋先进特 色工艺,公司 IGBT 产品在光伏逆变、储能逆变(UPS)、工控、电动工具马达驱动、家 电变频控制等行业都获得突破性进展,与行业头部客户开展合作。此外,公司 IGBT 模 块自 2021Q2 推出相关产品后,已取得部分客户订单。

2021H1,公司 IGBT 产品收入 2,642.22 万元,同比+1114.60%。与华虹合作紧密,8+12 吋产能持续增长。公司主要芯片代工厂包括华虹宏力和华 润上华,公司与华虹合作密切,在华虹 8 吋及 12 吋平台均有产能。在持续争取现有代 工厂产能情况下,公司亦不断拓展境内外芯片代工供应渠道。2021H1 公司 8 吋芯片实 现回货 10.3 万余片,12 吋芯片实现回货 3.2 万余片。代工产能吃紧情况下,争取到更多 的芯片产能有助公司快速扩展下游市场份额。

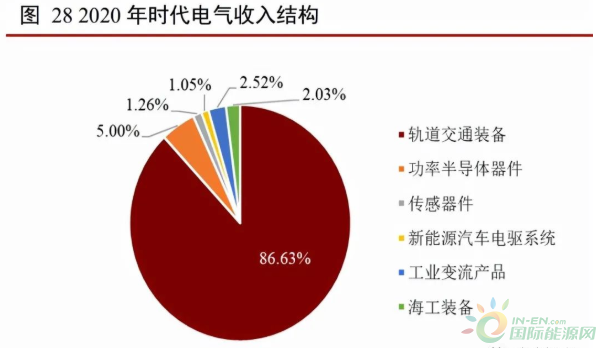

时代电气

时代电气是我国城轨牵引变流系统龙头,具有“器件+系统+整机”完整产业链。公 司主营包括除以轨道交通牵引变流系统为主的轨道交通电气装备、轨道工程机械、通信 信号系统等外,还布局功率半导体器件、工业变流产品、新能源汽车电驱系统、传感器 件、海工装备等领域。2020 年公司营收 160.34 亿元,同比下降 1.66%。其中,轨道交通装备收入 138.90 亿元,占收入比重为 86.63%;功率半导体器件收入 8.01 亿元,同比增长 54.48%,占收 入比重为 5.00%。

公司是我国高压 IGBT 龙头,采用 IDM 模式布局。在功率半导体领域,公司建有 6 吋双极器件、8 吋 IGBT 和 6 吋 SiC 产业化基地。公司功率半导体器件应用于输配电、 轨道交通和工业等多个领域。公司已为新能源汽车、风力发电、光伏发电、高压变频器 等批量供应 IGBT 器件,750V 和 1200V IGBT 应用至新能源汽车,并已与国内多个龙头 整车企业成为重要合作伙伴。

比亚迪半导体

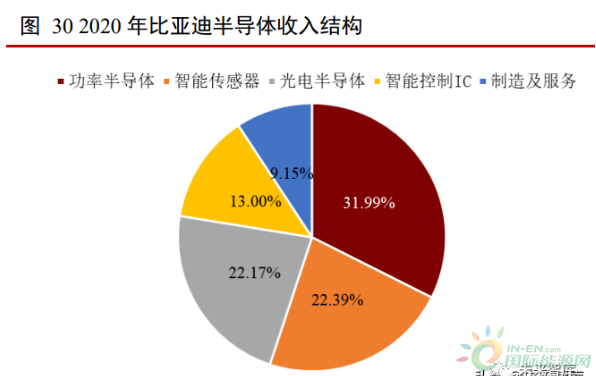

比亚迪半导体以车规级半导体为核心。主营业务包括功率半导体、智能控制 IC、 智能传感器及光电半导体。公司成立于 2004 年 10 月,2021 年 6 月比亚迪半导体向深交 所递交了招股说明书,拟在深交所创业板上市。

功率半导体方面,公司采取 IDM 模式经营。功率半导体方面,公司拥有从芯片设 计、晶圆制造、模块封装与测试到系统级应用测试的全产业链 IDM 模式。在汽车领域, 公司已量产 IGBT、SiC 器件、IPM、MCU、CMOS 图像传感器、电磁传感器、LED 光 源及显示等产品,应用于汽车的电机驱动控制系统、整车热管理系统、车身控制系统、 电池管理系统、车载影像系统、照明系统等重要领域。

公司是国内新能源乘用车电控 IGBT 龙头。在 IGBT 领域,根据 Omdia 统计,以 2019 年 IGBT 模块销售额计算,公司在中国新能源乘用车电机驱动控制器用 IGBT 模块 全球厂商中排名第二,仅次于英飞凌,市场占有率 19%,在国内厂商中排名第一,2020 年公司继续保持全球第二国内第一的领先地位。

同时,公司积极拓展工业电焊机、变频 器、家电、光伏等非车规领域。在 SiC 器件领域,公司已实现 SiC 模块在新能源汽车高端车型电机驱动控制器中 的规模化应用,也是全球首家、国内唯一实现 SiC 三相全桥模块在电机驱动控制器中大 批量装车的功率半导体供应商。

2020 年比亚迪半导体实现收入 14.41 亿元,同比增长 31.46%。其中,功率半导体、 智能传感器、光电半导体、智能控制 IC、制造及服务分别实现收入 4.61 亿元、3.23 亿 元、3.20 亿元、1.87 亿元以及 1.32 亿元,占比分别为 31.99%、22.39%、22.17%、13.00% 以及 9.15%。

切换行业

切换行业

正在加载...

正在加载...