光伏胶膜行业,在2023年的发展可谓是头尾两难。根据此前披露的半年报看,2023年上半年,光伏胶膜企业的业绩普遍不及预期,出现下滑甚至亏损的情况。像海优新材、鹿山新材、赛伍技术、天洋新材等企业都出现了上述情况。

三季度以来,光伏胶膜行业像是迎来了发展的曙光,出现量价同升的情况,各光伏胶膜企业的盈利能力也有所改善和恢复。但是,就在光伏胶膜行业三季度出现出货小高潮后,受到光伏胶膜价格下滑、组件仍存在高库存的情况下,四季度光伏胶膜企业的业绩或将再度遇冷,出现颓势。

四季度光伏胶膜发展市场遇难

相关资料显示,光伏胶膜是一种关键的包装材料,主要用于生产光伏模块,来保护模块内部的电池。根据产品结构的不同,大致分为EVA膜,POE膜等。光伏胶膜作为光伏产业的核心材料之一,近年来在光伏产业的不断发展下,市场的需求量逐年增加。也就是在光伏行业蓬勃发展的当下,光伏胶膜产业的发展前景按理说自然是一片开阔的景象。

但是,2023年却出现了变数。受到整个光伏行业产能过剩的影响,组件环节高库存状态持续维持。三季度作为此前的光伏传统旺季,市场表现也不是很良好。在各环节纷纷去库存的情况之下,光伏胶膜企业的日子并不好过。

根据SMM光伏胶膜11月20日的最新价格来看,EVA胶膜(透明)的均价已经跌至7.68元/平方米;EVA胶膜(白色)的均价已经跌至8.48元/平方米;POE胶膜跌至14.72元/平方米;EPE胶膜的均价也跌至9.9元/平方米。其中,POE胶膜价格与11月初相比,已经下跌2%-4%。

光伏胶膜行业的困境,并不是在四季度才开始显现出来的。

早在今年的二季度,光伏胶膜行业的发展就出现了明显的阻碍。今年硅料价格下跌已经贯穿光伏产业,在硅料价格下行的情况下,组件端处于观望状态,采购光伏胶膜的意向不断下降。

因此,在2023年二季度,胶膜的价格一路走低,数据显示,4月初,EVA胶膜价格11元/平方米;7月初,EVA胶膜价格下跌到8.5元/平方米,跌幅达到23%。

在这样的情况之下,2023年上半年,光伏胶膜企业的业绩普遍承压,出现惨不忍睹的情况,企业表示,公司业绩不佳,与光伏胶膜毛利率下降有关。

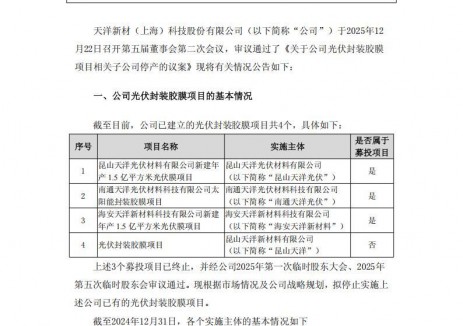

光伏胶膜行业的各企业诸如赛伍技术、海优新材、鹿山新材、天洋新材等都出现了业绩下滑或是亏损的情况。

具体来看,2023年上半年,赛伍技术实现营业收入和归母净利润分别为22.21亿元和0.50亿元,同比下降1.66%和71.25%;

天洋新材实现营业收入和归母净利润分别为6.11亿元和0.01亿元,同比下降9.6%和96.52%。

海优新材和鹿山新材泽手出现了亏损的情况,在报告期内,海优新材实现归母净利润-0.34亿元,同比下降116.42%;鹿山新材实现归母净利润-0.67亿元,同比下降186.90%。

对于业绩的下降,整个光伏胶膜行业面临的困境是大同小异的。除了头部企业能够凭借成本优势守住业绩增速外,其它二三线光伏胶膜厂商出现亏损的原因都不尽相同。

2023年9月,赛伍技术相关人士在2023年半年度业绩说明会上也表示,“因受到市场环境、供需情况、原材料价格波动等方面因素影响,包括赛伍技术在内行业大多数胶膜厂商上半年均处在亏损中(注:主要指光伏胶膜业务)”。

进入三季度,光伏胶膜行业迎来了出货的小高峰。伴随着7/8月硅料价格探底,组件厂商三季度的排场有所上升,观望情绪下降。随着组件环节开工投产的比例不断提高,三季度光伏胶膜企业的业出货量开始上升。同时,三季度开始,由于EVA粒子价格的上涨,EVA胶膜的价格也随着水涨船高。在双重利好因素叠加的情况之下,光伏胶膜企业三季度的业绩有所回春。

其中,作为光伏胶膜市占率超过50%的胶膜龙头企业福斯特,2023年第三季度,其实现营收60.34亿元,同比增长33.2%,归母净利润5.46亿元,同比增长14.7%。对于业绩的上升,福斯特方面表示,2023年前三季度,福斯特光伏胶膜出货量为15.95亿平,同比增长77%;其中,第三季度出货6.3亿平,环比增长24%,主要是硅料价格企稳后组件排产提升带来的出货量的增长。

不过,最近从价格来看,尤其是2023年九月底,光伏EVA粒子和EVA胶膜价格下跌迅速。其中, EVA粒子价格从16200元/吨,下跌到14780元/吨,下降了8%。

EVA粒子的价格不断下跌,另一端,组件的价格也在一路走跌,甚至在1元/瓦的范围内游走。在这样的情况下,组件企业自然希望光伏胶膜价格跟着下跌,而在EVA粒子降价的情况下,胶膜价格也开始不断走低。到十月底,EVA粒子的价格已经下降至12555元/吨。

值得注意的是,由于EVA粒子的库存周期为1个月左右,因此,11月降价后的光伏胶膜是搭配10月的EVA粒子的价格。这也就意味着,11月起光伏胶膜的盈利压力上升。而POE方面也在不断的调价,想要通过POE胶膜的盈利去补贴EVA胶膜的亏损,还是比较困难的状态。

接下来看出货方面,由于四季度组件企业还是存在高库存的一个状态,甚至到明年春节前都主要以去库存为主要目标。所以,组件端各家厂商四季度采购胶膜的意愿会有所减弱。那么,光伏胶膜企业四季度想要实现出货量的大幅上升也是不太可能出现的事情。综合价格和出货量来看,四季度光伏胶膜企业遭遇寒冬,或许也是极有可能发生的事情了。

光伏胶膜竞争格局稳定

光伏胶膜环节作为偏轻资产但是重运营的行业,竞争格局较为稳定。目前来看,行业的集中度较高,其中胶膜老大福斯特的市占率约为50%-60%。

在P型技术更迭至N型技术的当下,对光伏胶膜的需求也开始走向多元化。因此,光伏胶膜市场也出现了多种封装方案并存的情况。不同的组件企业在选择胶膜的方案上也会有所不同,包括双POE胶膜、双EPE胶膜、EPE+EVA、POE+EVA方案等。

面对日趋多远的市场需求,光伏胶膜企业更是需要不断创新,生产不同种类的胶膜。只有这样,才能在拿到更多的相关订单,借此占据更多的市场份额。

总而言之,四季度光伏胶膜企业业绩承压或许已经是板上钉钉的事情。但随着未来组件去库存的完成,光伏胶膜市场将继续不断发展。期待光伏胶膜市场下一阶段的表现。

切换行业

切换行业

正在加载...

正在加载...