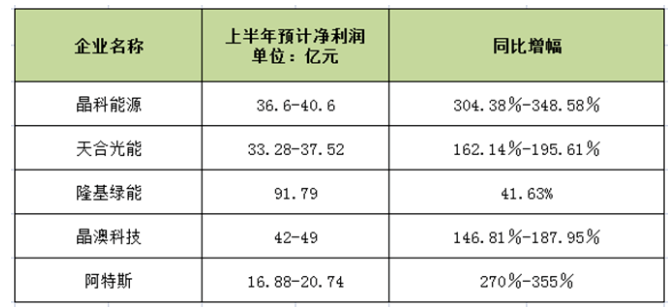

自7月中旬以来,多家光伏产业链上市企业披露2023半年度业绩报告。光伏产业链上半年的利润分配情况也随之揭晓。

在多家光伏组件、电池片企业的报告中显示,企业盈利能力大大提高。其中光伏“组件5虎”中,除净利润高达91.79亿元的隆基绿能外,其余四家厂商均实现净利润翻番。

这似乎给人一种光伏产业大好的景象。实际上,几家欢喜几家愁,尤其是光伏产业链上游企业。

从硅料方面来看,除协鑫科技外,龙头企业通威股份、大全能源、新特能源都已发布年中报告。报告显示,这三家均出现不同程度的净利下滑。

尤其是大全能源和新特能源,净利润分别为44.26亿元和47.59亿元,同比下滑53.53%和15.28%。

而通威股份作为最大硅料龙头,虽然对比其他两家,上半年净利润持续保持增长趋势,但和自己去年上半年相比,净利润增速出现大幅放缓。

要知道,2022上半年,通威股份净利润122.24亿元,同比增长312.17%,而今年同比增长只有8.56%。虽然保住了上半年业绩增势,但通威股份上半年的净利润同比增速降已至个位数水平,这还是2020年以来首次。

来源:通威股份半年度报告

另外,从硅片方面来看,TCL中环、双良节能等企业今年上半年虽然仍维持了较高速度的增长,但实际却“暗藏玄机”。

这一“玄机”体现在,相比一季度的22.53亿元净利润,TCL中环在二季度的净利润几乎与其持平甚至微降。而双良节能环比下滑更加明显,双良节能二季度净利润约为1亿元左右,远低于一季度约5亿元的盈利数据。

从以上这些已披露的半年报了解到,在光伏产业链中,曾经上游“日进斗金”,下游“满腹苦水”的日子已彻底逆转。如今一些硅料、硅片企业甚至已出现季度亏损。

曾经风光无限的光伏上游企业为何会出现业绩下滑?这些企业未来又该如何自救?

01

光伏产业链上游企业告别暴利

如果从这些企业的半年报数据中找答案,出现问题的主要是今年第二季度。例如,二季度通威股份的净利润环比下滑45.7%,近乎腰斩。

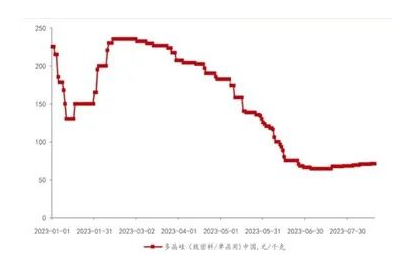

在下图中,与二季度时间正好对应的是,今年3月至6月期间,硅料价格暴跌,从最高价24.01万元/吨直接降至最低6.57万元/吨。

图说:2023年1月-8月多晶硅料价格走势

按照最大硅料企业通威股份最新披露的硅料生产成本低于4万元/吨来算,原本盈利空间达20万元/吨直接降至2.5万元/吨,几乎下降10倍。

而另一个TOP硅料企业大全能源最新披露的成本约为5.1万元/吨,高于通威股份,其他二三线硅料企业成本价则更高,这使其中盈利空间岌岌可危,甚至为负。

可见,硅料企业最多一年赚200多亿的时代已经过去。而作为硅料的直接下游,硅片企业的好日子也随之一去不返。

一般来说,硅片成本可分为硅料成本和非硅成本,硅料成本约占硅片成本的81%。以P型硅片为例,在6月硅料价格暴跌之后,硅片价格也“初现”触底现象,利润维持低位。

针对硅料价格“雪崩”导致业绩下降的现象,大全能源表示,由于产业内周期性库存消耗叠加新增产能陆续释放影响,多晶硅供给量大幅增加,市场供大于求。

TCL中环也表示,今年上半年光伏行业产业链价格快速下行,对经营成果产生压力。

02

产能过剩,生死之争开启

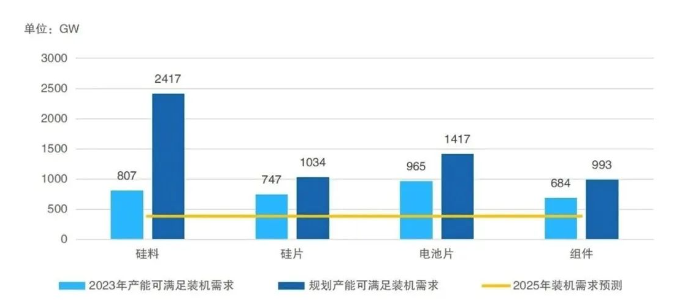

正如大全能源所说,今年多晶硅供给量大幅增加,那么,到底增加了多少才导致价格如此暴跌。

按研究机构预计,2025年全球光伏装机需求约386GW。需求量很大,供应量却更大。过去两年光伏产业超2万亿巨量资本涌入,各环节产能扩张达2~3倍。

在这种情况下,机构预计到2023年底各环节产能将达到全球光伏装机需求的2~3倍,而未来规划产能达全球光伏装机需求的3~4倍,其中硅料产能过剩最为严重。

图说:2023光伏产业链主材环节产能过剩情况

由上游硅料产能严重过剩而导致电池、组件需求的结构性产能过剩,下游组件产能对终端装机需求的阶段性产能过剩,层层叠加的过剩局面。

面对产能过剩的现状,多家拟扩张多晶硅项目的硅料企业已叫停了继续投资的计划。但还有有一些企业却还在继续扩大产能。

一边是市场超常规的产能过剩导致价格暴跌,另一边却还继续扩产,这又是为什么?

业内专家表示,这看上去有点矛盾,但一点都不奇怪。扩产是保持自身的市场地位不被其他企业搞掉的办法。当别人都在扩产,如果你不跟,未来就有被挤出“头部”的危险。这是生死之争。

以通威股份为例,虽然现在主营业务硅料进入没以前挣钱的时代,但是它希望能用其他业务能补上来,赚到的钱再为技术变革做准备。

因此,通威不仅投资组件,还杀入硅片和电池片,打造光伏一体化布局。

它在发布今年年中报告的同时,还宣布计划在四川乐山再投200亿元,建设32GW拉棒切片项目和32GW电池片项目。

03

二三线硅料企业的活路在哪里?

资深人士表示,现在光伏行业不止是“拥硅为王”,更是“拥资金为王”,像通威股份这样。但是,对于二三线硅料企业而言,却没那么简单了。

由于成本较高,资金实力有限,一旦硅料价格跌到谷底,这些企业的盈利几乎为0。此时,如果也效仿通威这样打造一体化光伏企业,很可能产线还没建完,价格再跌,岂不是更惨。

那这类企业难道没有活路了?

其实,这类企业除了规避亏损、推迟投产以外,如果不想被淘汰,加速升级到N型料或许是一条出路。

眼下正是光伏电池技术变革的最关键时候,主流的P型电池将被光电转换效率更高、衰减更低的N型电池替代。无论是以TOPcon和HJT为主的技术路线,还是代表着未来技术的IBC、HBC路线,都选择了N型电池。

因此,机构及行业也一致看好N型料的前景。例如,硅业分会在5月10日的周评中开始加入了N型料的价格,被业内人士认为这是积极的信号,代表着N型料将迎来新的局面。

最新硅料价格也显示,N型料在7月份以来,已经第8次涨价且涨幅较P型料更大,和P型料价差达1.4万元/吨。

相较于P型硅料,N型硅料对于掺杂元素和纯度的要求更高,制造工艺也更为复杂,少子寿命要比P型高出1-2个数量级。

因生产工艺和纯度等要求更高,当下N型硅料的产能有限,大部分厂家仍以生产P型料为主。

当一些公司还在纠结是否继续做P型料的时候,头部企业却已具备N型料的供给能力。

据见智研究Pro统计,大全能源已实现N型高纯硅料的批量供给,而通威股份的硅料90%以上也都是N型料,并且今年上半年其N型料销量同比大幅增长447%。

要知道,现在下游硅片、组件企业相继与龙头锁定长单,很多都是N型料。

据机构分析,虽然当前下游N型市场的需求正在逐步扩大,但在供应方面,各硅料企业N型比例暂未有大幅提升,仅占整个硅料产能的20-30%,供应整体仍呈相对紧缺的状态。

所以,在这轮淘汰赛中,二三线企业如果不想被淘汰,除降本以外,将落后产能升级也不失为一条出路。

切换行业

切换行业

正在加载...

正在加载...