2月1日,有色金属全面爆发,华钰矿业、东方锆业、南化股份等涨停,金钼股份、湖南黄金等大涨。

催化上,近期钼、锑、锆等此前关注度较低的小金属价格持续上行。

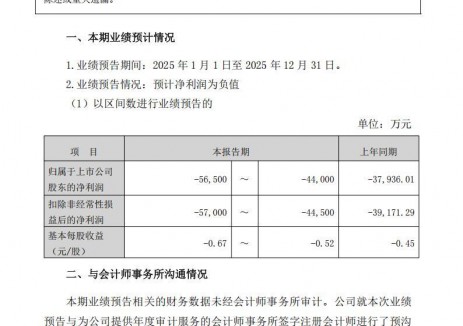

图为去年12月以来近期锑价格走势

其次,国内经济复苏有望带动商品需求,最后,美联储加息放缓,目前市场预期2023年上半年将停止加息,全球流动性支撑有色价格回暖。

其中中邮证券最新研报称锑可能是可能是2023年有色最亮眼的品种。

供给高度紧张,光伏玻璃为新需求增长点

锑是一种银白色有光泽硬而脆的金属,在地壳中的含量为0.0001%,因其用途广泛,且常作为添加剂的角色参与工业制造,因而被称为“工业味精”。

据USGS数据,2021年全球锑资源储备量>200万吨,我国储备量最大达48万吨,占比24%;俄罗斯、玻利维亚、吉尔吉斯斯坦等国储量占比靠前。产量方面,2021年全球锑产量约11万吨,我国是全球第一大锑生产国,产量占比55%(6万吨);俄罗斯和吉尔吉斯斯坦等国产量靠前。

供需方面,供应端总体来看资源前景严峻,供给高度紧张。

据天风证券研报,从现有资源看,锑金属静态储采比不容乐观仅18:1,即全球锑资源仅能向市场供给18年,而我国供给年限更少,仅剩8年。而且后备资源也面临不足,我国作为第一大储量国,累计查明具有经济价值的锑资源量中63%的锑资源已被消耗,难开发利用的锑矿占比达36%。

另外,天风证券指出,在矿山储量、品位下降,环保趋严的背景下,近两年我国锑矿年产量由10万吨大幅下滑至约6万吨,供给下降明显。纵观海外,近几年俄罗斯、吉尔吉斯斯坦等国虽有较大的锑产量贡献,但全球锑矿供给仍在收缩,且未来海外锑矿增产有限,SMM预计2019至2025年锑供给增速年复合增长率仅1%。

需求端,锑的下游需求主要集中于阻燃剂、铅酸电池、聚酯催化剂等领域,新增需求主要来自光伏玻璃澄清剂,SMM预计2021至2025年锑需求复合增长率达6.53%。

这里稍微多提两嘴,光伏玻璃对于锑金属是全新增量市场,也是至2025年锑需求增长的主要贡献领域,天风预计在21-25年新增的4.04万吨增量中,光伏玻璃贡献最大达1.94万吨;在2025年的需求结构中,玻璃陶瓷领域占比有望由10%上升至约18.55%。

有望成2023年有色最亮眼的品种

资料显示,2020年来锑开启新一轮价格周期,随着国内资源的不断消耗以及环保、安全政策的加严,国内锑精矿供应有限。而进口原料方面,受到新冠疫情的影响,进口受阻。稳中有升的需求下,氧化锑、锑锭的库存被不断消化,供需矛盾不断加剧,推升锑价。

展望未来,国信证券表示,从中长期来看,锑价格中枢有望抬升,逻辑主要包括:

一是前文提到的锑资源供给紧张,产量持续下降;二是需求有望增加,光伏玻璃产业的高速发展有望带动澄清剂领域的锑消费快速增长;三是生产成本抬升,随着开采难度的上升以及环保要求的提升导致相应成本的增加;四是战略地位提升,锑在军工、航天航空、阻燃等领域的应用具有一定的不可替代性,锑被多国定义为关键矿产资源。

天风证券也表示,在矿山成本逐年增加、资源储量逐年减少与需求仍将稳定增长的共同作用下,锑价中枢有望继续抬升。

中邮证券还提到,锑可能是2023年有色最亮眼的品种,锑价有望进入强力上涨通道,目前8万/吨,历史高点是2011年的12万,有望创新高。

切换行业

切换行业

正在加载...

正在加载...