十年河东、十年河西,太阳能行业重回“拥硅为王”的时代。

2021年,中国太阳能多晶硅市场风起云涌,下游需求猛增、上游多晶硅供不应求,硅料价格持续高涨,通威股份、大全能源、特变电工等多晶硅龙头公司利润暴增,收益喜人。

3月15日,大全能源发布靓丽的成绩单,2021年公司不仅实现了108.32亿营业收入和57.24亿元的净利润,比上年同期分别增加132.23%和447.79%,还实现了经营成本的降低以及现金流的大幅增长,“经营活动产生的现金流量净额”为26.44亿元,同比增长534.87%。

不久前硅料龙头公司通威股份的公告也毫不逊色,2021年通威实现营业收入666.02亿元,同比增长50.68%;实现归属于上市公司股东的净利润82.03亿元,同比增长127.35%,创下盈利最高纪录。

进入2022年,硅料高景气度和高盈利延续,2022年1-2月,通威股份营收160亿元左右,同比增长130%;实现归属于上市公司股东的净利润33亿元左右,同比暴增650%。净利增长650%!通威,通威!

亮丽业绩的背后是大量的长单协议和高企的硅料价格。

大全能源预计今年一季度最高实现多晶硅销量3.8万吨,较同期大幅增长76.98%。据媒体不完全统计,2021年至今涉及多晶硅的销售长单共13单,订单量共计140.12万吨,其中8个订单共计73万吨多晶硅已公开交易金额,涉及金额超800亿元。

价格方面,由于供应链上下游产能错配与硅料厂新产能建设周期长等因素,2021整年硅料都处于供不应求的状况,价格也一直处在快速上行通道中,价格的高涨为多晶硅企业带来了丰厚的利润。

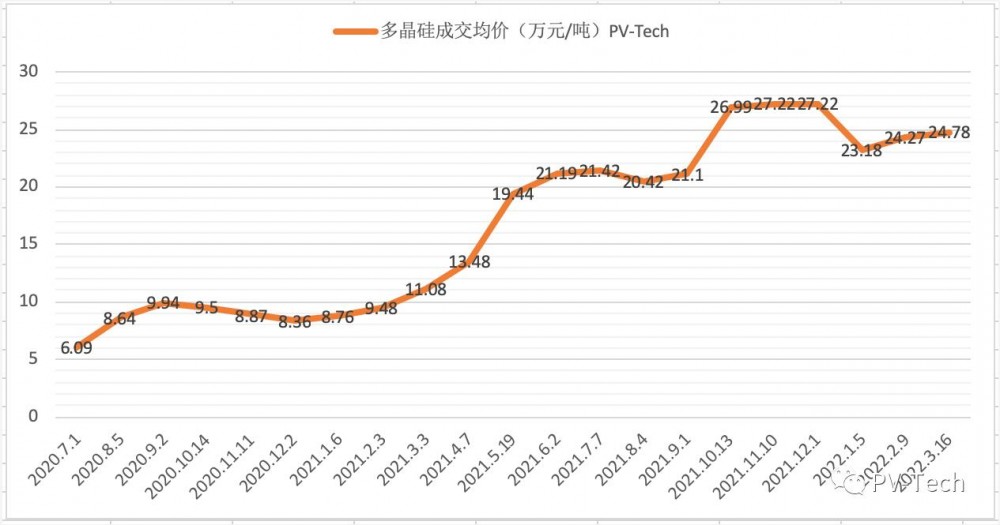

根据硅业分会报价来看,多晶硅价格犹如“脱缰的野马”,在过去一年多时间里呈现暴涨趋势,自2020年7月的6.09万元/吨的成交均价上涨至今,成交均价已达本周(2022.3.16)的24.78万元/吨。

由上图可以看出多晶硅价格从2020年7月一直到2021年底呈现高涨势态,去年8月短暂维稳后在经历能耗双控政策后,多晶硅价格再次拔高,11月时单晶硅料价格已达到26.9万元/吨,甚至一度突破27万元/吨,这也是近10年以来的最高价。

“暴利”驱动下的投资热潮

进入2022年,多晶硅价格在年初短暂下降后,又继续进入上升通道。暴利驱动下,光伏公司对硅料生意的投资热情高涨不减。

3月15日,行业背板龙头公司中来股份抛出一份20万吨工业硅及10万吨高纯多晶硅项目的公告,正式进军上游多晶硅原材料领域。

根据公告,项目总投资约140亿元,拟分两期建设,第一期拟投建年产20万吨工业硅、年产1万吨高纯多晶硅项目,第二期拟投建年产9万吨多晶硅项目,总投资期限预计5年。

月前,合盛硅业发布关于全资子公司新疆中部合盛硅业有限公司拟175亿投产多晶硅项目的公告。公告显示,此次投资涉及年产20万吨高纯度多晶硅项目。“拥硅为王”引发扩产潮! “硅茅”合盛硅业175亿再下一城

同时新入局的还有宝丰集团,宁夏宝丰集团与酒泉市在兰州签订《多晶硅上下游协同项目投资合作协议》。根据协议,甘肃宝丰多晶硅上下游协同项目总体规划建设30万吨/年多晶硅,其中项目一期计划投资200亿元。

据媒体不完全统计,2021年至今,国内约有17家公司宣布多晶硅新投产及扩产计划,硅料总规模达310万吨,总投资已超过2500亿元,详情如下:

通常情况下,多晶硅产能建设周期为12—18个月、爬坡周期为3—6个月,相比之下,下游硅片、电池片、组建等环节扩产周期仅需3—6个月,所以多晶硅厂商对下游需求的反应存在延迟,面对下游突然增长的需求,容易出现供不应求的局面。

然而,当这一领域涌进足够多的公司后,局面将发生变化。从多晶硅订单需求与各企业新投产以及计划扩产产能看,如果规划产能全部投产,多晶硅产能过剩或许不可避免。

硅业分会统计数据显示,截止目前公布新建、拟建多晶硅项目的新进企业已有16家,超过了目前现有在产企业数量13家,规划产能共计超过170万吨/年,若包括现有在产企业扩产产能,总增量将达到350万吨/年左右。

假设2025年终端需求乐观预计400GW,硅料需求量约150万吨,相比2021年需求增量约90万吨,可见扩建产能增量明显大于需求增量。

中国有色金属工业协会副秘书长马海天表示,预计到2025年底,中国多晶硅产能将达到300万吨/年,从需求角度看,到2025年和2030年,多晶硅需求量将达到130万吨和300万吨,行业供应能够满足未来长期需求。

鉴于当前新进入的公司以及扩产的形势,马海天提出警示,目前多晶硅行业的高利润是暂时的,预期到2022年底,多晶硅的价格将回到相对合理的水平,行业需要警惕多晶硅投资过热。

硅业分会也表示,一旦供过于求,极易出现较长时间成本价格倒挂的极端情况,进而再次进入行业资金投入不足、供需严重错配的恶性循环,加剧市场无序竞争,因此建议各投资企业全面调研,不只追求眼前利益,要长远发展,需在面对机遇时更加谨慎。

切换行业

切换行业

正在加载...

正在加载...