一,事件背景

9月17日,昆山天洋热熔胶有限公司、上海海优威新材料股份有限公司纷纷发布光伏胶膜涨价函,两家公司均表示,受近期光伏原材料价格上涨趋势的影响和压力,对光伏胶膜作出价格调整。其中,昆山天洋热熔胶有限公司宣布自9月15日起在现有合作的光伏封装膜价格基础上上调35%;上海海优威宣布自9月15日到货(含当日)起在现有合作的胶膜价格上调涨35%以上。

因为有的朋友可能刚开始接触,实际对于光伏胶膜,此前有过结论,就是4季度会迎来供需最

二,认识光伏胶膜

1.光伏胶膜

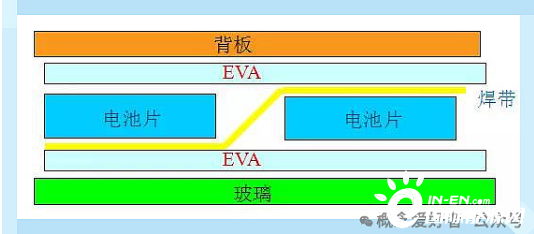

光伏胶膜是光伏组件中的封装材料之一,主要用于包裹在电池两侧,在电池与玻璃(或背板)之间起到缓冲作用。胶膜最主要的原材料为EVA树脂粒子、POE树脂粒子,根据两种粒子用量不同,光伏胶膜分为EVA/EPE/POE胶膜三种。

其中EVA膜包括普通透明EVA膜和白色EVA膜。EVA和POE薄膜是由EVA(乙烯-乙酸乙烯酯共聚物)树脂和POE(聚烯烃弹性体)树脂为原料,通过添加交联剂,老化助剂等,网熔挤出和流涎而制成的。而EVA的生产是个极其复杂的过程,叠加下游的需求高涨,目前的供需局面出现了新的变化。

2.认识EVA

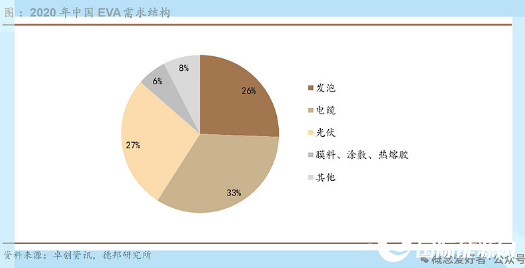

EVA就是乙烯-醋酸乙烯制共聚物,EVA被广泛应用于发泡鞋料、功能性棚膜、包装膜、热熔胶、电线电缆及玩具等领域。EVA的性能主要取决于MI(熔融指数)和VA(醋酸乙烯脂)的含量,光伏级EVA是一种高VA、高MI的高端产品。光伏已发展为EVA的重要应用领域。近年来,随着光伏行业蓬勃发展,带动光伏级EVA需求持续上升,2020年中国光伏级EVA需求已占比约27%,成为重要的应用领域。

三,EVA供需分析

1.供给分析

1)当前大部分EVA粒子产能由于技术路线的原因生产光伏级EVA比例受限。

目前存量EVA粒子产能主要分为巴塞尔管式、埃克森美孚釜式以及巴塞尔釜式三种技术路线。由于埃克森美孚逐渐取消了技术授权,新的产能基本采用巴塞尔管式技术,但这又进一步加剧了巴塞尔管式设备的供需紧张。

2)制备高端EVA产品需要国内厂商较长时间的工艺摸索和积累。

获得外资企业技术许可,仅仅可以生产出约定品质的产品,国内EVA生产厂商需要较长时间的工艺摸索,才能对配料参数掌握,可能生产出高端EVA产品。

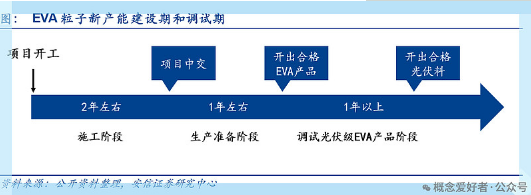

3)扩产周期长达4-5年

制约一:建设期和调试期较长。设备和技术均来自海外,建设期是第一道门槛。设备需要定制,目前交期大致在18-24个月;项目开车需要海外企业指派技术人员协助。综上,项目从开工到开车至少需要36个月。

制约二:工艺调试是第二道门槛。由于VA含量越高,反应装置的压力越大,温度也比较高,产品是越来越粘的,如果操之过急,极易产生安全事故,所以必须慢慢调试,从生产出EVA产品到可以稳定的产出光伏级EVA粒子至少还需要1年以上的时间。因此,对于新增产能来说,其光伏级EVA产品的释放速度比较缓慢。

2.EVA需求分析

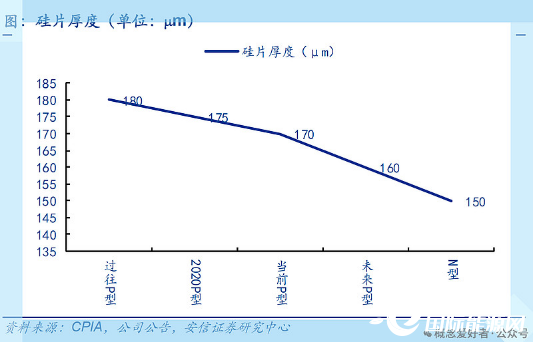

1)胶膜单平克重提升,带动EVA需求

由于新技术以及降低硅耗等原因,胶膜单平克重提升趋势开始加速。胶膜的主要构成是EVA粒子+添加剂。其中添加剂在整个克重中的占比非常小(不到10%),因此胶膜单平克重的提升实际上就是增加了EVA粒子的需求。

2)光伏产能提升

很显然,光伏EVA的需求取决于光伏产业的发展,显然在实现「30/60」目标中,光伏发电降本路径明确,竞标电价屡创新低,是最具竞争力的可再生发电品种之一。根据国际可再生能源署(IRENA),到2050年,光伏累计装机有望超8500GW,将成为全球最大的发电来源,而大规模的光伏设备需求,自然会对EVA提出更多的要求。

四,EVA市场前景

1.国产替代空间大

国内EVA产能全球占比约18.67%,排名全球第一。但是国产EVA主要以中低端为主,高端EVA紧缺依赖进口。2020年,国内EVA市场需求量约为191.73万吨,其中国产量约为74.06万吨,进口量约为117.67万吨,进口依存度约为61.37%,国产替代空间较大。

2.下游需求稳定

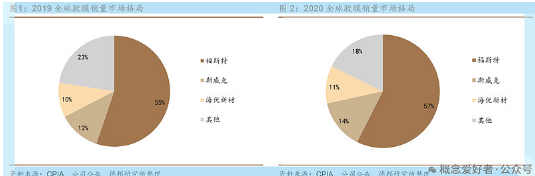

下游光伏胶膜行业一超两强格局稳固,产能主要集中在国内。2020年光伏胶膜行业CR3为82.34%,同比提升4.89%。其中,福斯特作为光伏胶膜行业的绝对龙头,2020年全球市场占有率约57.42%,为国内EVA企业带来了稳定的需求。

3.行业进一步集中

2014年前,国内EVA行业基本被中石化旗下企业垄断。2015-2017年,随着联泓新科、宁波台塑及斯尔邦的装置陆续投产,打破了传统的格局。2018-2020年底再无新增EVA产能。在光伏料领域,国内斯尔邦、联泓和宁波台塑等极少数企业成功打破国外垄断,并实现对下游一线胶膜企业稳定出货。

五,投资策略及相关公司

1.投资策略

1)EVA供需平衡四季度面临打破

2021年下半年,尤其是四季度光伏行业会迎来装机大幅提升,根据IHS的测算全球潜在需求有望达到60GW左右,而当前EVA供给最多支撑单季度42GW左右的装机水平(单季度24万吨EVA粒子供应、单W4.8g耗量、1.2容配比),根据安信证券的测算,2021Q4EVA粒子将进入紧缺阶段,产品价格中枢会进一步上移。而且这种局面将会延续到2022年。

2)粒子-胶膜供需比粒子-装机供需更紧张

从各胶膜企业的扩产规划看,产能规划较大,由于产能的大幅扩张,光伏EVA粒子-胶膜的供需缺口要大于粒子-装机。因此,胶膜企业的原材料保供能力至关重要,龙头将强化核心竞争力。

切换行业

切换行业

正在加载...

正在加载...