12月14日晚间,隆基股份发布《关于签订重大采购合同的公告》。该消息显示,前者与新特能源股份有限公司(下称“新特能源”)签订了五年期多晶硅长单采购合同,合同约定采购量不少于27万吨,具体订单价格月议,按当前市场价格预估,本合同总金额约192.35亿元,合同采取锁量不锁价、按月议价、分批采购的长单方式。

今天,受此消息影响,新特能源关联企业---特变电工股价暴涨9.84%。由此也带动了中上游个股保利协鑫、中环股份的个股股价上涨。其中,保利协协鑫涨幅高达14.29%,中环股份股价在近期也有所走高。

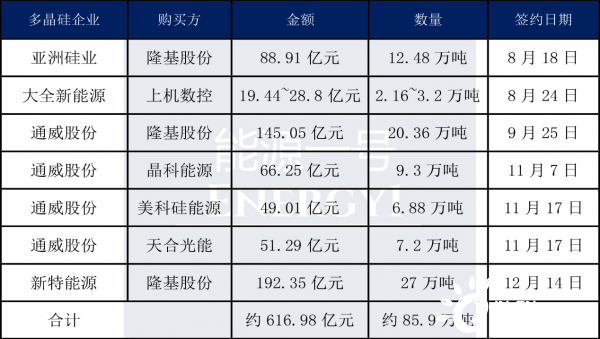

据能源一号全面统计,从今年8月至今的4个月时间,多家硅片企业向多晶硅公司下单的总数量高达617亿元,约85.9万吨。以此可以想见多晶硅企业的热门程度之高。

硅料供应端连续“出事”

事实上,国内硅料急缺的问题是在今年7、8月间暴露出来的。

8月之前,新疆多家多晶硅企业(包括保利协鑫和大全新能源)等出现不同程度的停产,让多晶硅的需求变得较紧张。

由于国内多晶硅产能中49%集中在新疆,此前保利协鑫新疆多晶硅因事故停产,同时受疫情及检修自查等原因,多晶硅的出货严重受阻,从而催生了多晶硅价格涨幅提速。

8月18日当天上午,通威股份旗下永祥股份子公司永祥多晶硅所在的乐山市五通桥区,遭遇百年一遇特大洪水,永祥多晶硅公司按当地政府应急管理局要求,紧急停产,据悉受洪水影响的永祥多晶硅厂产能2万吨。

在8月通威永祥工厂受洪水影响后,虽然该公司回应最多影响1500吨的产量,然而短期内市场硅料供应再受冲击的事实已然形成,供应紧张不可避免地进一步加剧。

业内人士曾表示,从八月到明年底左右的时间里,行业内都没有太多的多晶硅新增产能,这就意味着到明年底,多晶硅料的供应形势都继续偏紧。

据公开资料,通威是今年上半年唯一宣布扩产的企业,2月底签约乐山永祥工厂3.5万吨高纯晶硅项目,3月再次发布扩产计划,于云南保山市投资年产4万吨高纯晶硅项目。

多家企业着手硅料采购

在多家多晶硅企业发生事故后,硅片厂商加快了采购上游原材料的步伐。

隆基股份与亚洲硅业在8月18日,正式签署了未来5年共计12.48万吨的多晶硅采购合同,平均每年2.5万吨。同时,隆基还与通威集团在9月下旬就建立长期稳定的多晶硅料供需关系达成合作意向。

紧接着的是上机数控。它也在8月24日晚间披露重大采购合同,公司全资子公司弘元新材与新疆大全新能源签订采购合同,采购原材料多晶硅料2.16-3.20万吨,目的同样是保障公司原材料的稳定供应。

通威集团作为上游多晶硅环节的龙头企业,加上今年两次宣布扩产,虽然工厂受洪水影响被迫停产,但仍然是众多企业合作的重要对象。11月7日,晶科能源与通威签订采购合同:前者及其子公司,拟于2020年11月至2023年12月期间向通威股份的旗下子公司采购多晶硅产品合计9.3万吨。

11月17日,通威股份再度公告:该公司多家下属公司拟与包头美科硅能源签订重大销售框架合同,合同约定:美科硅能源拟于2021年1月至2023年12月期间向公司下属永祥多晶硅、永祥新能源、内蒙通威、云南通威合计采购多晶硅68,800吨,产品价格随行就市。同日,通威的多家下属公司拟与天合光能签订重大销售框架合同,合同约定2021年1月-2023年12月期间,天合光能向通威股份下属永祥多晶硅、永祥新能源、内蒙通威、云南通威采购多晶硅合计约72,000吨。

根据公开数据,2020年上半年全球太阳能多晶硅在产企业15家,产能月66万吨,产量月25万吨,中国在产企业11家,有效产能46.6万吨,产量20.53吨。而国内真正拥有话语权的多晶硅企业仅五家,分别是协鑫、通威、东方希望、新特(特变旗下)和大全。

根据2019年下半年多晶硅市场形势,具有能源价格优势的新疆地区新建多晶硅产能(东方希望、新疆大全、新特能源)逐步投产和达产,多晶硅市场价格大幅下滑。产能偏小或电价偏高的厂家或地区多晶硅企业先后减产或停产,2020年这些企业将视市场变化而选择转型或退出。

如今,包括通威、新特能源等在内的多晶硅企业,与众多下游公司合作,一方面是下游在出于保障原材料的稳定供应而做的考虑;另一方面,也巩固了通威、新特能源等在多晶硅环节的重要地位。

切换行业

切换行业

正在加载...

正在加载...