2020年的疫情并没有影响中国光伏产业的扩产计划,在全面平价的前夕,头部企业正试图通过扩产抢占市场占有率,进一步提高各环节的集中度。尽管这一趋势在2019年已经逐步凸显,但在今年的扩产布局之后,光伏产业链或将走向全新格局。

根据公开信息统计从2020年至今的光伏产业链扩产计划,截止8月底,共有49家光伏企业宣布了扩产计划,涉及投资总额近3000亿元,各环节产能规模约664GW。

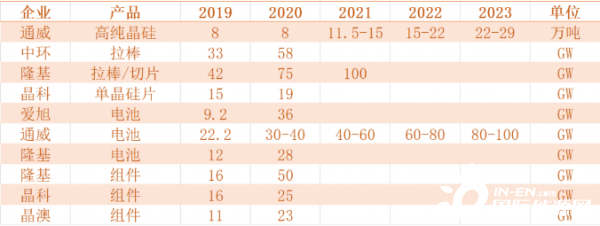

2020年企业扩产情况一览

电池片“受宠”,组件仍为主力

从产业链环节来看,电池、组件仍是扩产主力军,尤其是电池无论的产能规模容量还是投资额度都要远高于其他环节。除了通威、爱旭两家专业电池企业之外,以隆基、晶科、晶澳、天合、东方日升为首的头部组件企业在电池的扩产力度也称得上“大手笔”。从数据看,上述几家的电池扩产规划都超过了30GW。

图一 各环节扩产金额占比

根据通威在2020年初发布的规划,公司将在2020年内至少形成30GW的太阳能电池规模。乐观情况下,2023年底,通威股份在多晶硅、太阳能电池片的产能规划将分别达到29万吨/100GW。另一家电池片龙头爱旭也在不断修订其扩产计划,据介绍,爱旭将在2020年底实现26GW+高效电池产能,到2021年Q1电池产能达到36GW+,其中大尺寸占比超过23GW。

爱旭科技董事长陈刚在SNEC 2020“爱旭之夜”开场致辞中曾表示:“行业近期的巨变,无论是新冠疫情的爆发还是行业技术的迅速迭代都裹挟着我们不断前进、要求我们迅速成长。新的形势逼迫着我们将一个未来5-10年可以不断修正的远期战略规划变为一个需要数月内立即实施的行动计划。

表一 各环节扩产规模统计

电池扩产的另一主力是第一梯队的组件头部企业,据光伏們统计,晶科、隆基、晶澳、天合、东方日升的电池扩产计划超过123GW。在今年产业链价格波动之下,越来越多的头部企业意识到垂直一体化的重要性。“不卡脖子”已经成为这些头部企业扩产规划的目标之一,其中晶科能源副总裁钱晶在接受媒体采访时曾明确表示,晶科已经吸取此次事件的教训,正考虑扩大电池产能,提高一体化供应优势。值得注意的是,组件企业扩产电池产能的仍集中在头部梯队。

表二 部分头部企业电池、组件扩产计划统计

电池之外,组件仍是行业扩产的“首选”,其中上述五家的组件扩产规划超过110 GW。“组件销售受制于资本、品牌、渠道等多种形式,每家企业都有自己相对固定的客户群,这并不是很容易被攻破的,尽管组件领域厮杀激烈,但这同时也是最不容易被‘后来者居上’的环节”,某行业资深观察人士评论道。

另一方面,更为上游的硅片与多晶硅,扩产计划也更为集中。其中,多晶硅领域仅有通威宣布的7.5万吨的扩产计划,硅片端除了隆基、中环、京运通之外,也仅有晶澳、晶科、亿晶等配套了相关的硅片产能。

此外值得一提的是,辅材方面,玻璃与胶膜成为扩产的主力部队。其中,受双面组件需求提升以及大尺寸的影响,以福莱特、南玻、亚玛顿等为代表的光伏企业正不断加码产能,二近期玻璃价格的高企更是给了这些扩产的充足动力。另一方面,同样受双面组件需求提升导致POE供不应求之后,以福斯特、海优威、东方日升全资子公司斯为克等为首的胶膜企业也正在全力扩产抢占市占率。

马太效应增强:电池技术迭代,产业或将再掀“腥风血雨”

从图二可以看出,目前多晶硅、硅片TOP 10产量占比均超过90%,电池、组件的集中度虽然有所提升,仍在70-80%之间。但从表三也可以发现,在扩产产能落地之后,头部企业的产能优势将愈发明显,硅片领域隆基与中环的产能、市场PK仍将持续,在电池、组件领域,隆基的产能规划也已经远远领先于其他组件企业。

图二 2019年/2020年H1 各环节TOP10产量在国内产量占比变化(来源:CIPA)

表三 各环节头部企业产能规划(光伏們制表,部分数据来源:CPIA)

可以预见的是,在这两大领域,领先者与后进入者的竞争或将再度上演,而电池技术的迭代将为这座江湖献上新一轮的“腥风血雨”。其中,PERC还能主导多久,同时TOPCon与异质结谁能“一领风骚”将成为电池厂商下一轮竞争的关键。

从表中可以发现,今年电池产能的扩产,依旧以单晶PERC为主流导向,但更多的新进入者,例如山煤国际、水发集团等却选择了异质结。有企业认为,单晶PERC仍将是未来五年的主导技术,所以目前仍有大量的PERC电池产能在投产。另一方面,已经为TOPCon预留出升级空间的PERC新产能也体现了行业对于PERC与TOPCon的信心。

但在站队异质结的企业看来,薄片化与低温工艺是未来异质结最有潜力的“标签”。某券商分析师分析道,“整条产业链已经打通,现在只是降本的问题了,一旦国产设备、硅片端与浆料成熟,异质结的性价比很快就可以凸显”。

实际上,平价到来逼迫企业不断创新,快速更新迭代技术,新产能快速更替旧产能也是当下的常态。光伏行业在经历一轮又一轮的洗牌之后,头部企业通过不断加码产能使得“强者恒强”,而二三线企业仍在不断追随中,各环节的竞争只能愈发激烈。产能与技术将成为这场“厮杀”中的主抓手,从目前来看,未来行业集中度持续提高将成为大概率情况,头部企业市占率随之提升,光伏产业终究也难逃“马太效应”的行业定律。

切换行业

切换行业

正在加载...

正在加载...