1.跳跃的意义

1.1.技术迭代

光伏历史上的两次跳跃间断点,对应两次技术迭代:晶体硅替代薄膜和单晶硅片替代多晶硅片。晶体硅替代薄膜。这一次跳跃间断点发生在硅料领域。冷氢化制备工艺成熟之后,硅料价格从200USD/KG暴跌到20USD/KG,晶体硅路线的成本降速远超薄膜路线,奠定了晶体硅的主流地位。单晶硅片替代多晶硅片。这一次跳跃间断点发生在硅片领域,金刚线和快速直拉工艺成熟之后,单晶硅片价格从接近20RMB/PCS跌至2.5RMB/PCS,带来的组件输出提升大幅超越多晶硅片,奠定单晶硅片的主流地位。

硅料的技术迭代稳定硅料行业的竞争格局。今年以来海外硅料厂纷纷停产,通威、大全和协鑫等等厂商的市场集中度超过70%,硅料价格的波动率显著下降。硅片的技术迭代正在稳定硅片行业的竞争格局。今年多晶硅片的市占率降到20%以下,随着隆基股份(30.660, -0.15, -0.49%)、中环股份(17.550, 0.38, 2.21%)和上机数控(39.320, 0.40, 1.03%)等厂商产能的大规模释放,前几位单晶硅片厂商的市占率接近70%。4月以来单晶硅片价格暴跌,此次产能周期拐点引发暴跌的价格将在今年下半年接近硅片的长期价格中枢2.3RMB左右,以后随着波动率的收敛,硅片价格将缓慢下降。

复盘来看,硅料和硅片都发生了技术迭代,最后一个领域电池片依然悄然无息。正是这种悄然无息导致电池片的行业依然分散,面对硅片的产业链博弈始终没有话语权。从货值计算,电池片的市场容量接近硅片两倍,单位利润率水平不及硅片的1/3,这是非常不正常的现象。

其实无论是冷氢化硅料还是金刚线切单晶硅片,以及电池片的未来工艺,这些早已存在,正确时点的大规模生产促进其商业化成熟。

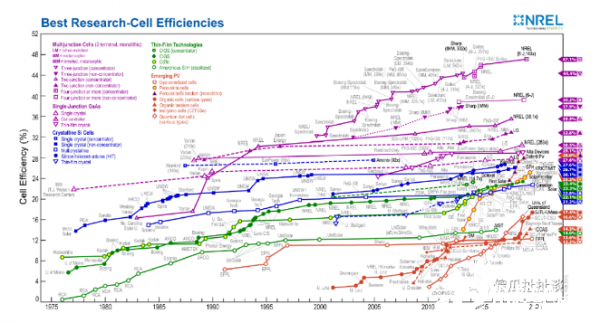

从十年前美国国家实验室的技术演进图来看,光伏的效率排序:异质结(multijunction)>单质结(single-junction)>多晶电池(crystalline si)>薄膜电池(thin-film)。产业层面的两次跳跃间断点完美体现这个效率路线。市场认为光伏新技术层出不穷,难以辨识真伪。根据第一性原理,这个效率路线图是无可争辩的,背后是材料学的科学逻辑。上帝早已安排光伏技术的未来,即异质结技术,独有的复合材料结构以及可观的效率潜力。

硅料替代薄膜和单晶硅片替代多晶硅片的过程为异质结替代单质结做好了产业铺垫,因为异质结电池的硅片基底是N型单晶硅片,P型单晶制备工艺可以转化为N型工艺(这并不是跳跃间断点),所以当P型单晶硅片全面替代P型多晶硅片的时候,宣告N型结构替代P型结构的开始。

1.2.行业突破

光伏行业突破是清洁能源替代传统能源的过程,光伏效率越高成本越低,替代过程才能继续进行。这个过程包括两层意义的突破,第一个是摆脱补贴约束,第二个是摆脱并网约束。

光伏的商业化开始于上世纪90年代的德国补贴政策,之后每一次的行业波动都源于财政补贴的变化,比如2008年全球金融危机、2011年欧债危机和2018年中国财政调整。2008年全球金融危机导致德国补贴大幅下滑,2011年欧债危机导致德国西班牙补贴大幅下滑,2018年531导致中国补贴大幅下滑。有趣的是,每一次危机对光伏需求的冲击越来越小,背后的逻辑是随着效率提高成本下降,光伏的发展逐步摆脱补贴约束,也就是光伏发电成本接近火电发电成本。2011年行业崩溃持续到2012年底,德国几乎砍掉了所有光伏补贴,我们在苦苦思考行业未来的时候中国推出了历史上规模最大的补贴。2018年行业崩溃只持续了半年,531导致的价格暴跌一定程度上刺激了海外需求,因为光伏在海外很多地区实现了平网发电。

三次行业波动对应三次技术变化。2008年的行业危机孕育冷氢化制备硅料工艺,启动晶体硅替代薄膜的开始。2011年的行业危机孕育金刚线和快速直拉单晶工艺,启动单晶硅片替代多晶硅片的开始。2018年的行业危机刺激PERC电池大规模替代多晶电池的开始。今天光伏成本距离全球平网指日可待。

全球平网意味着光伏发电摆脱补贴依赖,并不意味着光伏摆脱了并网依赖,也就是说光伏替代传统能源还有下半场。无论是特高压还是隔墙售电都无法解决电网调度的问题,比如白天负电价等等。当电网调峰达到极限的时候,光伏的装机发展也到了极限,想要进一步突破就得摆脱并网依赖,这意味着光伏发电成本需要进一步下降,低于火电成本,为储能留出成本空间。换言之,只有搭配了储能的光伏系统成本达到平网水平,光伏才能获得新的空间。

这个逻辑展示了令人激动的前景,当光伏效率提升成本下降实现光储系统平网的时候,光伏替代煤炭原油等传统能源的最后一公里近在眼前,异质结电池技术将完成这个使命。从2008年第一次跳跃间断点至今光伏用了12年实现全球平网,实现年新增装机量近十倍的增长。当异质结技术推动光伏摆脱并网依赖的时候,或许意味着新的十年新的十倍的增长。

1.3.PERC是跳跃间断点吗?

光伏的发展过程存在一类技术现象,在现有技术和设备基础上升级。虽然这类升级带来效率提升和成本下降,但是我们并不认为这是跳跃间断点,因为这不是颠覆所以不会带来竞争格局改善。

以PERC技术为例,从2017年至今短短三年促进单晶对多晶的替代。国内领跑者计划的高利润刺激PERC电池的大规模建设,升级现有电池设备就可以制备PERC电池引得国内厂商趋之若鹜。短期来看,PERC的确带来业绩增长,但是人人皆可的重复性建设必然带来严重的产能过剩,这就是为什么硅片价格坚挺了十八个月然而电池片价格一触即溃。从电池片厂商到电池片设备商,三年年化业绩的报表并不优质。

更深层次的逻辑是PERC电池只是单晶硅片替代多晶硅片的在电池领域的延续,并非真正的创新。类似的升级还有半片、叠层、双玻等等,这些工艺都是第二次跳跃间断点主升浪的小浪花,他们加速了单晶硅片替代多硅片的过程,却难以建立其自身竞争壁垒。用股票言语来描述就是“利好短期EPS利空长期PE”。与其买入这些次要逻辑,不如重仓主流逻辑单晶替代多晶。

简言之,没有设备重置的创新都不是跳跃间断点,原有设备的工艺升级没有颠覆意义。

2.必要条件

2.1.产能过剩

每一次行业危机都是产能过剩导致价格暴跌的恶果。产能过剩危害的论述汗牛充栋不再赘述,其实产能过剩是跳跃间断点的必要条件之一,没有上一轮产能过剩就不会有下一轮技术创新。

产能过剩意味着当前工艺的极限。价格的变化来自于供需的变化,光伏需求两位数的变化刺激光伏供给三位数的变化,结果就是产能过剩。当前工艺带来需求的扩张领先于供给,工艺的超额利润率刺激供给进一步释放,比如2019年30%毛利率的PERC电池、2020年40%毛利率的单晶硅片,2010年50%毛利率的硅料。当前工艺带来需求的扩张被供给超越,产能周期拐点出现,价格暴跌毛利率大幅下降难以回到之前的水平,ROE永久性压制,因此产能过剩意味着当前工艺的极限。

上市公司说光伏价格下降是常态。这个观点没有错,但是价格暴跌利润率崩塌说明供需关系依然有效。伤害利润表甚至资产负债表的价格下跌不是常态,而且非常有害。上市公司还说行业产能过剩是常态,但是我们的优质产能不足。如果公司产品价格随着行业而暴跌,那么这个观点就是错误的,说明公司没有竞争优势。

产能过剩意味着未来工艺的开始。所谓祸福相依,产能过剩的另一面是未来工艺的开始。产能过剩倒逼企业技术创新,2012年隆基股份划出未来成本曲线,董事长的理由很简单,再不快速降本公司死路一条。

产能过剩打压的价格为下一个产业环节的技术创新做好铺垫。硅料从200USD跌到20USD,效率更高的单晶硅片进入快速降本的通道站在大规模商业化的起点;我们可以计算硅片从3RMB跌到2.3RMB,效率更高的异质结将进入快速降本的通道站在大规模商业化的起点。背后的逻辑是越过临界点之后,效率更高的产品降本速度更快,单位原材料含量越低。

产能过剩摧毁资产负债表沉重打击厂商信心,破产的厂商不可能重新回到原有技术路线,甚至不会重回光伏行业。一方面对于技术稳定的产业链来说,这意味着以后的格局优化,比如硅料和硅片;另一方面对于技术颠覆的产业链来说,这意味着新技术替代传统技术的开始。

2.2.融资扩产

当技术创新证明新一轮周期开始的时候,融资扩产是推动行业快速发展的必要条件。

融资扩产是光伏的内在属性。光伏是典型的周期成长型制造业,在正确的时点投入尽可能多的资本开支是行业发展属性决定的。更多的融资意味着更高的杠杠率,更大的规模意味着更低的生产成本和更高的利润率,更快速地推动新技术替代传统技术实现更高的周转率。越来越多的光伏企业登陆资本市场对于行业发展是极大的利好,融资规模越大行业发展越快抗风险能力越强。度过成长期之后优胜劣汰剩下的领先企业将为资本市场带来后期回报,资本市场也是进取精神的试验田。

融资扩产是企业的竞争优势。产能过剩的传统技术和厂商不会有人重复投资,即使能融到钱投进去最终也是人财两空,比如st海润。开拓新兴技术的厂商只有传统技术产能过剩的时候敢于融资尽力扩产,才能在未来的竞争中站稳脚跟,比如隆基股份。

2013-2014年全行业的玩家都陷入多晶产能过剩的泥潭难以自拔,根本无法转身。彼时隆基股份遵循降本曲线,考虑融资20亿准备大规模扩产单晶硅片,行业独此一家。当隆基股份的融资计划被批准的时候,聪明地资本市场将股价抬升到13RMB,翻了四倍。巨额资金保证隆基股份的产能和成本一骑绝尘,已有参与者不能做,围观者不敢做。上市九年以来隆基股份总共融资150亿,产能增长近四十倍,等效成本下降80%。虽然隆基股份上市以来的利润总额不及融资额,但是他将单晶市占率提高到近90%,成功实现单晶替代多晶。不仅如此,隆基股份同时扩产了投入产出效率更高的组件,进一步加大经营杠杆,将单晶硅片替代多晶硅片的颠覆性发挥到极限。

2.3.创新者的窘境

我不止一次向他人推荐《创新者的窘境》,作者精彩地复盘N多科技颠覆案例,提出技术创新之道。此书答疑解惑,为何今天庞大优秀的公司被逐步淘汰,核心逻辑是路径依赖和沉没成本。

由于路径依赖,组织结构、公司文化、市场营销和运营管理等等都固化成现有模式,新技术和新市场势必挑战现有模式,造成公司内部冲突。由于沉没成本,原有资本开支和折旧、原有人员薪酬和新的资本开支风险等等难以平衡,新技术和新市场留出的时间窗口有限,公司错失机遇逐步衰退。

企业经营不是资本市场想象得那么简单,开灯关灯一样的简单操作只存在于幻觉。做制造的光伏企业从事EPC、做EPC的光伏企业从事运营、做多晶的光伏企业从事单晶....至今没有看到一个成功案例,这些都验证《创新者的窘境》的观点,第一性原理是世界运行的基础逻辑。

过去的复盘和未来的展望渗透于上文的字里行间。一个潜力巨大的新技术方向,一个优秀的运营团队,一系列正确的融资加杠杆安排,这三个要素组合能够爆发颠覆性力量,实现行业能级跃迁,实现企业指数级增长。在PERC产能过剩的今天,单晶硅片价格暴跌的当下,异质结电池技术的窗口正在打开,这可能是未来十年能源行业最重要的技术变革,光伏替代传统能源成为可能性。由于创新者的窘境,未来将属于新的进入者。

切换行业

切换行业

正在加载...

正在加载...