中国是全球首个拥有比较完善的绿色金融政策体系的经济体,在绿色金融的道路上,一直走在世界的最前沿,引领着全球绿色金融市场的发展。目前,从全球范围来看,绿色债券占总债券比例仅有0.2%;而在中国,比例是2%,是全球水平的10倍。

去年,由中国倡导发起的G20绿色金融研究小组提出了推动全球绿色金融发展的七项倡议,写入《G20杭州峰会领导人公报》。今年,研究小组又提出了推动金融机构开展环境风险分析和改善环境数据可获得性的倡议,写入了《G20汉堡行动计划》。

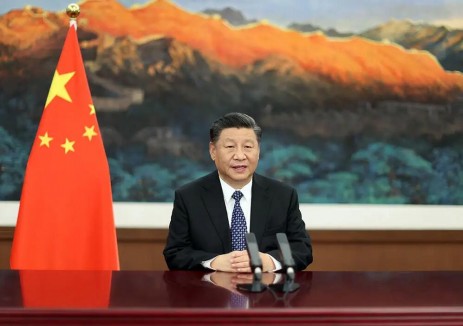

当前,绿色金融发展的主要挑战和难点在哪儿?绿色金融领域最有效的工具是什么?面对中国和国际关于“绿色”概念的定义差异,怎么实现标准化?……带着许多困惑,近期在由中国金融学会绿色金融专业委员会与联合国环境规划署等五家机构共同主办的绿色金融国际研讨会上,记者特别采访了联合国环境规划署特别顾问、G20绿色金融研究小组共同主席、中国绿金委主任马骏。

马骏认为,缺乏政策信号、缺乏对“绿色资产”的定义、长期项目的贷款期限不相匹配、缺乏能力建设是绿色金融发展的四大挑战。他还认为,中国和欧美绿色定义的不同,主要是各自应对问题的优先次序不同,中国环境治理优先层级高,所以清洁煤纳入了绿色领域。

针对绿色金融如何吸引投资者及社会投资加入,马骏相信绿色公司的融资成本最终会下降。绿色公司的信用风险更低,贷款和债券的利率也会更低。

绿色金融发展的挑战和难点是什么?

马骏在回答记者提问时,重点谈到绿色金融发展四个方面的挑战,即缺乏政策信号、缺乏对“绿色资产”的定义、长期项目的贷款期限不相匹配、缺乏能力建设。

在G20绿色金融研究小组成立以前,马骏指出,当时还没有很多国际政策信号,向政府、政策制定者、金融机构、市场参与者阐述和宣传绿色金融理念是重要的。

另一个绿色金融项目特别是长期项目所面临的障碍和挑战是贷款期限的不相匹配,马骏谈到。许多绿色金融项目,比如地铁、铁路、水处理、固废、新能源等等,投资周期长,收回投资可能需要10年、15年甚至20年时间,远远超过了发展中国家银行系统的贷款期限。

“如果研究中国的银行体系,你会发现中国的平均贷款期限仅有两年。所以如果你要为一个10年期的项目融资,你就需要融资5次。这很大程度上增加了投资风险,也就是说,只要没有拿到下一期的融资贷款,项目就被迫要停止,(之前的贷款也就)成为了不良贷款。”马骏解释。也是为了解决贷款期限不匹配的问题,引出了目前对绿色债券市场发展的探讨,通过绿色债券能够直接对项目提供长期融资。

缺乏能力建设也是面临的挑战之一,尤其是在鉴定环境风险、分析和量化风险方面,这也是为什么第二年G20绿色金融研究小组在推动金融机构开展环境风险分析。马骏谈到,“今天上午关于能力方面我提到了四点,政府能力、金融机构能力、行业的融资能力、学者的能力。在能力建设上,起码还需要5到10年时间。”

再来就是缺乏标准化。许多绿色资产目前还没有被标准化和归类。“因为这些绿色资产没有被标准化和归类,即使投资者想要投资绿色资产,他们也找不到投资对象。”马骏表示。

绿色资产标准化是个非常复杂的问题。实际上,比起其他一些国家,中国的行动更快。“我们现在有绿色贷款、绿色债券的标准,但还没有绿色保险、绿色基金等等的标准,在建立绿色标准体系的路上,我们才走了一半。”马骏提到,但是有些国家现在还没有任何的定义,比如绿色信贷,目前全球仅有三个国家推出了这个概念;关于绿色债券,许多国家目前也没有这个概念。所以,绿色资产标准化不是一个简单的问题,而是要走许许多多步,才能最终通向一个统一的全球绿色资产标准体系。

中国和欧洲的绿色标准不统一,

怎么办?

对于中国和欧洲绿色标准不统一,马骏表示,目前欧洲其实还没有达成自己内部的共识,没有一个欧洲自身统一的标准。还需要先有一个欧洲统一的标准,才能拿来跟中国的标准作比较。

“事实上,目前欧洲并没有一个统一的标准可以拿来同中国比较。欧洲许多银行包括欧洲投资银行(EIB)有自己的以市场为基准的绿色债券规则。许多不同的‘标准’没法同一个标准来做比较,一旦欧洲达成共识,就有可能比较标准的不同。”马骏谈到,“中国和欧洲的合作最早是从绿色金融委员会和EIB开始,之后EIB在欧洲市场引入了的参与者。如今已经推进到了欧盟委员会层面,对于欧洲是不是应该有自己的绿色债券标准也在讨论之中。”

从技术角度出发,马骏认为目前西方世界的许多标准对应中国的标准来看,每个种类都有重叠的部分。他同时提出了一种设想,“如果我们设计一套系统,欧洲的绿色品种的目录是中国的绿色品种目录的子目录,这样既可以削减交易成本,又可以降低国际投资者寻找项目需要付出的成本。”

同时,马骏提到了发展中国家和发达国家在设定绿色金融标准时优先考虑的事项有所区别。

“对于以中国为例的发展中国家,从环境角度出发,我们的目标不仅仅是要降低碳排放,还要应对大气、水体、土地污染等诸多环境问题,而这些问题的其中一些在欧盟国家并不显著,这就是为什么在界定绿色债券的问题上,中国的一些优先事项在欧洲也许就不是优先事项。”

马骏随后用“夹克衫”和衬衫“比喻了中国和欧盟的关系。“中国的绿色债券目录相比欧洲可能更长,所以称为夹克衫,更大。欧洲呢,就是衬衫。里面的那层(衬衫)也更干净。”

而对于标准争议的焦点“清洁煤”,马骏谈到,清洁煤反映了环境层面需要考虑的优先事项。比如中国有优先解决大气污染问题的需要,就会投入很多力量去降低二氧化硫和氮氧化物。这些污染物主要来自燃煤发电,浓度降低可以通过脱硫、脱硝工艺来实现。但如果优先考虑的是碳减排,就需要禁止燃煤发电来实现零排放。

所以,绿色金融的标准不仅仅要从基本的技术角度来定义,也同时反映了国家在环境政策方面的优先考虑事项。

“不过,通过一些途径我们可以实现趋同,比如在清洁煤领域,或许可以通过更严格的定义规定,选择特定的技术列入绿色债券支持的项目中。一旦标准变得更严格,两种标准之间的不同将会缩小,这是我们可能采取的方法之一。”马骏说。

最有效的融资工具是什么?

如何吸引投资者?

“不同领域来看,有效的工具都不尽相同。”对此,马骏谈到。“举例来说,对于解决贷款期限的不匹配问题,最有效的工具是绿色债券。但在其他的方面,比如我们讨论的绿色资产证券化,我认为也是解决贷款期限不匹配问题的一个非常聪明的手段,但还有待开发。”

在吸引投资者方面,马骏提到,目前,七个部委在联合推动绿色金融发展,推进新规则、政策和刺激措施的出台,成果显著。

在刺激措施方面,主要从融资成本和企业名誉两个角度出发。“我们已经看到了一些好的信号,激励和刺激措施已经在形成。目前,一些地方政府已经开始激励当地公司发行绿色债券。5个地区试点项目每个地区都有一个不同的政策,对绿色项目提供津贴补助或者是担保。绿色项目的融资成本将会下降。”马骏表示。

另一个角度就是企业名誉。在发行绿色债券前,公司必须要经过核查和认证过程,才能成为“绿色公司”。这样一来,他们不仅被贴上了绿色债券的标签,同时自动获得了“绿色公司”标签,带来了更多的业务机会。比如,在供应链领域,如果客户要求仅能从绿色供应商处购买绿色原材料,作为绿色公司就轻松获得了订单。其他领域也相似。虽然机会难以立刻量化,但是潜力是巨大的。

“我相信绿色公司的融资成本最终会下降。绿色公司的信用风险更低,贷款和债券的利率也会更低。”

最后,谈及中国绿债市场上境外机构发行的熊猫债,马骏表示,目前熊猫债在中国绿债市场的占比非常小。“任何符合熊猫债发债条件的机构,都可以发债。所以,大体来说,是不是要发行熊猫债还要取决于发债机构自身的兴趣。所以我们需要做的是,提高债券发行者的积极性,让他们更愿意发行绿色债券而不是其他品种。一旦你这么做了,许多熊猫债自动就成为了绿债了。”

切换行业

切换行业

正在加载...

正在加载...