硅料价格,是2023年光伏行业相当揪心的一个话题。与之前的高位价格相比,今年以来硅料价全面下跌。硅料企业已进退两难。

优质硅料企业已在减少扩产投资,将现有产品的成本做强做好。新建的硅料公司想要在市场上获得一席之地,就需要更低价格和更高品质,爬坡成本很大,也要跟现有的大硅料企业竞争,还需要更强的融资。到底该怎么办?

兰天石:1年内硅价起不来

近日,协鑫科技联席CEO兰天石接受媒体专访时透露,目前多晶硅料价格和去年最高峰时相比已跌掉5/6,至少在未来一年内,硅料价格都可能会在低谷,这是正常现象,因为现在多晶硅产量已远远过剩。

根据集邦咨询旗下新能源研究中心此前的预测来看,到2023年底,多晶硅总产能将达到214万吨,同比增长82.9%;2023年,硅料全年产出约134万吨,同比增幅高达56.29%,可支撑超过500GW的组件产出,较2023年330-350GW的装机预测明显过剩。这一数据预测也说明了硅料产能过剩是目前板上钉钉的事情。而硅料产能过剩带来的直接影响就是硅料价格崩盘,一路走低。

对于产能过剩的情况,兰天石也表示认同。他提出,受到前两年硅料投资过快的影响,今年各方在硅料资本上的投资基本都上已经叫停。换个说法就是,未来的一年半不会有新的硅料产能出现。目前还在产出的基本都是此前的老产能,而老产能又会通过自我迭代和退出进行出清,也能达到一个动态平衡的状态。

对于光伏这种周期性极强的产业来说,企业想要在产业中立足,避免不了降本增效这个主旋律。而协鑫科技的颗粒硅就是通过技术进步,在保证质量的同时,成本进一步下降。兰天石也表示,就算硅料价格在未来的一年时间内都处于低谷,协鑫科技的颗粒硅还是能够赚钱。

同时,在硅料价格下行的情况下,市场的选择变得更多,因此客户对硅料的品质要求会变得更加的严苛。兰天石认为,“当供应富余了,客户就会要精品,那时竞争力就体现在以什么样的价格能活下来或活得更好”。而硅料品质的优劣,归根到底是各企业在生产技术上的竞争。协鑫科技的颗粒硅能在市场上占据一席之地,也是因为其品质的稳定性极强。

总之,在硅料产能严重过剩,硅料价格下行的今天。各家企业如何抓住行业洗牌的关键时刻进行产能淘汰,建立先进产能,才是值得思考的问题。

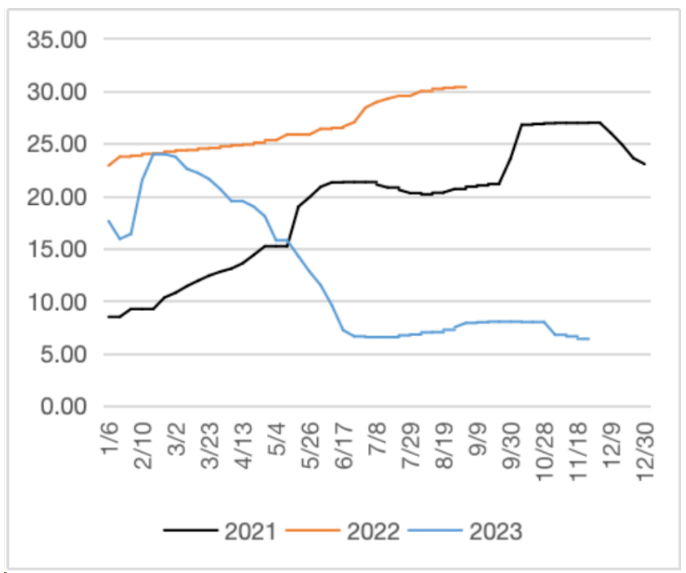

硅料、硅片的价格走势

根据硅业分会最新报价,本周N型硅料成交区间在6.8-7.2万元/吨,成交均价为6.88万元/吨,环比下跌3.23%。单晶致密料成交区间为6.0-6.4万元/吨,成交均价为6.22万元/吨,环比下跌2.81%。而年初单晶致密料均价的搞点还在24.01万元/吨。不到一年的时间,这样的巨大跌幅是在是令人难以接受。

图源:硅业分会 近三年硅料价格走势(万元/吨)

根据硅业分会的消息指出,供需关系上,本周三家企业处于检修状态,对整体产出影响不大。因此十一月硅料的产出依旧会维持增长的趋势,整体供给依旧处于过剩的状态。就算目前拉晶企业对于硅料的需求有所上升,但拉晶企业采买需求仍不够消化11月的硅料产出。

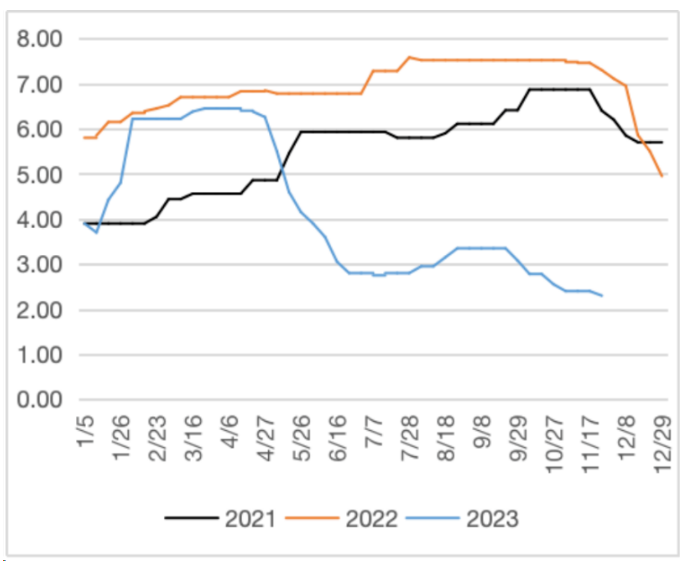

与此同时,硅片端的情况也不太尽如人意,本周的价格还是有小幅度的下跌。根据Infolink的最新报价,其中,P型M10单晶硅片(150μm)报价为2.30元/片,环比上周下跌0.10元/片,跌幅4.16%;P型G12单晶硅片(150μm)报价为3.30元/片,环比上周下跌0.10元/片,跌幅4.16%;N型M10单晶硅片(130μm)报价为2.40元/片,环比上周持平;N型G12单晶硅片(130μm)报价为3.40元/片,环比上周下跌0.05元/片,跌幅1.45%。

图源:Infolink 近三年单晶182硅片价格走势(元/片)

硅料价格一路下跌,硅片市场的价格自然也无法提升。拉晶企业的开工率在本周处于维稳状态。其中,两家头部的拉晶企业开工率在80%和90%,而一体化企业开工率维持在80%-100%之间,其余企业开工率维持在70%-100%之间。在拉晶企业开工率有所回升的情况下,后续硅片的产出自然会有所上涨,那么又有出现硅片库存积压的可能。

此外,从需求上来看,受到电池片不同尺寸分化和N型电池片产量猛涨的影响,主流的182P型电池片价格持续下跌,在这样的情况之下,相关厂商已经无法获得利润,随着减产企业的逐步增加,对相应硅片采买需求也会不断减弱。但值得注意的是,受到年底大基地抢并网下的影响,210P型电池片需求还是有所保障的。总体来说,电池片环节的产出量并未有明显的下降。但综合来看,短期内硅片的价格还是难以有所回升。当前,硅片市场主要由隆基绿能和TCL中环两大巨头所把控。

继续产能扩张?打住

在硅料的成本价格方面,实际上当前的6万元/吨左右的硅料价格已经触碰到二三线硅料厂商的成本底线。而对于主流的头部硅料企业来说,在6万元/吨左右的硅料价格下,还是有着一定的利润空间的。据了解,硅料龙头企业通威股份的多晶硅生产成本已经降到4万元以内。大全能源第三季度硅料销售成本为4.78万/吨,硅料现金成本为4.16万/吨。而2023年7月协鑫科技的乐山颗粒硅项目当中,生产成本也做到了35.68元/公斤。目前来看,硅料的价格还是有着继续下降的可能。

在产业链这样的市场价格之下,还能继续扩张吗?答案当然是不能,业内的相关企业也作出了相应的选择。

刚跨界进入硅料行业的企业可谓是叫苦不迭。一方面面临着技术壁垒、成本上升、爬坡难度大等问题,另一方面硅料的市场价格已经全面崩盘。同时,当前已经有不少的企业选择停产检修以及暂停、延长新项目的投产周期。

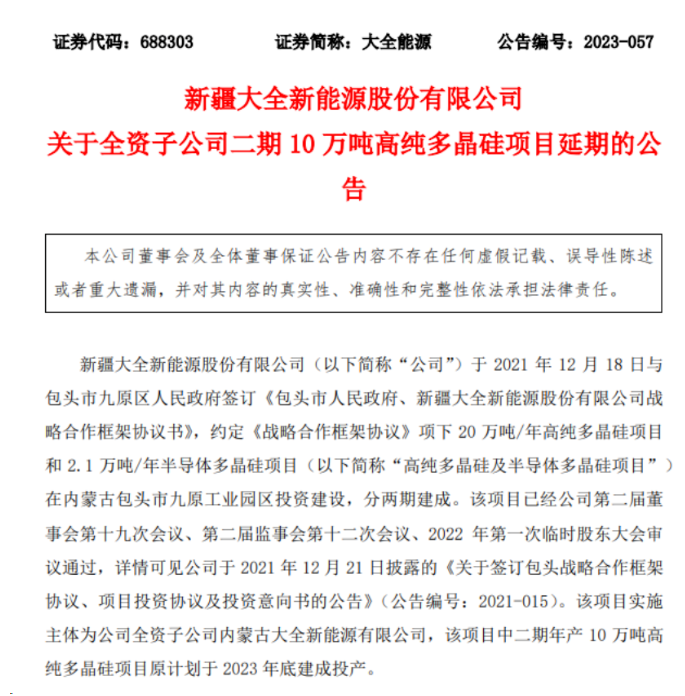

首当其冲的就是老牌硅料企业大全能源了。10月31日,大全能源发布公告称,决定将包头二期年产10万吨高纯多晶硅项目投产日期延期至2024年第二季度。对于硅料项目延期的原因,大全能源表示,主要是受市场环境、供需关系等客观因素以及公司实际建设进度的影响,该项目整体实施周期有所放缓,导致实施进度较原计划有所滞后。

图源:大全能源

除此之外,硅料项目延期的情况比比皆是。2022年9月,南玻A的青海年产5万吨高纯晶硅项目正式开工建设,建设周期20个月。但是根据其半年报显示,目前该项目的进度仅为5%。无论如何,硅料企业的项目纷纷刹车也能看出目前市场的产能过剩情况有多严重。

硅片端:10月国内硅片实际产量50.06GW,环比下降18.8%,较之前市场十月的排产规划也下降了23%。

据悉,10月硅片产量的大幅下跌,主要是受到国庆假期前多家电池片厂的“减采”“停采”。九月末电池片厂家暂停提货是因为受到下游组件不断降价,上游硅片又处于高价的影响。在这样的情况下,硅片厂家的库存不断上升,那么硅片企业自然会减少10月的硅片产能规划。据悉,十月份部分硅片企业的开工率只有60%左右,此前的计划则是80%—90%。

切换行业

切换行业

正在加载...

正在加载...