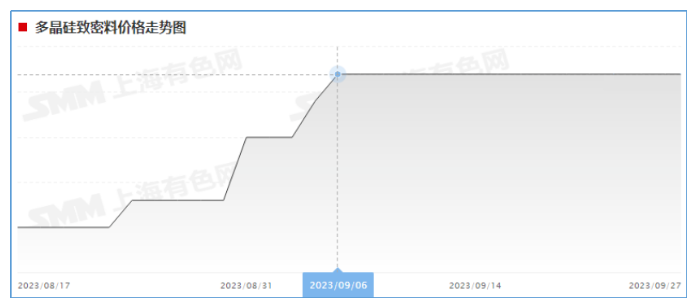

从7月8日至9月8日,多晶硅料在经历3月以来的第二波下跌,并探低至三年前涨价伊始的最低价后,价格再次反弹。

在市场主导时代,价格必然决定于供需,关于此轮反弹的原因大多也归结于三季度为年末装机的备货。但分析总得有依据,数据才是最好的证明。

1.组件/电池需求量

过去的1-8月,全球光伏到底产生了多少需求?

根据财新电通发布的最新报告,今年1-8月,中国电池、组件总出口量为167.8GW(组件140.5,电池27.2)。来自能源局统计信息发布显示,今年1-8月中国新增装机113.7GW。

假设中国113.7GW新增装机对应的组件需求不超过140GW,那么中国境内1-8月对硅片的需求量(自用于电站加上出口)便接近310GW,对应76万吨硅料。

2.流通库存量

在自由市场下,任何一个供应链都存在流通环节,便不可避免库存,该库存还包括生产环节的安全库存。

2022年全球共有90万吨硅料供应(中国80.6万吨+海外约10万吨)对应350 – 360 GW硅片/组件/电池(根据CPIA信息,中国2022年硅片产量为357GW)。而2022年全球235GW新增装机对应的组件需求约为290GW。

因此有60GW在流通库存中,其中欧洲40GW,其它国家和销售渠道以及制造商有20GW,这些都是正常的生产、物流、中转库存。按照该数据,产量与库存的比例大致为6:1。因此,1-8月滞留在流通环节所需的硅料或对应的硅料量大概在13万吨。如果考虑到今年的市场供需比较宽松,流通环节的硅料量或在15万吨左右。

综合1、2,今年1-8月中国硅料的消耗量大约在90万吨。

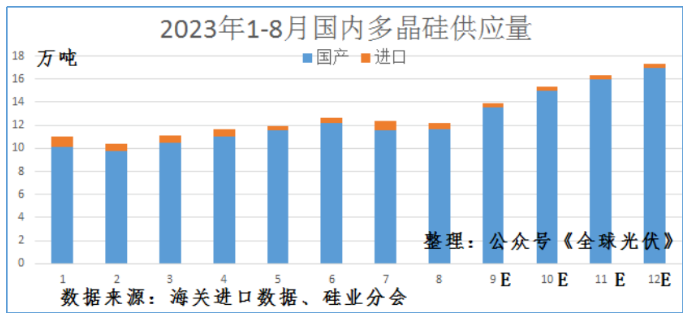

3.硅料供应量

2023年1-8月中国国产88.37万吨,加上进口4.858万吨,累计硅料供应量93.228万吨,满足382 GW的组件需求。

供应93.228万吨VS需求90万吨,明显这就是个供需平衡状态,已经考虑了流通库存和相对宽松的供应产能。

这样的需求下,硅料不涨都难!

4.高价坚守21天

尽管硅料处于供需平衡,分析师都已准确给出四季度的硅料供应量。1-8月已经供应的350-360GW电池组件,加上去年的流通库存,已经满足年初预期2023全年全球350GW的新增光伏装机。2023年9-12月中国硅料产量预计在60万吨,可对应250GW的组件需求。如果扣除相应的流通库存75GW,今年将过剩175GW组件。

三季度开始收尾,预期中的硅料降价并未发生,截至9月27日,硅料仍在高价坚守,长达21天!

9月21日在滁州举办的光伏(储能)产业供需论坛上,来自标准普尔S&P Global的分析师胡丹发布最新的预测,2023年中国将新增光伏装机170GW,全球将新增光伏装机400GW!

如果2023年全球新增光伏装机能超过400GW,则组件需求约500GW。全年硅料对应组件可供总产量为690GW,流通库增加至85GW,过剩105GW。

而这105GW过剩量,会被400GW的装机预期推迟到更晚,11月、12月?

难怪,节前的硅料仍很坚挺!

切换行业

切换行业

正在加载...

正在加载...