1、海外光伏企业融资情况

据Mercom Capital Group数据,2022年海外光伏企业融资总额达到241亿美元,包括风险资本融资、债务融资和公开市场融资,融资交易数量达175笔,其中全球风险投资达到70亿美元,债务融资累计120亿美元,公开市场融资总额为51亿美元。

2022年,公司层面共计完成128笔并购交易,项目层面累计完成光伏电站交易共计268笔。项目开发商和独立电力生产商收购光伏项目规模约35.7GW;公用事业公司收购项目规模约10.5GW;投资公司和基础设施基金收购项目规模约9GW。

2、国内光伏企业的融资与金融服务现状

(1)银行融资

根据中国人民银行公布数据,截至2022年末,绿色贷款余额22.03万亿元人民币,同比增长38.5%。绿色贷款投向具有直接和间接碳减排效益项目的贷款分别为8.62万亿元和6.08万亿元,合计占绿色贷款的66.7%。截至2023年2月末,人民银行向有关金融机构发放碳减排支持工具资金3000多亿元,支持金融机构已发放符合要求的碳减排贷款超5000亿元。

(2)光伏企业国内权益融资方式募资情况

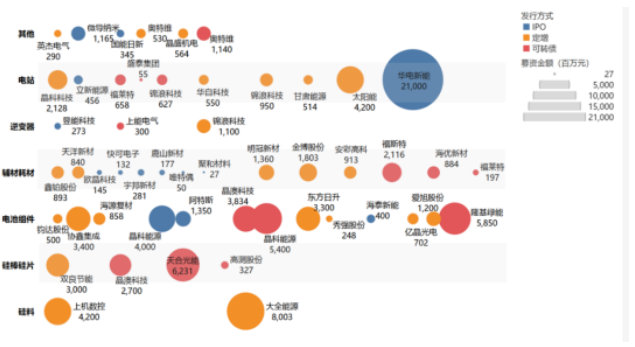

2022年,共48家光伏企业在A股及港股资本市场使用权益融资方式募资,涉及权益融资项目51个,募资总额1661.87亿元,同比增长57.0%。

图2022年光伏权益融资及产业链投向情况

数据来源:各公司公告及财报,2023.3

2022年A/H股上市光伏企业权益募资金额占固定资产之比主要分布在20%-500%区间,加权平均值为657%,募资金额占净资产之比主要分布在20%-200%区间,均值为67%。

2022年A/H股上市光伏企业所使用的权益融资工具包括IPO、非公开发行(定增)、可转债,募资金额占比分别为34.03%、38.03%、27.94%,在各项权益融资工具中,定增募资总额最大(632亿元)、使用频率最高(23次),定增单项目平均融资规模最小(27.5亿元)。

从募集资金用途看,约40%募集资金计划用于扩充光伏产能。投向硅料、硅棒硅片、电池组件、辅料、电站耗材环节的募资金额分别为122.03亿元、122.58亿元、310.42亿元、98.18亿元、311.38亿元。此外,用于补充流动资金/营运资金的募资投向达418.19亿元,同比+130%,可见随着光伏企业经营规模的扩大,对经营流动资金的需求也在提高。

2022年至少有16家光伏企业成功登陆资本市场,创下历史纪录,目前光伏各环节龙头企业绝大部分已经完成或正在启动A股上市计划,资本市场的权益融资作为国内光伏企业重要的融资手段,在推动光伏企业扩产、提高全球市场竞争力方面具有不可忽视的作用。

(3)融资租赁

2022年,在供应链端,产业系融资租赁机构利用供应链金融产品,配合制造类合作伙伴预先锁定上游原料,平滑原料价格波动,加快下游销售回款节奏,增厚企业现金储备。在下游电站端,融资租赁机构可以发挥灵活性,补充银行在央国企在建期项目短期融资及民营企业融资两大方面的空缺,根据项目开发建设进度匹配建设期短期资金,促成项目并网发电。

(4)产业投资基金

据IIR研究院统计,截至2022年4月10日,中基协备案的“双碳”概念基金共计150只,累计注册资本共计2521.51亿元,基金主要投向风光储氢等助力实现碳中和的产业。其中,注册规模排名前20位的备案基金,累计注册规模总计1960.83亿元,大额基金几乎均由国资系产业资本主导。

2022年7月26日,鹏华深圳能源清洁能源封闭式基础设施证券投资基金正式在深交所上市,标志着我国首单清洁能源基础设施公募REITs登陆资本市场。据21世纪经济报道统计,先后有华电国际、上海电路力、深圳能源、金风科技、特变电工等多家上市公司发布公告,聚焦于能源供应,发力公募REITs。

(5)电站交易

据不完全公开数据统计,2022年国内光伏电站出售项目规模约1.79GW,交易金额达59亿元。光伏电站的出售方面比较活跃的公司主要有苏美达、协鑫新能源、正泰、中利集团、顺风清洁能源和江苏林洋等。光伏电站的收购方主要有国家电投、中核、国家能源、中电投、华电及华能新能源。

切换行业

切换行业

正在加载...

正在加载...