前段时间,前5个月的光伏新增装机量数据公布,光伏强有力的增长趋势着实超出了不少人的意料,其中:1-5月累计光伏装机61.21GW,5月新增12.9GW,同比增长160%!

此前,产能过剩的恐慌一直在行业蔓延,但从现实情况来看,几个大厂在扩产,装机量在不断攀升,市面上向好的趋势还是显而易见的。

就连一直跌跌不休的股票在近期也开始出现了不同程度的回升,其中光伏TOPCON电池龙头钧达股份,逆变器领域的阳光电源、HJT设备龙头迈为股份以及光伏银浆龙头的帝科股份都有着不错的表现。

股票疯涨、冲刺IPO,银浆企业大动作频繁

这其中光伏银浆龙头企业的帝科股份近段时间的涨势尤其的突出,和一路下行的光伏设备形成鲜明的反差。

从帝科股份近段时间的交易情况来看,除了偶尔的几次下跌之外,基本上是一路高涨,仅6月份就接连两次创一年新高,价格也从4月初的58.54元涨到了如今的95.3元,基本上保持着日均5%的涨幅。

根据帝科股份地行情了解到,今年3月16号开始帝科股份降幅加大一周内两次创90日新低,3月16号当日收盘价为43.83元,触及今年最低点,紧接着帝科股份开始反弹,一路猛涨,到6月29日交易现价,创下一年内新高,当日收盘价为94.38元,短短3个半月的时间帝科股份股价直接暴涨115%。

作为光伏银浆的龙头企业,从股市的行情,侧面反映出银浆在光伏市场的火爆程度,大有一番众人皆跌我独涨的风范。

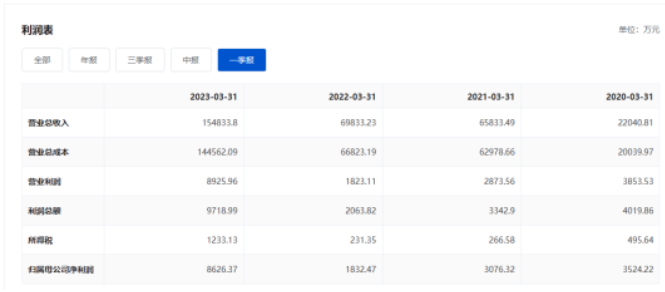

纵观近5年的净利润情况,2018-2022年净利润分别为0.56/0.71/0.82/0.94/-0.17亿元,2021年净利润为5年内最高,2022年净利润有所下滑,为-0.17亿元。

据帝科股份今年的一季度报显示,2023年一季度归母净利润为0.86亿元,今年一季度的净利润就已经接近2021年全年净利润,今年一季度相比去年同期净利润(2022年一季度归母净利润0.18亿元)直接暴涨了370%。按照目前股市行情和行业趋势来看,今年净利润大概率将会再创新高。

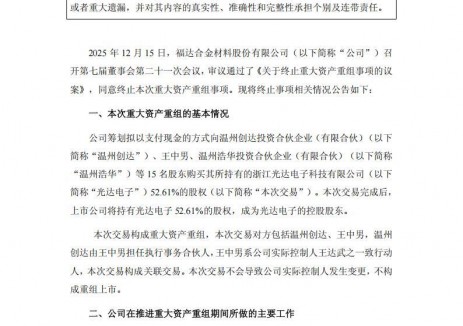

除了帝科股价高涨之外,企业银浆企业也没闲着,另一家老牌银浆企业儒兴科技在6月26日IPO申请获得深交所受理。

据招股书显示,本次儒兴科技申请上市拟募集15亿元。其中,约6.2亿元拟投入高性能晶体硅太阳能电池浆料产业化建设项目(第一期项目)、约4.6亿元拟投入研发中心建设项目、约4.2亿元补充流动资金。

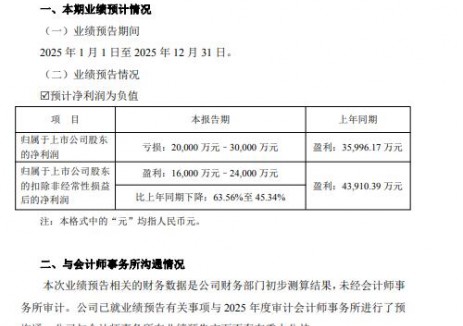

2020年至2022年,儒兴科技分别实现营收21.96亿元、27.29亿元、28.32亿元,归母净利润分别为2.25亿元、2.23亿元、3.56亿元。

而儒兴科技一直以来都是隆基、通威、爱旭、天合光能、晶澳等光伏龙头企业的主要供应商,根据中国光伏行业协会(CPIA)发布的《2021-2022年中国光伏产业年度报告》,儒兴科技背面银浆和铝浆产品出货量均位于全球第一。

成本上涨、需求加剧、光伏银浆量价齐升

至于光伏银浆先简单介绍下,光伏银浆是光伏电池片的第一大辅材,同时也是除硅片外,成本占比第二大的光伏材料。

光伏银浆

光伏银浆的作用在于印刷在电池片表面用于收集和传导电池片表面的电流。其中,正面银浆是制备太阳能电池金属电极的关键材料,其产品性能和制备工艺直接影响太阳能电池的光电转换效率。

近些年,随着上游硅料的不断下跌,光伏产业链的供需情况都保持着平稳状态,就连之前疯涨的石英砂也因为海外货源的到港而逐渐恢复供应。

而此次银浆的暴涨,有两个主要的因素,重金属价格上涨和N型时代单w银浆耗量以及加工费的提升。

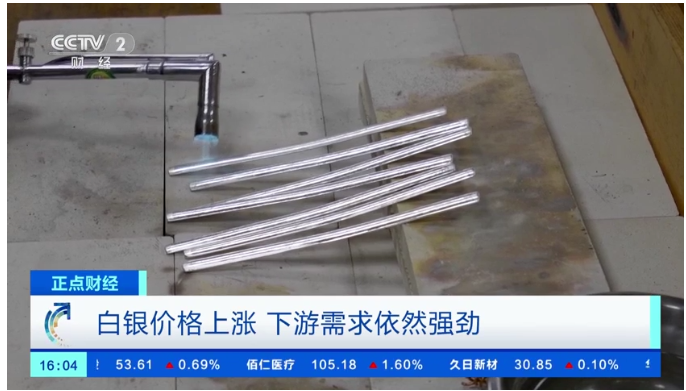

根据央视财经的报道,白银价格从今年2月底的4874元/千克,上涨至5月初5866元/千克的高点,两个多月涨幅超过20%。

此外,根据世界白银协会统计,2023年全球白银供给量在2.5万吨至2.6万吨,缺口大约在4000吨左右,库存也处于历史低位。业内人士认为,2023年白银价格或将震荡上行。

银价上涨最直接导致的就是上下游银制品成本的飙升,此前,江苏省南通市某光伏组件生产企业董事长万里荣接受央视财经采访时表示:今年公司对银浆的需求同比增长了50%左右,以新型光伏电池技术为例,一块72片的组件需要银浆7.9克,现在公司一年需要银浆160吨,同时银价上涨对企业来说,折合一个月多支出25万元。

另一方面,N型占比快速提升带动浆料需求持续增加,目前TOPCon技术成为光伏行业的热潮,根据估算预计2023年TOPCon市占率将达到25%以上。N型电池TOPCon与HJT银浆耗量均远高于PERC。

根据银浆另一龙头企业聚和材料的数据显示,截至2023年4月公司PERC的单耗约为9mg/w,TOPCON的单耗约为12-13mg/w,HJT低温银浆的单耗超过15mg/W。

2022年是N型电池片元年,2022年TOPCon电池的产能规模约100GW,目前整体产能规划超过800GW,到2023年年底产能有望超过400GW。随着N型占比的快速提升,银浆总需求量也将随之提高。预计2023年TOPCon银浆需求量将达到1600吨左右。

银浆企业主要的收益来源是加工费,N型电池片的加工费用也要高于perc电池,PERC加工费水平约450-500元/kg,TOPCON加工费水平约700-800元/kg和HJT加工费水平约1000元/kg以上。N型电池银浆加工费水平较P型高也是驱动银浆市场空间加速成长的重要原因。

如今,几大银浆龙头企业的出货量也是急速猛增,市面上主要的几家银浆企业分别是儒兴科技、帝科股份、聚和材料和苏州固锝。

从2020-2022的几大企业的银浆出货量来看,目前帝科股份、聚和材料苏州固锝这三家出货量增速较快,尤其是聚和材料在2020年反超帝科股份之后便是一路飙升,直接拉开了与其他三家的差距。

到2021年,全球市场银浆总消耗量达3478吨,聚和材料正银销量944.32吨,全球正银市占率达到37.09%,排名行业第一,

在如此激烈的角逐下,不难理解为何这几年增速较慢的儒兴科技开始冲刺IPO,当下的需求缺口,辅材成本的攀升,未来的光伏银浆的市场可以说谁都看得见,而降低单瓦银浆成本肯定也是各个大厂所要行动的事情,对于银浆企业来讲,扩产能、价格战肯定都是在所难免的事情。

切换行业

切换行业

正在加载...

正在加载...