光伏玻璃巨头福莱特2022年营收业绩非常亮眼,2022年公司光伏玻璃销量同比提升92.58%至5.24亿平方米,实现全年营收154.6亿人民币,同比增加77.4%,这是福莱特上市以来首次业绩突破百亿。

然而,和亮眼的营收相比,2022年福莱特净利润21.22亿元,同比仅增加0.13%,经营活动现金流量净额1.77亿,同比下滑69.49%;营收利润21.55亿,同比下降9.5%。

无独有偶,同为行业龙头的信义光能在2022年也不好过。2022全年,集团实现营收205.44港元,同比增长27.88%。但综合毛利率却下降至30%(2021年为43.8%),毛利较上期同期下滑12.6%至61.59亿港元。

营收向上,利润向下,营业额大增的背后,是谁“拿走”了行业巨头的利润?

实际上,与光伏玻璃行业略显惨淡的2022年相比,全球光伏行业仍然处于高速扩张之中,根据国家能源局统计的数据显示,2022年我国光伏新增装机87.41GW,同比增长59.3%,再创新高。欧盟2022年新增装机预计超过40GW,同比增长超50%。

行业风光背后,作为为光伏供应链不可或缺的一环,光伏玻璃却似乎并没乘上行业的“东风”。

福莱特集团

成本暴涨价格走跌 2022年光伏玻璃企业日子实难过

2022年中国光伏玻璃2.0mm、3.2mm玻璃均价分别为20.8元/平方米、27元/平方米,同比下降11.9%、6.1%。但在光伏玻璃上一轮上行周期中,2.0mm、3.2mm厚度玻璃价格最高分别可达35元/平方米、44元/平方米。

来源:数字建材

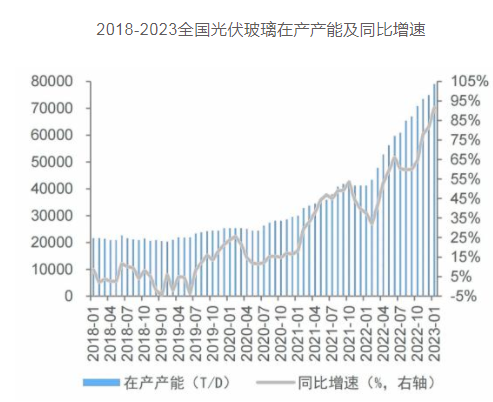

价格承压的背后是光伏玻璃逆转的供需关系。自2021年工信部印发修订后的《水泥玻璃行业产能置换实施办法》,对新上光伏玻璃项目不再要求产能置换后,光伏玻璃行业进入了新一轮的产能高速扩张周期。根据工信部公布的数据,截至到2022年末,全国光伏压延玻璃在产企业40家,共计128窑442条生产线,产能8.4万吨/日,这些产能中有超过50%是集中在近两年投产。

此外,据数字建材DataBM.com不完全统计,目前在建和规划中的光伏玻璃生产线仍多达150多条,总日熔量超过17万吨。

逐渐富余的供给缓解了曾经“一玻难求”的局面,也促进光伏玻璃价格的回落,但持续过快增长的产能,也为行业带来了新的“难题”,产能的持续释放造成了目前价格的低位徘徊。

未来,消化不掉的库存或将成为光伏玻璃行业难以根除的“跗骨之蛆”。

来源:中邮证券

来源:中邮证券

再看成本端,光伏玻璃成本40%源于燃料,40%源于原材料,而原材料主要包括纯碱和石英砂。

近两年来,纯碱价格居高不下,2021年国内重质纯碱的价格从1月底的1400元/吨涨至11月底的3800元/吨,随后回落,2022年稳定在2700元/吨的左右。从年均成本上看,2022年光伏玻璃成本中,纯碱的成本远高于2021年。

没有最贵只有更贵,相比纯碱过山车式的涨价,天然气价格上涨得则更为夸张。2021年国内天然气价格位尚在3000-5000元/吨内浮动,而到了2022年,这个价格区间跳至6000-8000元/吨。

相比纯碱和天然气价格离谱的涨幅,石英砂的价格也随着近些年供应的趋于紧张而水涨船高。

根据安徽省玻璃行业协会出具的《关于2017年-2021年低铁石英原矿的价格说明》,通过对安徽当地石英岩原矿的市场调研,近五年石英岩原矿含税均价由95元/吨上涨至200元/吨,复合增幅达20%。

2020-2023液化天然气市场价(元/吨)

来源:中邮证券

2020-2023石油焦市场价(元/吨)

来源:中邮证券

多重成本因素影响下,2022年福莱特各类玻璃产品成本均有上涨,光伏玻璃、家居玻璃、工程玻璃、浮法玻璃成本同比分别增加129.11%、8.83%、7.39%、67.44%。公司在年报中表示,2022年度营业同比大增114.37%,一方面是销售数量的增加,同时也因原材料及能源成本的大幅上升所致。

“随着生产成本大幅上涨,产品价格涨幅有限,太阳能玻璃制造商毛利率受压,原因为成本的上升可能不会转嫁至太阳能玻璃产品的客户或终端用户。”信义光能方面同样表示。

在价格下跌和成本暴涨的双重挤压下,福莱特2022年平均售价同比下降0.24%至26.83元/平方米,信义光能2022年在光伏玻璃板块毛利也同比下降13.4个百分点至23.8%。

所以2022年的企业即使光伏玻璃卖得再多,利润也不一定能同比增长。

面对增收不增利的尴尬困境,如何在有限的利润水平中破局,将会是2023年光伏玻璃整个行业都亟需突破的难点。

为此,行业龙头福莱特和信义光能均在做两手打算。

扎根光伏玻璃:降本增效扩张产能

在2022年度财报中,福莱特和信义光能均将去年利润下滑一半原因归结于原材料和能源成本的大幅上升,为增强盈利能力,削减原燃料对盈利的影响,两大巨头均试图从成本源头进行控制。

1.原燃料端:紧抓的石英砂 放不下的天然气

为稳定石英砂供应,2021年-2022年,福莱特先后收购三力矿业、大华矿业全部股权,并于去年8月以人民币33.8亿元竞得安徽省凤阳县灵山–木屐山矿区新13号段玻璃用石英岩矿采矿权。

信用光能的石英砂布局则较为温和,在2020年竞得广西北海一处的石英砂矿采矿权后,随后先后通过参股北海义洋矿业、东源新华丽及合浦信义矿业的方式,保证硅砂供应,直到今年2月才又放出消息,亲自下场计划花费30亿投资印尼硅砂项目。

燃料方面,早在2020年,福莱特即投资控股凤阳中石油昆仑燃气有限公司和嘉兴市燃气集团股份有限公司,并分别取得两家公司35%、4.53%的股权。

信义光能则采取长单锁定天然气供应,各生产基地与当地供应商的合同期限介于10年到20年之间,同时在各生产基地链接供应商输气管道,以此获得稳定供应。

2.产能再扩大规模化效应愈显

随着光伏装机持续高增长,大尺寸光伏组件占比的逐年上升,光伏玻璃企业不断改进生产工艺,产线的规模化、集约化渐成趋势,光伏玻璃窑炉规模也进入了千吨级别。

截至2023年3月底福莱特产能达20600吨/日,同时今年还计划在安徽投入4座1200吨/日窑炉,五期项目也在审批中,预计2023年公司产能达25400吨/日,同增23%。

再观信义光能,同样不遑多让。截止2022年底,信义光伏玻璃日熔量19,800吨,比年初增加7,800吨,信义光能今年的目标是新增七条总日熔量为7,000吨的光伏玻璃生产线,从而在2023年底将其光伏玻璃的总日熔量增加至26800吨。

成本控制能力增强和产能扩张的双重加码,预计2023年,福莱特和信义光能的盈利困境或得到缓解,市占率将进一步提升。

谋求新增长:跨界布局谁是新的“宠儿”

面对光伏玻璃产业利润增长乏力的局面,信义光能一方面稳步扩张太阳能发电站业务,另一方面着手开始布局晶硅行业。2021年底,信义光能与信义玻璃宣布成立合营企业信义晶硅,并拟投建年产20万吨多晶硅和2万吨白炭黑项目。

今年2月,信义晶硅一期项目已在云南曲靖正式开工,规划建设年产6万吨电子级多晶硅及配套1万吨白炭黑生产线,总投资60亿元,预计年内可竣工投产。

多晶硅业务的发展充分利用了信义光能重资本模式优势,并与公司现有客户形成错位竞争格局,有望成为公司后续新的收入和利润增长点。

与信义光能在现有产业格局中分一杯羹的做法不同,福莱特将目光投向了“前景广阔但被认为尚处于起步阶段”的碲化镉薄膜太阳能电池业务。今年2月底,福莱特宣布投资30亿元建设1GW碲化镉薄膜太阳能电池项目,达产后预计年产值可达30亿元。

为谋求持续的增长,从成本控制到新市场拓展,作为行业“双寡头”的信义光能和福莱特在企业发展中的积极探索,既是这个行业的一个缩影,也为其他的企业树立了一个范本。

企业发展如逆水行舟,不进则退,在不断行进中,发现问题、调整方向,方能行得“万年船”。