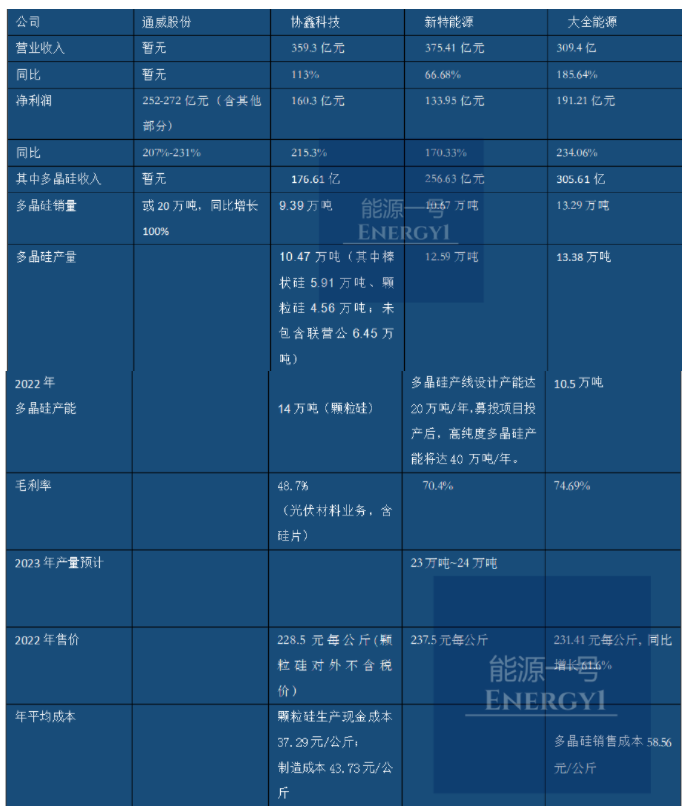

在上周协鑫科技公布2022年财报之后,四家多晶硅主要企业都已经发布了财报或财报预告。能源一号统计显示,通威股份、协鑫科技、新特能源和大全能源四家多晶硅企业的利润在2022年将达758亿元之高,创历史之最。同时,由于大全能源98%的收入都来自多晶硅,因此它高达74.7%的公司毛利率、销售净利率61.8%,皆可看作就是它在多晶硅产业上的毛利率和净利率,它也将可能成为全光伏业在去年赚钱能力最强、毛利率和净利率都最高的公司。

据有关协会统计数据,截至2022年底,全球多晶硅产能约132.2万吨, 同比增长约97%;2022年全球多晶硅产量约94.7万吨。2022年中国多晶硅产量为82.7万吨,净进口量约8.5万吨,而总需求量约103.3万吨。 因此,2022年中国多晶硅市场呈现供应小于需求的状态。

2022年,上述四家公司的出货分别将为:通威或20万吨、协鑫科技9.39万吨、新特能源10.67万吨、大全能源13.29万吨,预计总出货超50万吨。这一出货占去年中国多晶硅产量的65%左右。如果算上东方希望的话,那么五家公司的总出货处于多晶硅市场的绝对领先地位。

值得一提的是,大全能源的多晶硅销售成本是58.56元每公斤,对外售价是231.41元每公斤。

(2022年各大公司业绩表现)

以下我们逐一盘点几个企业的实际表现:

通威股份:

通威公司预计,在2022年底实现多晶硅、电池片的产能分别为35万吨/70GW,并规划在2024-2026年实现高纯晶硅、电池片产能规模达80-100万吨、130-150GW。

去年前三季,通威股份的营收为1020.84亿,同比增长118.6%;实现归属母公司净利润217.3亿元,同增265.54%。其中第三季的营业收入为417.45亿元,同增107.3%。通威前三季度的毛利率为38.59%,同升13.02%,第三季度毛利率高达44%。

东吴证券认为,预计2023年行业供应140-150万吨硅料,总体供需偏紧,预计均价将保持18万元/吨,该公司的盈利能力坚挺。市场预测2022年起实际的多晶销量在20万吨左右。

新特能源:

3月1日晚间,新特能源发布2022年报显示,公司2022年实现营收375.41亿元,同比增长66.68%;实现归属于上市公司股东的净利润133.95亿元,同比增长170.33%。

目前新特能源的主营业务收入主要来源于三个方面:多晶硅销售,电站建设业务以及电站运营业务。其他产品及服务主要为逆变器、SVG、物流服务和检测服务等,占主营业务收入的比重较小。

多晶硅业务一直是新特能源的核心板块之一。去年该公司多晶硅业务盈利显著,实现营收256.63亿元,同比增长121.7%;实现毛利180.66亿元,同比增长166.05%,毛利率达70.4%;多晶硅产销量分别为12.59万吨和10.67万吨。

2021 年,公司多晶硅销量相比 2020 年基本持平,但多晶硅价格相比前一年涨了158.28%,主要系“双碳战略”带来多晶硅市场需求旺盛,而多晶硅的产能扩张周期较长,通常需要1-2 年的时间,因此阶段性的供需不匹配导致多晶硅价的持续上涨。受上述因素持续影响,2022 年公司多晶硅价继续上涨,较2021年上涨58.02%。

新特能源表示,将加快准东20万吨多晶硅项目一期10万吨建设,力争于2023年上半年投产,预计公司2023年多晶硅产量达23万吨-24万吨。

在多晶硅方面,公司采用改良西门子法生产多晶硅,技术研发、产品质量和 生产成本处于行业领先地位。2022 年全国多晶硅总产量约 82.7 万吨,其中公司实现产量12.59 万吨,占全国产量的15.22%,继续领跑行业。

至2022年12月底,公司已投产的多晶硅产线设计产能达20万吨/年。正在进行的募投项目投产后,该公司高纯度多晶硅产能将达到40 万吨/年。

不过公司也提示,自 2020 年 7月开始,多晶硅市场价格连续攀升,并于 2022 年 10 月达到近年来历史高位的情况下,受前述供需关系等因素影响,预计多晶硅 市场价格将呈现下行趋势并回归至合理水平,与过去高位相比可能出现大幅下跌的情形。由此预计2023年营业利润、归属于母公司股东的净利润等业绩指标或降,或比去年下滑超过50%的风险。

协鑫科技:

财报显示,2022年,协鑫科技收入359.3亿元,较2021年同期增加113%,公司归母净利润约160.3亿元,每股基本盈利约59.98分。

截至2022年12月31日,协鑫科技共生产多晶硅约10.47万吨(未包含联营公司6.45万吨),较2021年同期的4.76万吨多晶硅增加120%,其中棒状硅5.91万吨、颗粒硅4.56万吨,分别较2021年同期增长46.1%与537.3%。

报告期内,协鑫科技多晶硅出货9.39万吨(含内部销售1.22万吨),销售46312兆瓦硅片(含代工硅片销售27704兆瓦),较2021年同期分别增加96.4%及增加21.7%。协鑫科技棒状硅与颗粒硅基本采用“同质同价”销售策略,颗粒硅平均对外不含税销售约为每公斤228.5元(相当于33.0美元)。

协鑫科技表示,年内光伏材料业务毛利率为48.7%,其中颗粒硅单位毛利183.1元/kg,已达行业最领先水平;2023年2月,公司徐州基地颗粒硅生产现金成本37.29元/kg,制造成本43.73元/kg,领先优势持续扩大,盈利优势不断凸显。

据悉,这也是协鑫科技首次在公告中披露颗粒硅制造成本。

据业内人士推测,随着乐山、包头颗粒硅基地全部投产,新设备叠加低电价优势,意味着颗粒硅生产成本仍有大幅下降空间。

2022年是协鑫科技颗粒硅规模化扩产的元年。协鑫科技年报显示,颗粒硅有效产能由年初的3万吨,提升至年末14万吨,11万吨增量占全年行业有效产能增量的22.7%,稳居行业第一。其中徐州基地新增3万吨模块产能仅用8个月建设时间即告投产;乐山基地虽遭遇疫情、限电、雨季等影响导致供应商发货延迟、工期延误等不利因素,仍完成6万吨产能、品质双达标,客户评价名列多晶硅行业前茅;包头基地也在客观因素不利的情况下如期投产并达成2万吨产能。

其中,乐山基地不仅生产绿色光伏产品的原料,而且在生产过程中使用100%清洁能源,获得了四川电力交易中心出具的《清洁能源消纳凭证》,进一步提升了协鑫科技在行业内的绿色生产影响力。

与此同时,颗粒硅综合电耗、品质属性等指标均实现大幅优化。2022年,多晶硅行业平均综合电耗60kWh/kg-Si,蒸汽耗量均值为15.0kg/kg-Si,人均产出量为 58 吨/(人·年) 。而目前,协鑫科技颗粒硅综合电耗可优化至13.8kWh/kg-Si,蒸汽耗量15.3kg/kg-Si,人均产出量为133吨/(人·年)。按照2022年颗粒硅产量计算,公司可为国家节约电量21亿千瓦时,为行业降低碳排放118万吨。

品质方面,2022年随着颗粒硅有效产出的增加,产品品质也快速进步:颗粒硅总金属含量<3ppbw产品比例由一季度的18.3%,提升至四季度的80.3%,目前已提升至96%,总金属含量≤1ppbw产品比例已超过75% ,完全满足n型时代需求。协鑫科技表示,根据客户的反馈数据,颗粒硅随着投放比例的增加,单产、少子均有所提升,用户黏性显著增强。

大全能源:

3月15日晚间,大全能源披露2022年年度报告。2022年1-12月,公司实现309.4亿营业收入和191.21亿的归母净利润,同比增加185.64%和234.06%,基本每股收益达到9.4元/股。

(大全能源去年产品表现分布)

(大全去年部分财务数据:红色部分为同比增长)

报告期内,公司聚焦主业发展,以成本领先、品质领先不断提升产品性价比。2022年毛利率创历史新高,较2021年度提升9.17个百分点,高达74.83%。大全能源目前已形成年产10.5万吨高质量、低能耗、低成本的高纯多晶硅产能。根据硅业分会数据,2022年国内多晶硅产量81.1万吨,公司对应期间的多晶硅产量为13.38万吨,规模在业内处于第一梯队。

2022年公司多晶硅销售价格从207.99元/公斤(不含税)上涨到266.01元/公斤(不含税),年度平均销售价格231.41元/公斤(不含税),同比增长61.62%。

报告期内,公司产销两旺,分别实现多晶硅产量13.38万吨、销量13.29万吨。多晶硅销售成本从75.21元/公斤显著下降至58.48元/公斤,年平均销售成本58.56元/公斤,毛利率高达74.69%,相比上年提升9.14个百分点。

公司表示,2023年产能将进一步释放,公司内蒙古包头一期10万吨高纯多晶硅项目于2022年投建,并预计于2023年4月投产,并于同年6月达产。内蒙古包头二期10万吨多晶硅项目预计于2023年底建成投产。届时,公司名义产能将达到30.5万吨。考虑到年度检修等因素,预计公司2023年多晶硅产量19.0-19.5万吨。公司建立的新疆、内蒙古两个生产基地均地处硅产业基地中,集群优势及规模效应显著。

切换行业

切换行业

正在加载...

正在加载...