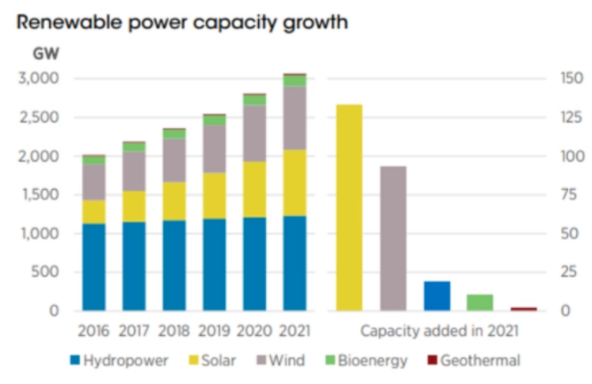

光伏,作为可再生能源技术之一,发展迅猛。

过去十年,全球光伏新增装机年均复合增速近20%。伍德麦肯兹预计,2022-2031年全球光伏并网装机容量将以年均8%的速度增长。

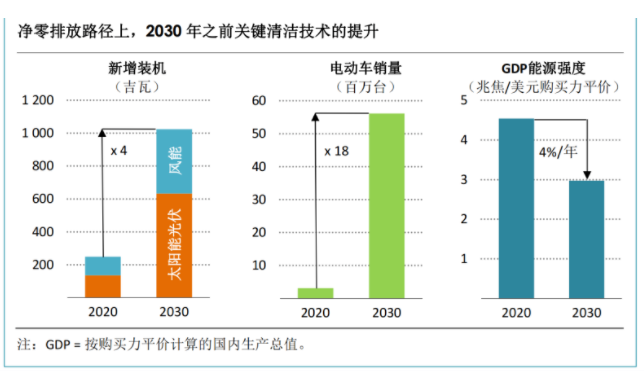

实现净零排放的路径很窄,要想不偏离这条路径,就需要立刻大量部署所有可用的清洁高效能源技术。

IEA报告显示,2030年之前,太阳能光伏每年新增装机 630吉瓦,风电每年新增装机 390 吉瓦,增速达到 2020 年纪录水平的四倍。

对于太阳能光伏发电而言,这相当于未来十年每天要安装一个目前世界最大的太阳能光伏园。

2050 年,风能、太阳能、生物能、地热能和水能将占能源供应总量的三分之二。太阳能将成为最大的能源来源,占能源供应总量的五分之一。

在此背景下,全球迎来光伏装机浪潮。

根据光伏机构国际能源署光伏电力系统项目(IEA PVPS)的估计,2021年全球新增光伏系统装机容量达到173.5GW以上,同比增长22%,而2022年的这一数字可能会上升到260GW,增幅接近50%。

中国2022年光伏新增装机87.41GW,同比增长60.3%,创历年新高。

欧洲光伏协会SPE最新报告显示,2022年欧盟27国新增光伏装机41.4GW,年增长率近50%,并表示欧盟国家年新增装机量将持续成长,乐观预计2026年光伏年新增装机量将逼近120GW。

德国再次以7.9GW的新增装机量占据主导地位,其次是西班牙7.5GW,波兰4.9GW,荷兰4GW,法国2.7GW。

报告指出,欧盟前十大市场首次全部迈过GW级门槛,26个成员国新增装机量实现成长。

2022年印度光伏新增装机量达13.96GW,增幅40%,巴西光伏太阳能协会(ABSolar)预计今年年底巴西的累计光伏装机量将达到24.928GW。

2022全球各国装机量较以往大幅提升。

展望未来,是否还有增长潜力巨大但仍未被开发的新兴市场呢?

答案是确定的。

01

中东,可再生能源转型迫切

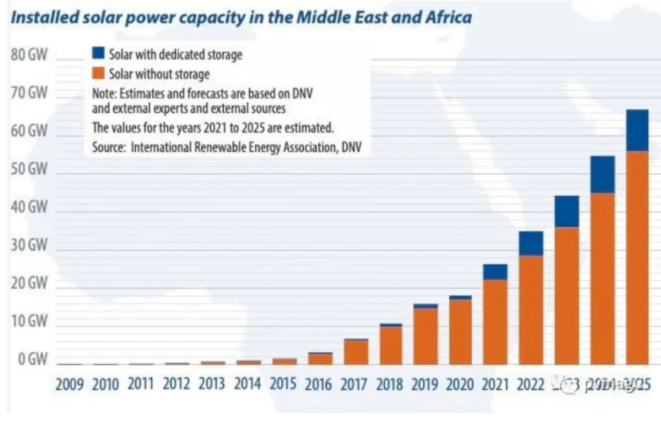

近十年来,中东地区可再生能源的发展速度缓慢。2012~2021年,中东可再生能源装机总量增长率为76%,远低于世界平均水平的112%。

国际可再生能源署(Irena)最新报告显示,全球可再生能源装机容量在2021年底达3587GW,而中东地区的总装机容量为24GW,虽与去年同期相比增长了约4.5%,但不及全球装机容量的1%。

究其背后原因,我们发现:可再生能源发展速度往往与经济发展水平以及国家能源结构息息相关。

比如,欧洲地区。早在2000年德国便颁布实施了《可再生能源法案》,西欧等各国同时导入光伏产业。近两年,欧洲极力摆脱天然气等能源束缚,大力发展可再生能源产业。

欧洲地区油气价格和可再生能源需求之间存在正相关性,可再生能源发展较为迅猛。

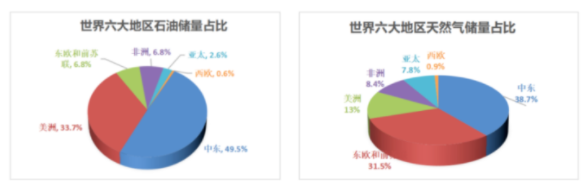

相较而言,中东地区油气资源丰富,石油占据全球储量的49.5%,天然气占据38.7%。当油气价格大幅提升之时,可再生能源投资动力不足。当油气价格大幅下降时,财政紧张,支出有限。

因此,中东地区可再生能源发展缓慢。

不过,近年来,双碳目标下,全球能源结构和体系继续向清洁化、低碳化、安全化深度转型。可再生能源和电气化供给全面加速。

伴随而来的是可再生能源产业迅猛蓬勃发展,催生了多个千亿、万亿级别的新兴产业。比如,光伏、风电、新能源车、氢能、储能等。这些产业已经上升至各国的核心战略层面。

如何满足不断上升的能源需求同时实现能源转型,寻求经济多样化发展,成为摆在中东国家亟待解决的问题。

对于中东地区而言,可再生能源的基础条件不是问题。

02

中东,光伏资源优渥

从资源禀赋来看,中东不单单富油富气。

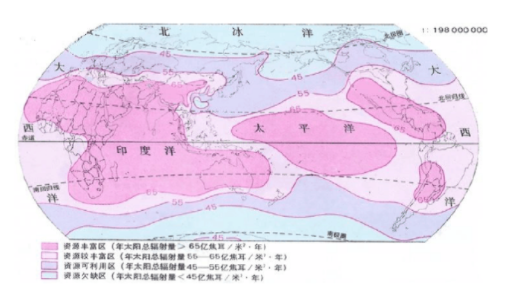

中东地区的气候主要以热带沙漠为主,几乎所有地区的太阳能辐射能量都非常高。

以色列、约旦和沙特阿拉伯等国的太阳年辐照总量8640MJ/m2。阿联酋的太阳年辐照总量为7920MJ/m2,技术开发量每年约2708TW·h。以色列的太阳年辐照总量为8640MJ/m2,技术开发量每年约318TW·h。伊朗的太阳年辐照总量为7920MJ/m2,技术开发量每年约20PW·h。约旦的太阳年辐照总量约9720MJ/m2,技术开发量每年约6434TW·h。

以色列的总陆地区域是20330km2,Negev沙漠覆盖了全国土地的一半,也是太阳能利用的最佳地区之一,以色列的太阳能热利用技术处于世界最高水平之列。

全世界太阳能辐射强度和日照时间最佳的区域包括北非、中东地区、美国西南部和墨西哥、南欧、澳大利亚、南非、南美洲东、西海岸和中国西部地区等。

光伏无疑是最适合中东地区的可再生能源技术。

03

市场空间广阔

据Zawya网站报道,APRICORP的最新报告显示,中东和北非地区的低碳能源行业正在加速项目活动,到2030年项目价值将达到2570亿美元。

这些行业包括可再生能源(太阳能光伏、风能、水力)、氢能、核能和垃圾发电。就计划和承诺的项目投资而言,太阳能光伏占项目价值的50%,其次是氢能占21%,核能占14%,风能占10%,水电和垃圾发电项目共占5%。

Sharbatly预计,到2030年,中东地区的光伏发电量将达到50GWh。仅沙特就有20GWh的发电量,埃及和阿联酋的发电量将达到10GWh,而卡塔尔、科威特和阿曼的总发电量10GWh。

阿拉伯石油投资公司(APICORP)日前发布了一份名为《2022~2026年中东和北非能源投资展望》的研究报告,预测中东和北非地区对于能源投资的计划和承诺的总额预计将在未来5年内增长9%,其投资规模超过8790亿美元。而这与去年发布的五年展望报告中预测的8050亿美元相比增加了740亿美元。

较低的存量市场,巨大的增长空间无疑点燃了供应商的热情,开始纷纷跑步进场。

晶澳太阳能在中东和北非地区的工作已卓有成效,特别是在约旦、埃及和阿联酋。天合光能至尊组件40MW挺进中东市场。阳光电源提供了卡塔尔800MW项目、阿布扎比2.1GW项目、埃及100MW替换改造项目的逆变器解决方案。

中东市场需求已然开始放量。

据Infolink数据显示,中东在2022年12月从中国进口了约1GW的光伏组件,2022全年累计达11.4GW,相对2021年环比提升78%。

中东市场以往以巴基斯坦、以色列作为主要需求国家,2022年则可以看到阿联酋、沙特阿拉伯两国出现大幅度增长。

其中,阿联酋2022全年从中国进口约3.6GW的光伏组件,成长幅度高达340%,超越巴基斯坦的2.9GW成为中东地区最大的中国组件进口国。

沙特阿拉伯的则是在2022从中国进口了1.2GW的光伏组件,相比2021年不到100MW的需求出现大幅增长。

除了大型项目的推动外,中国先前与沙特签订绿能领域的投资协议。也有耳闻中国厂家评估在当地建立供应链。

中东的需求在2023年可能进一步增长。

不过,迷人的景象下却存在着诸多问题。

04

高标准、低价格

首当其冲的就是严酷的自然环境。

中东和北非地区的面积超过1500万平方公里,环境多种多样。

QEERI能源中心高级研究主任Veronica Bermudez博士指出,并不是所有的沙漠都是相同的。虽然这一地区的许多沙漠非常干燥,但也有毗邻海岸的潮湿沙漠地区,近海岸会导致高盐度。

组件需要适应当地日照强烈、风沙、高盐潮湿等严酷的自然环境,对于抗风沙性能和使用寿命等方面的要求更为严格。

中东太阳能电场往往建在偏远的沙漠地带。由于地处偏远,该地区的太阳能发电系统还需要能够远程进行监控。

项目完成开发后,仍然需要考虑包括污垢对太阳能电站的运营挑战,沙漠环境会导致组件和其他设备上的灰尘堆积。

卡塔尔环境与能源研究所(QEERI)研究项目经理Ben Figgis博士表示,在卡塔尔,由于污垢的存在,每天的发电量会下降约百分之五十。因此,如果不进行清洁,那么一个月的发电量可能会下降约15%,具体取决于一年中的具体时间。

以太阳能为主的可再生能源,消除波动性和间歇性也是一项挑战。

这些都增加了中东地区太阳能项目的技术要求。

技术难度高不说,招标价格屡创行业新低。企业虽然好不容易成功开拓市场,但也承担着低价的风险和痛苦。

2017年,迪拜穆罕默德·本·拉希德太阳能产业园第3期800MW光伏项目授标,ACWA Power与EDF联合体以破纪录的2.9美分/kWh报价中标,拉开了中东太阳能发电领域激烈竞争的序幕。

此后,中东地区光伏项目中标价格一路走低。2018年2.4美分/kWh、2019年1.69美分、2020年1.353美分。部分研究机构认为未来会降低到1美分/kWh。

除了葡萄牙与中东地区电价旗鼓相当之外,其他地区都在中东的2倍以上!

由于项目规模大、资质要求高、本土化等因素,主要由沙特阿拉伯的AWCA、阿布扎比的Masdar、迪拜水电局和卡塔尔的Siraj Energy这样的能源巨头和国有公司主导。供应商往往以EPC的方式参与中东项目。

高标准,低价格,稍有不慎便面临亏损。

对于进军中东地区的企业而言,竞争日趋激烈。