海外光伏级 EVA 树脂供应占全球约70%,基本无新增产能。海外光伏级EVA树脂有效产能约 55 万吨,主要集中于韩华、杜邦、TPC、LG 化学等海外厂商。

国内少数企业具备光伏级EVA生产能力,新装置扩产周期长。目前实现光伏级EVA 树脂规模化稳定出货的国内企业只有斯尔邦、联泓新科和宁波台塑,我们估计2021年有效产能约25万吨。

2021 年国内主要 EVA 树脂新增产能来自延长中煤榆能化、扬子石化、 中化泉州、中科炼化等厂商。但新装置投产后切换到光伏料往往需要较长的调制周期,且不能连续生产高VA含量的光伏料,生产一段时间后往往需切换生产低 VA 含量的树脂, 因此预计新装置光伏级EVA树脂大规模量产出货时间将整体延后,且有效产能将大打折扣。

2022 年光伏 EVA 树脂或将延续供需紧张格局。在新产能释放有限的情况下,预计 2021 年全球EVA光伏料总产能将保持 80 万吨左右,此外考虑约 20 万吨 POE 树脂,2021年光伏胶膜树脂有效供应量或在 100 万吨左右;相较全年约9 万吨的胶膜树脂需求,行业整体处于供需紧平衡状态,且随着光伏装机需求旺季来临,或出现阶段性供给缺口,推动下半年树脂价格攀升。

我们预计2022年光伏胶膜树脂需求量将提升至 124 万吨左右,在光伏级EVA树脂产能规模化释放进度较慢,有效增量供给有限的情况下,预计胶膜树脂供需偏格局仍可能延续。

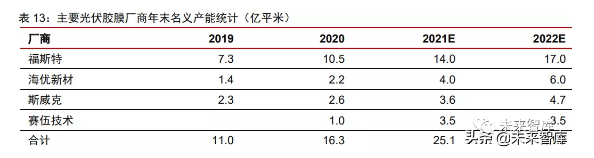

胶膜名义产能加快扩张,但受制于原材料短期供应瓶颈,实际有效生产能力受限。2020 年起光伏胶膜企业加快扩产步伐,预计主要新产能将于 2021H2 起陆续建成,名义产能有望 2021/2022 年底分别增至 25/31亿平米。

但由于年内产能投放时点普遍靠后,尤其是受制于光伏级 EVA 树脂供应限制以及成本端压力,预计胶膜新产能释放节奏将受明显制约。

EVA 树脂供不应求或致胶膜厂商开工率和盈利分化,龙头企业优势巩固。EVA 胶膜成本结构中,EVA 树脂占比一般近9成。以福斯特为代表的胶膜头部企业在供应链端采取 战略合作+市场化采购的方式,与国内外大型石化企业建立长期稳定的合作关系,具备更强的供应链安全保障能力,保障 1-2 个月安全库存;且凭借龙头地位和商务谈判优势,在原辅材料采购上往往能享有一定折扣,获得成本端相对优势。

我们研判凭借供应链管控和采购成本优势,龙头厂商与二三线企业实际开工率或将持续分化,份额和盈利优势进一步巩固。

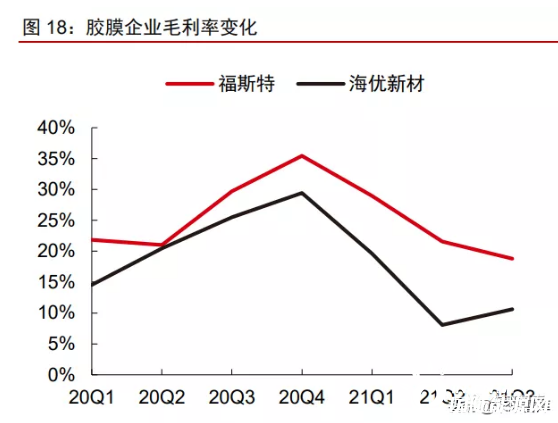

胶膜企业实现具备一定的价格传导能力,但短期需求承压下,盈利水平阶段性探底。胶膜行业格局持续优化,且在组件环节成本占比相对较低,下游客户对产品价格敏感度低 于硅料和光伏玻璃等主辅材,但胶膜质量与组件性能表现关系紧密,因此胶膜龙头企业往 往具备一定价格传导能力。

受光伏级EVA树脂供给紧张影响,2021Q3 以来EVA树脂价格再次大幅上涨近 50%。基于成本压力,胶膜价格亦迎来明显调涨,涨幅达35%左右。但在短期终端需求承压的情况下,预计仍难以对成本实现全部有效传导,胶膜企业盈利能力处在阶段性底部。

胶膜实际供需相对平衡,受益需求回暖,成本传导能力和盈利能力有望回升。近年来, 多数情况下龙头厂商通过胶膜提价,可对树脂成本实现向下有效甚至超额传导(结合原材料库存周期)。但2021年以来,EVA树脂价格持续处于快涨期,且终端需求受光伏产业链 成本持续攀升而有所抑制,下游接受度减弱,成本传导通道受阻。

我们研判,2022 年EVA树脂价格总体将保持高位震荡或有所回落,上涨压力相对减小,且在下游需求持续复苏推动下,胶膜龙头企业价格传导能力和盈利能力有望回升。

切换行业

切换行业

正在加载...

正在加载...