多晶硅料涨价是什么时候开始的?一般认为2020年9月中国宣布2060年碳中和目标是起点。实际上,从2020年第二季度开始,多晶硅料价格触底后就迅速反弹,标志着整个光伏产业链进入新一轮上行周期,而在这个产业链中,上游的多晶硅厂商持续受益。

根据大全能源在科创板IPO招股书,公司2021年第一季度营业收入16.61亿元,同比增长40.83%,归属于母公司股东的净利润5.82亿元,同比增长130.40%。A股另一家多晶硅巨头通威股份的一季报也显示收入、利润增速分别达到35.68%、145.99%。

不过,相比于通威股份中报净利润预增177%至197%(6月30日披露),大全能源增速显然远远胜之:预计上半年归属于母公司股东净利润为18.8亿元至19.2亿元,较2020年同期变动为增幅530.72%至544.14%(7月5日披露)。

持续降低成本穿越10年价格周期

高纯多晶硅是太阳能光伏行业的基础材料,其质量直接影响下游产品的关键性能。多晶硅的下游即以隆基股份、中环股份为代表的硅片企业,尤其是单晶硅片企业均在进行持续的产能扩张,对单晶硅片用料需求旺盛。

2020年,在光伏组件、电池片产量分别同比增长26.4%和22.2%的同时,硅片、多晶硅的产量增幅只有19.7%、14.6%,存在供需不平衡的矛盾。2020年7月至9月,随着光伏下游装机需求的恢复、下游硅片企业新增产能的释放,多晶硅供应趋紧,价格快速上扬。2020年第四季度,多晶硅价格在震荡中维持高位。

实际上,多晶硅的供给并非一直如此紧张,主要是因为过去价格的周期性波动带来了多轮洗牌,产业集中度持续提高,无竞争优势的中小企业陆续退出,仅2018年“531政策”颁布之后,价格腰斩导致十多家硅料企业破产。目前国内能长期稳定生产多晶硅的企业主要包括大全能源、通威股份等少数几家技术先进、成本控制较好和规模较大的优势企业。

大全能源作为国内最早从事高纯多晶硅研发和制造的企业之一,在成本方面的控制尤为得力。根据IPO招股书,由于原材料价格的下降、制造费用的降低及公司产量增长带来的规模效应,报告期内公司单位成本呈现下降趋势,从2018年的5.85万元/吨降到2019年的4.95万元/吨,再降到4.14万元/吨,达到全行业领先水平。

光伏太热!硅料价格猛涨一年,IPO进行中的大全能源已业绩爆发

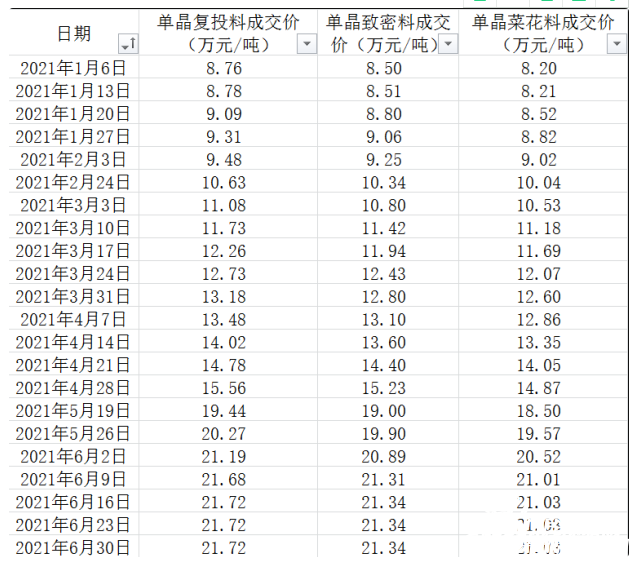

数据来源:安泰科

在较低的成本下,一旦出现产品价格激增的情况,业绩将呈现较大弹性。2021年以来,硅料价格继续攀升,到5月末一举突破20万元/吨,达到近十年来的新高。大全能源在招股书中就表示,2021年1~3月产品销售收入和毛利率同比大幅度上升,并有望在较长一段时间内维持较好的毛利率水平,经营性现金流净额同比大幅改善,增幅达到451.54%。

因此,大全能源凭借成本、规模的领先地位成功穿越十年的行业价格波动周期,公司盈利能力不断提升,并且又在行业上行周期中巩固下一步发展的基础。招股书显示,大全能源截至2021年3月末资产总额超过百亿元,达到107.81亿元,比2020年末增长19.76%,在低成本优势下,可无惧短期市场波动。

与光伏产业的发展趋势深度融合

随着光伏度电成本持续降低,上游的硅料企业通过规模效应和客户绑定,进一步降低成本、减少风险,也是应有之义。

大全能源2019年底新增3.5万吨/年的多晶硅产能,产量快速提升,2020年产能释放后,全年多晶硅产量达到7.73万吨,国内市场占有率达到19.52%,国内单晶硅片用料产量的市场占有率达到22.68%。根据中国光伏行业协会发布的《2020-2021中国光伏产业年度报告》,大全能源在2020年度的产量位居全球第二。

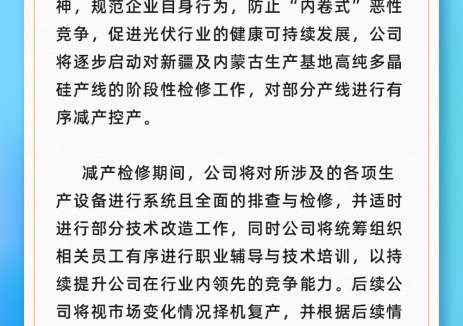

到2022年,包括大全能源IPO募投项目——年产3.5万吨多晶硅项目,以及通威股份、东方希望、亚洲硅业等公司的新增产能都将陆续落地,硅料供应紧张的局面将得到缓解。对于硅料价格走向,各家券商判断各有差异,但近期截至7月6日已发布的研报中,大部分券商持今年仍将保持高位的观点。

例如,兴业证券电新团队研判,由于需求逐步起量+大量硅片产能投放+2021Q4之前几无新增硅料产能,Q4之前硅料价格向下调整空间极其有限。申港证券预计硅料价格将在短期内有所回调,但下半年仍会处于较高水平。华安证券认为,短期来看,硅片生产量环比仍然增长,硅料需求依然较为旺盛。

2021年进入下半年之际,光伏产业链也发生了一些新的变化。

一方面,硅片大厂中环股份在新一轮价格公示中调低了各尺寸硅片的价格,G1、M6、G12尺寸硅片价格分别下调4%~8%不等,产业链价格下调的趋势逐步向上游传导。国盛证券研报就认为,不排除本次降价会带动产业链下游产能利用率环比改善,推动需求稳定释放。

另一方面,6月20日,国家能源局综合司正式下发《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》,中金公司研报认为这有望成为零碳电力供应的关键。据悉,我国一季度新增光伏装机5.33GW,其中分布式光伏2.81GW,占比53%,分布式光伏已经占到新增装机的主流,随着政策推动,光伏产业链将继续保持高景气。

目前大全能源的主要客户,包括隆基股份、上机数控、晶澳科技在内的硅片厂商均有分布式屋顶光伏发电相关产品或解决方案。大全能源产品稳定高效,行业口碑出众,受到下游客户的高度信赖,与主要硅片客户均签订了长期供货协议,正在履行的长单已将公司现有产能锁定到2025年,公司有望乘上分布式光伏东风,进入下一轮扩张周期。

销量持续大幅增长,是公司科技成果与产业深度融合的具体表征,与光伏产业的发展趋势深度融合。在公司稳定扩张中,聚焦始终是公司的“法宝”:一是产业链环节的聚焦,二是管理聚焦。

尽管目前A股市场有唯一一家多晶硅的上市公司通威股份,但其除多晶硅业务外,还广泛涉足下游的太阳能电池和组件业务以及农渔业务。光伏各产业链专业化公司已经涌现,而大全能源一直专注于高纯多晶硅的研发、制造和销售,进行持续的研发投入和技术创新,即将在上海证券交易所科创板上市,揭开A股光伏产业新的篇章。

另一方面,大全能源拥有全球唯一一家单地7万吨的多晶硅工厂,在西部低电价地区运行和生产,因此公司具备全行业突出的规模效益和管理效益,未来新增的产能、新拓展的半导体级多晶硅业务也将在这里得到高效管理运营,有效发挥规模效应和协同效应。

切换行业

切换行业

正在加载...

正在加载...