大举扩张的通威股份有限公司(下称通威股份)急需资金“输血”。

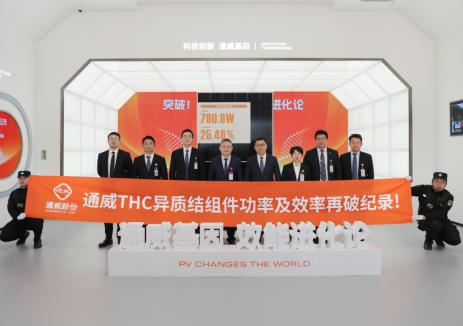

作为全球最大光伏电池厂商,通威股份目前的电池产能为20 GW。根据规划,到2023年,其将形成80-100GW的产能。该公司也在加足马力,朝着全球最大硅料供应商的位置靠近。

今年以来,通威股份已宣布了近300亿元的产能扩张计划。

2月,通威股份抛出了其史上最大单项投资,拟200亿元在成都金堂建设年产30GW高效太阳能电池及配套项目,分四期实施。

3月,该公司宣布了两项合计75亿元的硅料项目,分别为3.5万吨的四川乐山高纯晶硅二期项目、4万吨的云南保山高纯晶硅项目,计划2021年建成投产。

庞大的新建产能计划,需要巨额资金的加持。

继200亿元拟投资高效太阳能电池及配套项目、75亿元拟投资高纯晶硅项目后,通威股份(600438)再次宣布产能扩张计划。

4月20日晚间,通威股份发布定增预案,拟募资不超60亿元,拟用于投资眉山和金堂合计15GW的高效电池项目,其中18亿元用于补充流动资金,将加码高效晶硅太阳能电池智能工厂等项目建设,以提升并巩固其在全球太阳能电池领域的领先地位等。

然而今年一季度,该公司净利降三成。

4月20日晚间,公司发布2019年年报及2020年一季报,以及一系列融资授信计划。2019年公司全年实现营收375.55亿,同比增长36.29%,归母净利润25.82亿,同比增长30.7%,该公司拟每10股派发红利1.86元,基本符合预期;但今年一季度,通威股份业绩出现下滑,2020年一季度公司实现营收78.25亿,同比增长26.84%,归母净利润3.44亿,同比下降29.79%。

2019年,通威股份硅料、电池及组件业务的销量猛增。高纯晶硅销量达6.38万吨,同比增长232.5%,全年平均生产成本 4.33 万元/吨,在市场价格比去年同期下降 30%-40%的情况下,实现毛利率 24.45%;电池及组件销量13.33 GW, 同比增长106.92%。

该公司并未披露业绩下滑的原因。今年以来,受新冠肺炎疫情影响,光伏市场需求受到明显冲击,运输能力及产品价格均有波动,随着疫情进一步延缓,光伏行业需求将迎来“抢装”,且龙头公司业绩弹性或将超越行业平均水平,预计在二季度持续上升。

通威股份还宣布,拟向中国银行间市场交易商协会申请注册、发行超短期融资券,发行规模不超过50亿元,期限不超过270天,以保证生产经营对流动资金的需求。

此外,该公司拟向合作金融机构申请总额不超过400亿元的综合授信额度,用于办理各类融资以“满足日常经营与战略发展所需资金”。

截至2019年12月31日,通威股份资产负债率为61.37%。

通威股份目前已形成8万吨高纯晶硅产能,位列全球前三。

根据已有及在建项目的进度情况,通威股份预计,乐山二期及保山项目实施后,其高纯晶硅年产能将达15.5万吨。

这意味着,通威股份大概率将在明年超越保利协鑫能源(03800.HK),成为全球硅料老大。

切换行业

切换行业

正在加载...

正在加载...