长期以来,中国不仅在芯片设计和制造上落后于海外巨头,底层原材料——硅片也是被“卡脖子”的关键环节。如果能在这一赛道实现国产替代,不仅有助于降低国产芯片制造成本,而且在战略上有助于构建完整芯片产业链。

硅产业集团是国内领先的半导体硅片生产商。通过旗下子公司的技术研发和量产攻关,如今不仅在200mm硅片达到国际先进的水平,并且率先在中国大陆实现300mm硅片的大规模销售。

硅片是芯片的原材料,出于经济性考虑,单个硅片面积越大,能切割出的芯片数量也就越多。如果中国厂商想在7nm甚至5nm制程的芯片上发力追赶,更大面积的硅片则是必不可少的原材料。硅产业实现300mm硅片国产商业化,对我国芯片制造产业国产替代意义重大。

不过,半导体产业具有明显的周期性,硅片产业如今进入了供过于求的调整期,客户库存高企,需求下滑。硅片产业2019年的销量和销售额双双下降。通过科创板募资,硅产业能否在逆周期继续加大资本投入,赶上行业下一次回暖的东风?

错位竞争立足200mm硅片

由于起步较晚,中国在半导体行业的追赶之路,几乎囊括产业链所有环节,且非一日之功:在芯片设计等下游环节,要面对发达国际厂商经营多年构筑的专利网;在上游材料环节,还需要填平制造工艺落后的鸿沟。

追溯到芯片制造工序的最上游,俗称“晶圆”的半导体硅片,是制造芯片的原材料,也是中国半导体产业链与国际先进水平差距最大的环节之一。以硅片为基础,才能制作各种电路元件结构,从而让硅片最终成为有特定电性功能的集成电路产品。

从沙石原料到冶金级硅、电子级硅,原材料被不断提纯,最后形成高纯度的

多晶硅。高纯度的多晶硅还要通过熔化等工序,生长成单晶硅。之后,单晶硅在直拉法等工艺下形成单晶硅棒,再经过切断、滚磨、切片、倒角、抛光、激光刻等工序,形成硅片。

根据硅片的尺寸,主流产品可以分为150mm(6英寸)、200mm(8英寸)、300mm(12英寸)等。随着芯片工艺制程的提升,出于成本的考虑,对硅片尺寸的要求也越来越高。通常情况下,90nm及以下制程的芯片主要使用300mm的硅片,而90nm以上制程主要使用200mm及以下尺寸的硅片。

经过数十年的追赶,中国厂商不仅能够胜任150mm硅片的制造,而且硅产业等行业中的佼佼者已经在200mm尺寸达到了国际先进水准,为我国在半导体关键材料实现国产替代立下了汗马功劳。

成立于2015年的硅产业集团,通过入股、并购等战略,在200mm及以下尺寸构筑了完整的产品线,涵盖抛光片、外延片和SOI硅片。

从工艺上看,抛光片需要满足集成电路对硅片平整度越来越高的需求;外延片则是在抛光片的基础上进行外延生长,满足特定器件的生产需求;SOI(Silicon-On-Insulator)硅片是在顶层硅和背衬底,引入一层氧化绝缘埋层,从而实现电路中元器件的介质隔离,防止漏电。

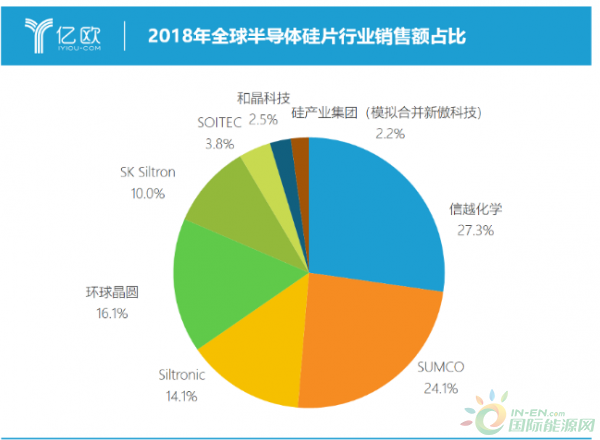

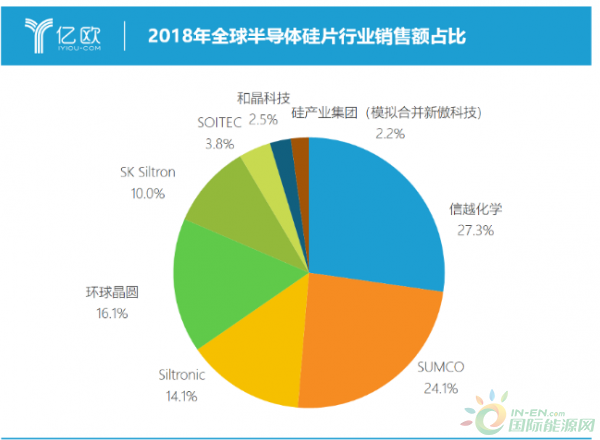

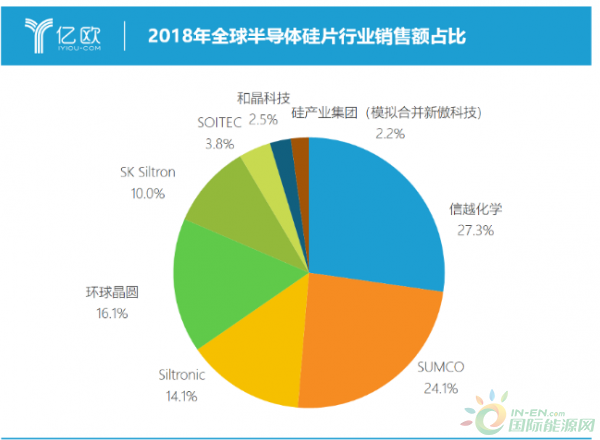

通过技术合作、研发和投资等战略,硅产业及其子公司在业务上实现了跨越式增长,技术上也形成了自己的优势,从国内一众厂商中脱颖而出。加上子公司新傲科技的业务,硅产业在全球硅片市场销售额占比达到2.18%,国内市场占比在2018年达到26.32%。

对外并购、合作,是硅产业集团掌握先进技术,实现快速增长的秘笈之一。2016年,硅产业收购Okmetic,将这家芬兰晶圆厂商收入囊中,同时也掌握了其行业领先的拉晶技术。

拉晶是生产单晶硅的核心工序之一,拉晶的效率及中间产品技术指标的稳定性,将直接影响硅片的产出率和质量。得益于拉晶技术的加持,Okmetic的收入增长率一直维持在15%以上,净利润也从2007年的0.79亿元增长到2018年的1.28亿元,成为硅产业业绩增长的发动机。

2016年,硅产业入股Soitec,布局SOI硅片。后者不仅是全球第七大半导体硅片制造商,更是全球最大的SOI硅片制造商。同年,硅产业入股新傲科技,从而进军国内的SOI硅片市场,如今已持有后者89.19%的股权。

在业务运作上,新傲科技则与Soitec形成了协同,获得Smart CutTM技术的授权。Smart CutTM是全球最先进的薄膜SOI硅片生产工艺之一,其专利为Soitec所独有,在全球范围内仅授权给信越化学、环球晶圆和新傲科技三家厂商。

通过与Soitec合作,新傲科技不仅成为中国大陆唯一具有Smart CutTM技术的企业,拥有生产世界领先SOI硅片的能力,而且与Soitec的业务合作也逐渐紧密。根据新傲科技和Soitec在2014年签订的《许可及技术转让协议》,新傲科技采用Smart CutTM技术生产的SOI芯片除了卖给Soitec外,还可以卖给其他国内客户。

而在2018年的新约定中,新傲科技采用Smart CutTM技术生产的SOI芯片要先卖给Soitec,再由Soitec向第三方销售。同时,新傲科技也向Soitec采购生产SOI硅片用的衬底片。

在商业模式上,硅产业充分利用高端细分市场小批量、多批次、产品种类多的采购特点,与行业龙头形成错位竞争,从而在200mm及以下的半导体硅片市场站稳了脚跟。

国产突破,进军300mm大硅片

一般情况下,单晶硅棒的直径由籽晶粒拉出速度和旋转速度决定。结晶中旋转速度越慢,直径就越大,但同时会因为旋转速度不稳定而带来晶格结构上的缺陷。从技术角度来看,硅片的面积越大,技术难度也越高。

而从市场角度来看,提升半导体硅片的直径,则是芯片制造商追逐摩尔定律的需要——根据摩尔定律,集成电路上所集成的晶体管数量,每隔18个月就要提升一倍,即集成电路增强一倍,成本下降一半。对于半导体硅片来说,其直径越大,单片硅片的可生产芯片数量也就越多。

以300mm硅片与200mm硅片为例。尽管前者的直径仅为后者的1.5倍,但实际面积则是后者的2.25倍。因为芯片多为矩形,更大尺寸的硅片浪费的边缘也会越小。所以在同样的工艺条件下,300mm硅片的可使用面积超过200mm两倍以上,可使用率是后者的2.5倍左右。根据SEMI的统计,2018年全球300mm半导体硅片出货面积占全部半导体硅片出货面积的63.83%。

因此,随着市场需求重心的转移,中国厂商追赶的步伐也延伸至此,硅产业及其子公司上海新昇也不例外。上海新昇最早于2016年10月拉出第一根300mm单晶硅碇,并在次年打通了300mm半导体硅片全工艺流程,最终在2018年在中国大陆率先实现规模化销售。

按照常规流程,半导体硅片在批量供货前需要芯片制造企业的认证,周期一般在9-18个月。上海新昇尽管进入赛道的时间不长,如今已经获得了包括格罗方德、中芯国际在内的49家客户的认证。

除了推进客户认证,拓宽销路外,硅产业背后的“国家队”,也值得留意。硅产业及其子公司主要合作方为微系统所,后者是硅产业股东集团的控股股东,同时也是新傲科技的发起人和第二大股东。

除了新傲科技与微系统所在SOI芯片上的研发合作外,上海新昇也与微系统共同承担了“20-14nm技术节点300mm硅片研发”和“300mm单晶棒生长技术研发”两大课题,进一步提高自身在300mm硅片研发和制造的技术实力。

行业下行周期逆势扩张

半导体行业具有明显的周期性,经济形势转好时,整个产业链则积极扩充产能,然后为了摊薄扩充产能的成本,提高产量,导致产品价格下跌。之后,供过于求的市场环境让厂商们无利可图,整个行业等待需求增长去消化产能,然后进入下一个上升期。这也是为什么全球半导体硅片的出货面积常年增长,销售额反而存在波动周期的原因。

全球半导体硅片市场规模

而在2019年,行业进入下行周期,出货量和销售额双双下滑。根据SEMI公布的数据,2019年全球硅片出货量同比下滑7%,销售额则从113.8亿美元降低到111.5亿美元。

市场的转冷,对巨头们也产生了影响。除了信越化学和环球晶圆保持增长外,SUMCO、Siltronic和和晶科技(6.550, 0.24, 3.80%)(300279.SZ)的业绩均有明显下滑。全球硅片市场排名第二的SUMCO和第三的Siltronic均在经营报告中指出:因为客户库存高企,而消化库存需要一定的时间,所以预计行业会在2020年下半年回暖。

硅产业也受到波及,尤其是300mm硅片的下游需求萎缩,拖累了业绩。2019年1-9月,硅产业的净利润由正转负,业绩承压,其中300mm硅片的产能利用率下滑至44.36%。

目前,前五大硅片厂商的市场占比已经达到92.57%,硅产业在300mm硅片产品的技术指标上仍存劣势。已经在200mm硅片站稳脚跟的硅产业,还需要更具竞争力的产品,才能把握住5G等新需求带来的增长机遇。

在行业下行的周期中,除了等待整个产业链的复苏外,别无他法。不过,科创板的募资,无疑给硅产业的追赶之路注入了一剂强心针。在竞争对手瑟缩不前的局面下,正是硅产业通过研发苦练内功,提升产品技术指标的良机。能否赶上下一轮行业复苏的周期,就看今朝。