组件价格战愈演愈烈。在过去20多年的光伏史中,还没有一个12月,像2023年的12月这般惨烈。一线大厂为了冲回款,冲业绩,全面降价清库存,特别是Perc组件,极端价格已经跌破0.8元/W。至于二三线小厂,更是进入卖血求生的境地。

价格战卷到何时方休?一线企业说,明年一季度,也许就能见分晓。

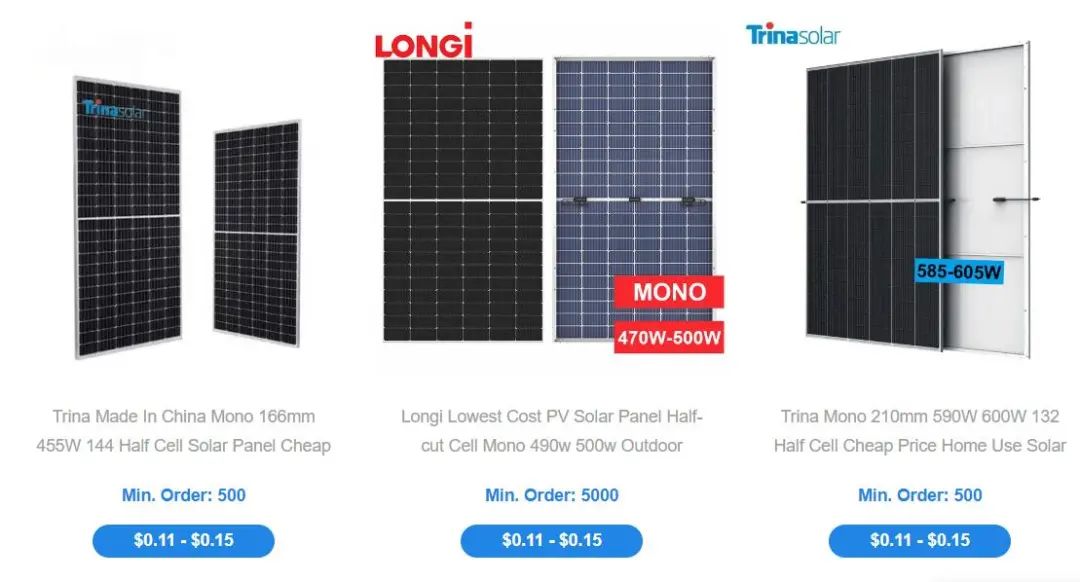

来源:某B2B平台

组件企业年末清库存降价甩货,已经不只停留在国内市场和集采招标环节。价格战已经蔓延到海外市场。笔者注意到,在某B2B平台上,经销商的组件报价,即使是一线大厂如隆基、天合者,P型组件价格也已跌到历史最低点,量大价更优。如果以上图中的0.11美元/W测算,按最新汇率仅为0.79元人民币/W。

01

清库存,是一场集体阳谋

来源:国内某代理商朋友圈

现在组件低价,不仅反应在集采招标上,在分布式市场上同样出现了低价。笔者从一些经销商处了解到:隆基的450W+的老版型组件特价促销只要七毛多,而天合550W的单面组件整车采购价只要8毛钱(不含税)。A级570W的TOPCon售价0.95元左右。效率更高的n型售价更高。

当然,七八毛的极端价格,往往出现在所谓的库存产品上。但是,“存货”的范围,比我们认为的,可能要广得多。

以前,我们认知中的存货商品是A级以下货品,小尺寸、低功率,以及从欧美经销商或光伏企业海外仓运回来的过时库存商品。现在,在2023年初市场中的主力产品550W、555W的组件,也被划入库存行列。这就意味着大部分的PERC组件,都可能沦为库存商品。

光伏企业年底“清库存”的集体行动,彻底打乱了整个组件市场,带动整个组件出现非理性、非理智的下跌。按照当下现货价格倒算,估计大多数企业都是在亏本甩卖。

价格跌破预期,其实也是市场选择的必然结果。当下市场普遍青睐效率更高、功率更高的产品。

此前组件价格高位时,国内客户更倾向低价产品,而国际客户特别欧美客户,他们对于价格并不敏感,青睐功率更高、外观更漂亮的产品。

今年组件价格持续下行,随着度电成本降低,光伏电站投资收益率不断攀升。中国主流招标市场也逐渐认可,高功率产品可以稍微有些溢价。现在客户不再关心是TOPCon,还是PERC,只关心效率和功率。

说实话,低功率组件不出清也不行了——央企集采的门槛普遍在提高。例如,国电投今年2月份p型单面组件的门槛是540Wp,到了8月份就提高到550Wp,同时p型双面以及n型组件也有10Wp左右幅度的提高。假如集采市场都不要低功率的组件了,哪个市场又能消化得起呢?难道要卖到非洲去吗?

这场阳谋,就是n型卷死p型,大企业凭实力干掉小企业,强者借机灭掉弱者。

02

亏本坚决不卖,还是亏本也要卖?

现在组件价格,已经击穿大部分企业的成本线。这一现象,在2024年还会延续吗?这一轮洗牌、产能出清,什么时候会结束呢?

我们不妨先看看最近这段时间光伏大佬们都是怎么说的。

第一个回应这个问题的,是隆基绿能。在今年10月31日的三季度业绩说明会上,针对当时市场中刚出现的1元/W的组件价格,李振国表态:“1元/W是非理性价格。即使是一体化产业链运营,在1块钱的水平上也只能勉强维持”。同时,他还补一句:亏钱的订单,隆基不做!

11月底,晶科能源也被问到了这个问题。晶科能源创始人、董事长李仙德表示:“组件价格即便降至1元/W,对一体化企业以及技术成本优势的企业来说,仍有不错盈利。”

12月初,投资者又把这个问题抛给了天合光能。天合光能解释,集采价格只是一个细分市场,同时公司也在提质降本,“提升N型先进产能占比,提高单位产品的价值,同时在生产端持续降本增效,增加硅片产能、提升一体化率,强化成本优势,保障公司在面对行业波动时,能够始终保持良好的经营盈利状况。”

其实,笔者也就这个问题向晶澳科技请教。晶澳和隆基、晶科、天合的态度一样:能赚钱就做,不赚钱就不会做。

还有10天,2023年即将过去。光伏企业们会交出一份怎样的财报,接下来的业绩快报和年报将很快揭晓答案。头部企业凭借垂直一体化优势,以及过冬棉袄厚一些,能够抵御严寒。但二三四线中小企业能不能撑得住、能撑多久,恐怕不好说。

虽然晶科表示现在仍能赚钱,天合也表示能够始终保持良好的经营盈利状况,但是他们表述的都是企业的综合盈利能力,并不一定代表着他们处于绝对优势地位。还是那句话,跑不过熊不要紧,一定要跑得过竞争对手。

天合光能在接受投资者调研时就表示:“光伏行业有很多细分市场,比如国内市场和海外市场,集中式市场和分布式市场,不同市场的价格差异较大,国内集中式电站市场单个订单容量较大、在生产端也具备一定的规模效应,因此组件价格要低于其他细分市场,并不代表整个行业的产品价格。”海外市场特别是美国市场的利润率还相当可观,国内分布式光伏市场也价格也维持在1.05元/W左右。

因此,若现在一体化程度高的企业现在还能赚钱的话,那应该指企业在产业链拉通后仍然有综合利润。

03

卷得越猛,库存周期就越短

现在主流版型550W、555W的PERC组件在每W在8毛多一点,570W的n型不到1块钱。这个价格,组件企业大概率已经很难赚到钱了。

谈起明年,笔者调研采访的头部企业对行业普遍充满信心。信心的来源就是,光伏行业的需求是确定的,中长期看不到天花板;另外,经历了几轮光伏周期生存至今的光伏企业们,也不可能无休止地搞价格战,集体亏钱。

价格回归理性,回归常态,是必然趋势。

从短期来看,现在市场因“清库存”的集体行动,价格陷入混乱。随着库存被出清,价格可能就会随时出现反弹。在前几天的光伏行业年会上,高纪凡就说:“9毛的价格,可能都是未来几年内的最低价。”

市场人士预计,明年1季度,最快甚至明年1月,库存可有就会被出清。

从中期来看,落后的PERC组件被淘汰,也是让价格回归理性过程中不得不下的一剂猛药。今年上半年时,PERC的利润普遍好于n型TOPCon组件;下半年情况则完全相反。一是因为TOPCon的成本和PERC越来越接近,二是因为TOPCon在市场上更受欢迎。今年四季度有的PERC产线已经现出开工不足,而有的TOPCon在个别时点仍然能做到满产满销,零库存。到明年TOPCon的成本如果和PERC打平甚至低于PERC,那么PERC将彻底失去市场竞争力。

这波年底清库存,其实已经证明了先进产能在市场上的竞争力。

接下来,淘汰PERC产能,或许也将成为一次集体行动。也许几个月后,光伏企业在发布2023年年报的时候,有一些企业就会加大对PERC产能的折旧计提。这一块,笔者近期会专门盘点,各家的PERC产能分别有多少。

从更长的时间线和更广的范围看,若要让组件价格回归理性,除了清库存、淘汰落后产能,首先淘汰的就是一批忽悠式的跨界者,紧接着会淘汰资金实力差、负债率和成本高、一体化程度低、管理运营能力差的中小企业。

另外,这一轮,老玩家们中间,可能不会出现像尚德、赛维、汉能、英利这样的失败之后直接离场者,但也可能会有人掉队。因为到最后,场上剩下的都是种子选手,各环节可能也就三五家大企业,谁一旦掉队,再想追上来将会很困难。

当然,不到最后关头,没有任何一家企业会自甘失败,认栽出局。现在低价抢订单,既是最后的挣扎,也是一种生存策略。现在能抢到订单,意味着明年的产能至少可以维持,产能、设备可以继续有效利用,“留得青山在,不怕没钱赚”。倘若明年连订单都没有,就不能保证开工率,企业就有可能直接散伙。熬过行业低谷,就有可能是生天,但如果拿不到订单,则意味着铁定出局。

每一轮光伏淘汰赛,都是一个残酷的过程,光伏老玩家们其实早已身经百战。卷得越凶猛,产能出清速度就越快,光伏就会越快走出低谷,从而迎来下一轮周期。

04

2024全产业链降本,决战n型时代

虽然大部分企业认为,组件价格在明年一季度就将回归理性。但也有人认为,明年组件价格可能还有进一步下降可能。中国光伏行业协会副秘书长刘译阳在最近一次演讲中公开表示:“明年光伏组件的价格,将在维持在八九毛左右”。

但是,明年组件下降的内因,可能不再是无序竞争、年末清库存,而是基于光伏产业链各环节成本的下降,全行业效能的提升。

相对落后的一部分PERC产能出清后,头部企业的竞争就是n型技术和产能的较量。正如晶科能源在回答投资者提问时所说的:“光伏组件价格下降,有望加速行业落后产能的出清,最终推动供需关系趋于平衡。n型TOPCon技术相较于PERC及其他技术路线,具备更优的综合性能和降本潜力。未来一体化的、有技术领先优势或规模成本优势的企业会有更好的盈利机会。”

行业洗牌和技术迭代同时发生,光伏市场的格局一定将会发生翻天覆地的变化。今年冬天很冷,但不经一番寒彻骨 怎得梅花扑鼻香?

光伏同仁们,且行且珍惜吧。

切换行业

切换行业

正在加载...

正在加载...