接昨天的观点,2024年的资本支出可能要到明年才能正式确定。

如果2024年出现制造业衰退,那么资本支出(晶硅领域,尤其是硅锭、硅片、电池和组件)可能是这一衰退的先行指标。资本支出通常与经济衰退期直接相关,光伏行业以前也曾出现过这种情况。

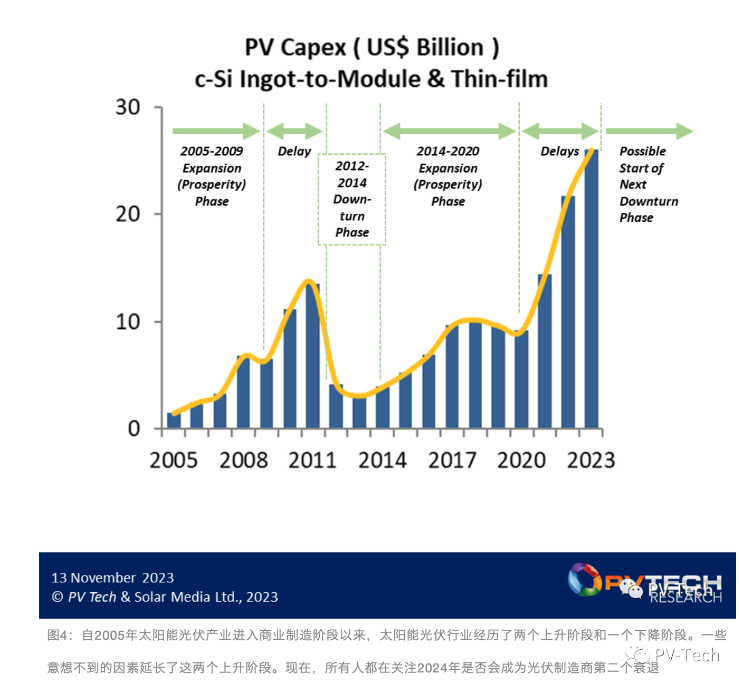

图4显示的是2005年以来光伏制造业的全行业资本支出(不包括多晶硅)。除了产能毛利率之外,制造商的上行和下行阶段往往与资本支出活动密切相关,其相关性可能超过所有其他制造或财务指标。

通过回溯到2005年,笔者成功追踪了光伏产业在过去20年中经历的两个主要周期;从本质上说,也就是光伏产业迄今为止的整个商业生命周期。笔者将时间段划分为不同的期间,这与上文第一幅图从多晶硅和组件的成本及平均售价的角度来描述上行/下行的情况类似。

上图4从左到右。首先,在2009年之前,光伏行业主要处于增长阶段,而在此之前,该行业一直是从研究基地兴起的家庭作坊式产业。资本支出几乎完全是为了提高一小群西方公司的生产水平。多晶硅是从半导体行业借来的。产能过剩的现象并不存在,虽然制造业的利润率并不惊人,但在投资和不断增长的市场需求背后,存在着一定程度的秩序。

2009年,整个行业即将进入衰退期,或至少看到了晶硅资本支出的平缓效应。当时,非晶硅(a-Si)和铜铟镓硒(CIS/CIGS)等曾被视为主流硅基制造技术潜在选择的薄膜技术的资本支出激增,在一定程度上延缓了从上升到下降的过渡。

2010-2011年资本支出的人为高峰主要是由平板显示器领域的设备供应商(如AppliedMaterials公司、Oerlikon公司和ULVAC公司)推动的,它们向新成立的公司出售非晶硅交钥匙生产线。这些努力都没有达到目的,上图中,这一时期的资本支出飙升就是遗留问题。

最终,正如前面所概述的那样,衰退确实开始了。实际上,随后的行业演变阶段(如本文第一张图所述)与上图中的资本支出周期如出一辙:2012-2013年期间的低迷;2014-2020年期间的回升;以及延迟到2023年才开始的低迷。

2020-2023年期间的资本支出无论从哪个角度看都是不同步的,而且处于完全不可持续的轨道上。如果本文只展示资本支出,那么2024年的警钟就会敲响。届时,资本支出将出现负增长。

然而,预测资本支出是非常困难的。归根结底,我们只能实时跟踪资金的动向。而如今,由于大部分设备订单都落在了中国企业身上,因此根本无法了解订单和出货比之间的指标。在第一次行业衰退期间,订单和出货比是最终(资本支出驱动的)领先指标,预示着2012年至2014年制造业的困难期。

之所以能追踪到这一情况,是因为西方上市设备供应商受到严格审查,而这些供应商是当时光伏制造业的中流砥柱,其(实际)订单量(和未交货订单)受到严格审计。十年前还可以对订单和出货比进行分析,但如今已不可能。

谁将是光伏制造业衰退期的"赢家"?

广义上讲,光伏制造商并不建造、运营或持有太阳能项目。有些公司会参与最终开发和初期建设阶段,但即使这些公司也会很快或在需要现金时转为长期资产所有者。

因此,我们可以排除光伏制造商从事行业相关活动,从而在组件价格(以及整个价值链的价格)低迷时获得次级收益的可能性。

当然,赢家是那些购买组件的人(即终端用户、投资商),至少在短期内是这样。不过,购买组件(即使是低价购买)也会出现问题,因为供应商自身的财务健康状况面临的风险比正常情况下更大。25年质保期的价值几何?质量是否会因为大家都想降低成本而打折扣?

如果组件中使用的部件、材料等有一半来自新加入的公司,而这些公司目前正在亏损,长期生存前景堪忧,那么又会有哪些额外的风险?诸如此类的问题还有很多。因此,是的,组件价格低固然很好,但对于行业中的任何人来说,制造环节破产所带来的风险远远大于机遇。

潜在赢家还包括那些由财大气粗的大型企业拥有的组件供应商。这些企业认为,拥有光伏制造业务具有足够的战略价值,可以有效的为其光伏制造愿景提供(比顺境时更多的)资金支持。实话实说,这类公司的数量极少,而且这类公司通常不在按产量计算的前十大组件供应商之列。在产品定价和市场份额方面,前十大组件供应商为所有人发号施令。

还有谁能在经济衰退中获胜?那些玩股票市场的人?值得关注的是,如今许多隶属于上市实体的组件销售公司仍被评为"买入"。2024年3月时这一评级是否会保持不变,让我们拭目以待,前提是笔者的文章不会在此之前吓到一些人!

技术颠覆者。是的,实际上,笔者认为,光伏行业需要在2024年出现长期的制造业衰退,才能真正让颠覆性技术进入市场,甚至比现在更加紧迫的快速入市。

有一种说法是,在经济低迷期进行创新的公司,最终会在市场复苏时处于领先地位。

当然,这只是一种含糊的、没有细节的说法,但希望读者能明白其中的含义。在大多数其他技术领域,产品创新和产品上市时间是当务之急。在低迷时进行创新不仅是一种选择,而且是必不可少的。即便如此,也不能保证市场复苏时会需要创新产品。

但就光伏行业而言,制造业的衰退(从2024年开始,一直持续到整个2025年)能否最终成为推动技术变革的契机,从而在2026年再次释放强劲的资本支出,这不仅仅是在中国建造更多的多晶硅厂和更多的拉锭厂的问题。

在这方面,在笔者提出的"创新必胜"的口号下,2024年和2025年光伏制造业衰退所带来的最大机遇,或许是整个西方光伏利益相关方团体对这一问题的认真对待;对初创企业、技术领导者和制造生态系统利益相关者的支持,向他们下达“登月”指令,让他们在2026年之前取得成功。

无论如何,准备好迎接崎岖不平的2024年吧。让我们拭目以待,看看哪些公司会率先重新设定支出目标和市场增长愿景。

切换行业

切换行业

正在加载...

正在加载...