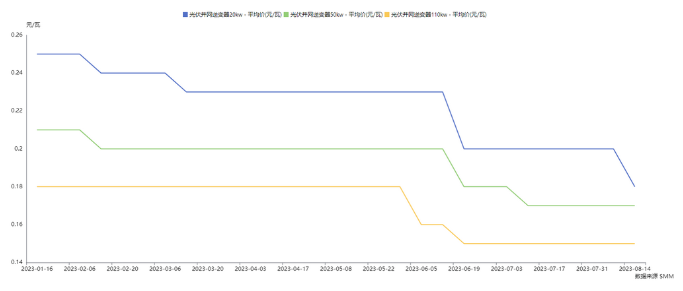

截至目前,光伏并网逆变器20kw价格为0.15-0.21元/瓦,光伏并网逆变器50kw价格为0.14-0.19元/瓦,光伏并网逆变器110kw价格为0.13-0.17元/瓦。

逆变器价格相较与年初相比,各机型价格均有明显下滑,户用20kw机型降幅达0.07元/瓦,工商业用50kw和110kw的大小功率机型降幅在0.03-0.04元/瓦。

其他超大功率机型据了解降幅也有0.01-0.02元/瓦左右,集中式机型的价格甚至出现降至0.1元/瓦以下,位于0.08-0.09元/瓦上下。

可见逆变器今年整年的主旋律就是“降价”。

户用逆变器的竞价自年初开始在今年上半年就已经比拼火热,随着IGBT单管供应链瓶颈的消除,降本持续推进,各家成本控制进一步上升,压价空间也随之变大。

工商业逆变器全年需求向好,今年上半年国内分布式新增装机已达40.96GW,占总量的52%,其中工商业新增装机19.44GW。

据笔者了解,今年上半年国内逆变器招投标市场中,共有近95GW的光伏逆变器采购项目定标,其中组串式逆变器占比高达76%。

可见下游终端市场对于工商业用机型的需求量增速持续上升,据笔者预计国内全年新增装机容量为160-180GW,其中分布式需求仍将大于集中式需求,工商业占比总量约为25%左右,因此工商业逆变器市场的竞争也悄然展开。

据笔者了解,三季度初各企业逆变器价格不同机型也有微幅下调,但总体并未出现异动。

8月初开始,某一线企业下调工商业用大功率逆变器价格,为三季度末至四季度开始在工商业逆变器市场稳固并提高自身市占率。

其他逆变器企业亦有继续下调报价的趋势,为提高三季度末及四季度旺季的出货量,让利接单,行业整体成交重心恐将继续下移。

从供需方面来看,三季度作为传统光伏需求淡季,需求同比有明显好转,但是整体来看并未有较大的提升。

当前下游终端需求以工商业需求交付为主,集中式需求量预计将在8月下旬开始陆续起增,9-10月为集中式需求爆发期。

据笔者了解,有逆变器企业计划将部分产能转让给集中式逆变器生产。

但据目前来看,工商业需求仍然维持高增,因此部分企业的主流工商业机型供应可能会面临供应紧张的情况。

在IGBT供应方面,年中国产IGBT模块的验证情况比较良好,逆变器企业导入IGBT模块的意愿显著提升,同时逆变器企业对于IGBT模块供应的解决应对方式开始变多,因此IGBT模块的供应并未出现紧缺。

海外IGBT企业的交货期在二季度开始也趋于稳定,并未有交货期延长的情况。

今年下半年预计不会出现因IGBT紧缺而导致逆变器交付延期的情况。

切换行业

切换行业

正在加载...

正在加载...