近几年,国产金刚线崛起,行业你追我赶「扩张」,在光伏行业渗透率90%已逼近上限,行业或许来到一个新的节点。

“一根如头发丝般的细线”金刚线,是光伏硅料薄片化、降成本的“一大功臣“,对光伏行业「前端降本」起着至关重要的作用。

过去,硅片切割采用游离砂浆切割,这种方式,效率低且不环保。硅片,做得越薄,越省钱,相同质量硅棒下硅片出片数量越多。更薄的硅片切割,要使用更细的金刚线线径。

电镀金刚线,技术起源于日本,市场也长期被日本公司垄断,技术工艺长期应用于蓝宝石切割。2013年前后,以岱勒新材、美畅股份为代表的国产金刚线企业陆续起步,很快就国产替代了日本企业。

金刚线行业的规模崛起,是在傍上光伏行业之后。美畅股份的大客户隆基绿能601012研发将这项技术应用于硅片切割工艺上,硅片也由多晶硅向单晶硅演化,到了2018年,硅片行业大规模更新换代切割设备,金刚线切割替代传统的“砂浆切割”,成为晶硅切片的主流工艺。

目前,电镀金刚线用于光伏硅片的切割占比超过90%,金刚线行业主要下游为光伏行业。

作为光伏产业供应链的最大受惠者,来自隆基绿能的大力“扶植”,美畅股份实现弯道超车,成为细分市场的龙头企业。

国内第一家实现金刚线量产的公司,拥有先发优势的岱勒新材,和其他企业,则处在了追赶的位置。

从几年前的数十家企业,到逐渐集中规模化,国产金刚线企业的扩产,你追我赶成为竞争第一要素。

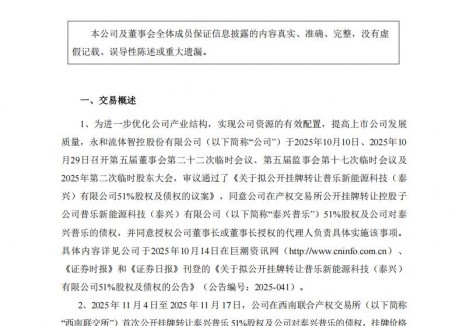

表:金刚线上市公司相关业务(2022年中期数据)

1、美畅股份:

公司产能规模从2021年的7000万公里到2022年三季度已经扩产到超过1亿公里。预计今年1亿2千万公里。

目前40μ以下规格的金刚线产品在出货中占主要地位。(互动平台回应)

2、高测股份:

预计2022年金刚线有效产能可达3000万公里以上。预计2023年年末公司金刚线产能规模可达7000万公里以上。

目前公司金刚线出货仍以36μm及38μm规格为主,34μm金刚线尚处于推广过程中。(机构调研信息)

3、岱勒新材:

2021年金刚线产量仅为368万公里,今年初宣布扩产。明年拟新增金刚石线产能3600万公里/年,扩产后公司总产能将达到 7200 万公里 /年。

目前公司主流产品规格为碳钢丝的35um(微米)和38um,其中35um规格占比已上升到第一,两种规格合计占比80%以上。小批量供应最细的为33um。(机构调研信息)

4、三超新材:

产能可达1000万km/年。年产4100万公里产能的投资规划。

公司目前35微米金刚线有给客户供货。现在主要的销售规格是38线。

5、恒星科技:

截至三季度末,公司金刚线具备月产能300万公里。公司4600万公里金刚线项目尚在建设中,预计年内建设完毕。

“金刚线”的扩产“内卷”

金刚线行业都在扩产能。行业老大美畅股份,今年产能达到12000万公里,是行业里的全球龙头,行业市占率达到50%左右,毛利率水平也大大领先同行,但高毛利率逐年在下降。

今年扩产最为吸睛的则是岱勒新材。在金刚线这条赛道,岱勒新材的营收和业务规模算小弟辈,但今年它的加速扩产以及新技术的迭代引起机构的关注。

在二级市场上,岱勒新材今年表现最为突出,尤其是和同行老大美畅股份的下跌走势形成鲜明对照。

全小景统计发现,今年机构调研岱勒新材的次数和频度是几家同行上市公司中最高的。

岱勒新材2021年金刚线产量仅为368万公里,今年初宣布扩产,金刚线产品快速上量,公司2022年9月底达成月产能200万公里,预计年底达成每月产能300万公里。盈利能力方面,公司金刚线毛利率由2021年的14.7%逐步提升至2022上半年的32.55%.

东亚前海证券最新一份研报认为,岱勒新材的产能扩张速度超预期,规模效应导致毛利率提升。

岱勒新材近期又公告,拟新增金刚石线产能3600万公里/年,扩产后公司总产能将达到 7200 万公里 /年,预计 2023 年上半年完成产能提升。

金刚线在光伏行业的90%渗透率已经接近上限,可以说,金刚线有多大市场,取决于光伏硅片有多大需求。

东吴证券研报预计,国内2025年光伏行业金刚石线总需求量3.9亿公里,4年CAGR高达金刚石线需求复合增速56%。

从现在的行业扩产速度来看,也难怪机构有产能过剩的担心。这也是机构调研的第一大关注点。明年会不会产业过剩?

岱勒新材回应,各企业宣布的扩产计划,大部分都是分期建设,同时扩产建设本身也需要一个时间过程,直到形成真正的产能,“一般上游配套产业的扩产速度相较下游要快一些,感觉上规模容易出现过剩。”,“未来较长一段时期内,品质占优的金刚线产品的供求可能仍会呈现出偏紧的状态。”

机构调研,也都询问相关上市公司,明年金刚石线价格下降空间有多大?明年会出现价格战吗?

岱勒新材回应,“价格虽然会有些降价压力,但我们认为波动不会太大,因为金刚石线发展至今,其产品价格大幅下降的时期已经过去,虽然未来整体趋势仍会有所调整,这个从近年的价格表现就可以看得出,金刚线产品价格的变化很大一部分是通过产品规格升级迭代来消化的。”

产品规格的升级迭代,即追求更细的路径。空间动力又还有多强劲?在细分的发展方向上,新一代材料钨丝线有望分食碳钢母线份额,这也在搅动行业变局。

“金刚线”越来越细的尽头

当前金刚线主要将高碳钢丝作为母线。

行业内金刚线母线直径在2011年平均为120μm;经过不断地研发,到2016年下降了约1/3,为80μm。到2021年,母线平均直径在40-47μm,下降接近1/2。

2022年主流产品规格降至35μm-40μm。

当前,行业龙头美畅股份的35/um36um线出货占比达到30%以上。高测股份回应机构,目前公司金刚线出货仍以36μm及38μm规格为主,34μm金刚线尚处于推广过程中。

岱勒新材在机构调研中回应,目前公司主流产品规格为碳钢丝的35um和38um,其中35um规格占比已上升到第一,两种规格合计占比80%以上。小批量供应最细的为33um。

而在钨丝金刚线领域,多家企业也在躬身布局,进度不一。

钨丝金刚线VS钢丝金刚线

“细是硬道理”。当前金刚线的母线——高碳钢线细线化空间接近极限,钨丝被认为有望成为下一代金刚线的母线材料。

在业内看来,若要向35μm以下的线径规格方向演进,需要替换金刚线母线材料。

钨丝具备耐磨损、高强度、断线率低等优势,具备更大的细线化空间。因此,金刚线母线材料开始朝着钨丝方向渗透。

但未来钨丝金刚线能否全面替代高碳钢丝金刚线尚不确定,钨丝产能、成本以及细线化技术等问题都是待观察的因素。

目前钨丝在光伏领域的渗透尚处于初阶段。

东吴证券研报观点,考虑钨丝金刚线细线化应用逐步推进,渗透率由2021年1%提升至25年的35%,则钨丝金刚线2025年需求量高达1.37亿公里,4年CAGR超过200%。

从东吴证券的观点来看,钨丝金刚线的渗透速度还是很快的。

作为国内金刚线龙头企业,美畅股份一直与硅片龙头隆基绿能合作紧密。据媒体报道,目前美畅股份的钨丝金刚线仍处于研发阶段,出货等具体信息对外保密。

岱勒新材则在机构调研中回应,钨丝金刚石线公司已经规模供应。规模供应的是30-32um,27um开始小批量供应。据了解,岱勒新材钨丝金刚线,供应客户包括协鑫等。

高测股份从2019年便开始对钨丝金刚线进行研究,目前在自行进行测试阶段。

东尼电子自主研发的钨丝,线径有望细至30μm左右,已送样至高景太阳能和协鑫等企业进行验证,目前并未量产。

三超新材表示,从去年下半年开始研发钨丝金刚线,公司目前已经有小批量钨丝金刚线的销售。目前公司每个月4-5万公里钨丝金刚线出货。

对于钨丝金钢线的行业前景,岱勒新材表示,“一,现有规格的钨丝供应量很少,无法形成大规模的产销,钨丝价格太高,目前钨丝金刚线的价格基本是高碳钢丝金刚线的2~3倍左右。二是若钨丝在性价比上要想比高碳钢丝具有优势,钨丝金刚线线径至少比高碳钢丝要低5μm以上才具备有优势。因此,未来是否能全面替代高碳钢丝暂无法完全确定。”

三超新材表示,“从公司现在主要受制于钨丝的供应端的产能和质量。公司在钨丝资源的布局上有考虑和规划。

钨丝金刚线如果具有大规模产业化的吸引力,相关的上游钨丝企业会不会介入进来搅局,生添未知数。

切换行业

切换行业

正在加载...

正在加载...