今年以来,上游以硅料为主的原材料价格不断上涨,外贸及海运形势严峻复杂,疫情反复不断影响着产业链。近年上半年对大多数包括光伏行业的实体经济都是一次大的考验。近期,各大光伏行业上市企都在交出半年的“成绩单”

8月25日晚间,天合光能披露了2022年半年报。

2022年上半年,公司实现营收357.31亿元,同比增长76.99%;归母净利润12.7亿元,同比增长79.85%;归母扣非净利润11.51亿元,同比增长97.06%;基本每股收益0.6元。

单看二季度,天合光能营收为204.58亿元,环比增长33.96%;归母净利润7.26亿元,环比增长33.67%,均创新高。

图|天合光能单季度营收表现

图|天合光能单季度归母净利润表现

期间费用率下降1.6%,营业成本大幅上升

公司2022半年度营业成本308.84亿元,同比增长76.6%,低于营业收入77%的增速,导致毛利率上升0.2%。期间费用率为8%,较去年下降1.6%。经营性现金流大幅上升1138%至15.45亿元。

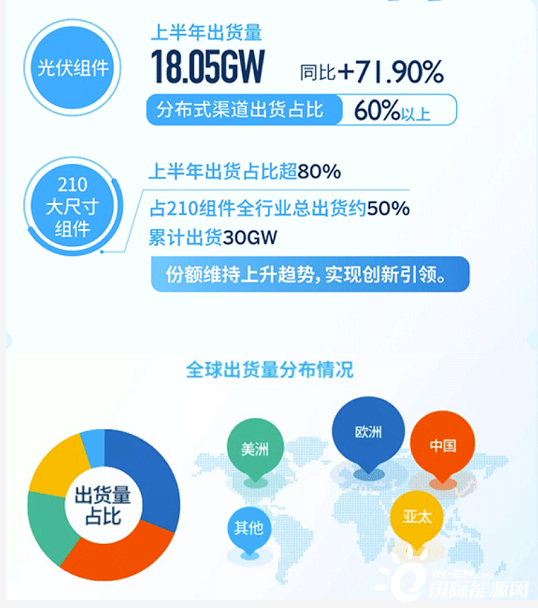

数据显示,上半年,天合光能光伏产品出货18.05GW,与去年同期相比增加71.90%。光伏电站系统项目开发与EPCM业务稳步推进,分布式光伏业务系统出货量超2.2GW。上半年,公司继续以600W+大尺寸光伏组件产品引领行业,组件销售市占率升至15%,其中分布式渠道出货占60%以上,分布式销售相较去年同期实现100%增长。

在产品与市场端,天合光能率先创新实现210mm尺寸电池组件量产。其推出了410W、430W、510W、555W、580W、600W、670W和690W等至尊系列组件。该系列产品用户覆盖面广。适应目前热门的整县推进、农光互补、渔光互补等应用场景。产品符合当前分布式光伏的市场趋势。

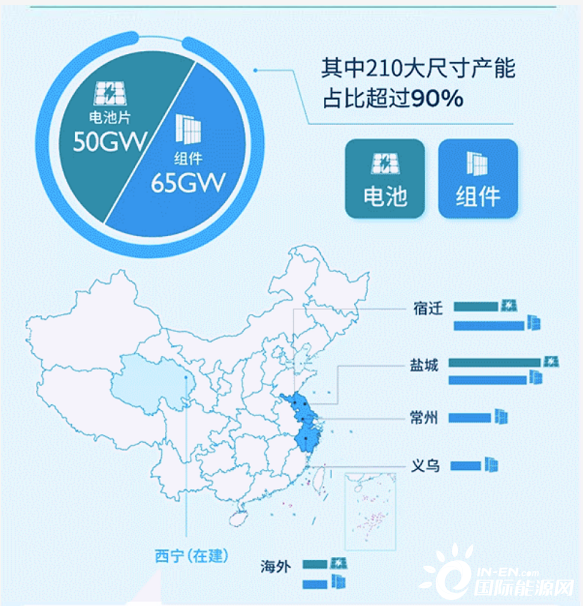

目前天合光能的产能以210大尺寸电池片、组件为主,预计到2022年底电池片、组件产能可达50GW、65GW,210/210R产能占比超过90%。

能源危机加剧,海外需求旺盛

随着欧洲能源危机刺激,对传统能源的过度依赖严重影响了很多国家的能源安全。在此背景下,各国纷纷出台政策鼓励新能源装机,欧美光伏装机需求不断扩大,但与以往不同的是海外市场对光伏组件的要求不断提高,对组件产品既是机遇也是挑战。

数据显示,在全行业210组件出货占比持续提升的背景下,天合光能占210组件全行总出货约50%,市场份额整体维持上升趋势。同时,公司在海外率先发布210R组件产品,可提高20-30W组件功率,这在功率上与其他组件相比具有很强的竞争优势。同时,公司积极储备N型电池技术,计划继续推出基于210/210R平台技术的N型TopCon组件产品,进一步扩大海外高端分布式市场。

提升产能,积极拓展产业链

日前,天合光能与青海省政府签署协议,拟在西宁经济技术开发区投资建设天合光能(西宁)新能源产业园项目,包括年产30万吨工业硅、年产15万吨高纯多晶硅、年产35GW单晶硅、年产10GW切片、年产10GW电池、年产10GW组件以及15GW组件辅材生产线。一期计划于2023年底前完成,二期计划于2025年底前完成。

同时据了解,青海产业园新增产能布局均为新一代N型技术路线,主要包括210/210R产品。同时该产业链自主化程度高,在很大程度上可以抵御来自上游硅料端的成本压力。

坚持产产品创新,抢占市场先机

当前光伏行业的组件竞争正逐渐步入高潮。低效率、低性价比的组件正逐步被市场与国家政策所抛弃。在此条件下大尺寸、大功率的组件正逐步受到装机市场的青睐。据悉,天合光能正序新建210大尺寸电池片、组件产能,预计到2022年底电池片、组件产能可达50GW、65GW,210/210R产能占比超过90%。

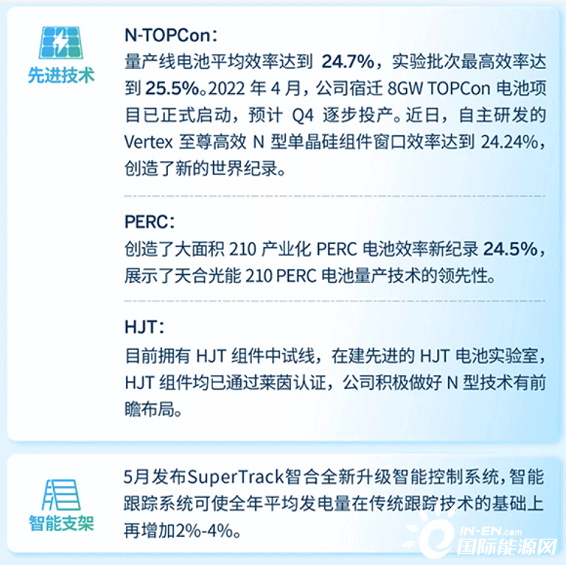

同时天合光能在新一代组件上也取得了长足进步;目前,N型i-TOPCon电池实验室最高效率达到25.5%(210mm),量产线实验批次电池平均效率达到24.7%,最高达到25%。同时,钙钛矿/晶体硅两端叠层太阳电池实验室效率达到29.2%,经国际权威认证机构第三方测试效率27.9%。

除了光伏电池的创新,天合也在积极拓展产品生态。在光伏支架方面,五月份公司推出了最新智能控制系统,与传统跟踪技术相比每年平均发电量可提升2%—4%。这一系列创新也积极迎合了目前建设智能光伏的市场热潮。