今日,快可电子将在深圳证券交易所创业板上市,发行价34.84元/股。公司本次发行市盈率为36.07倍,低于中证指数公司发布的行业最近一个月平均静态市盈率(截至2022年7月21日)。

按照发行价格34.84元/股和1600万股的新股发行数量计算,公司本次预计募集资金总额为5.57亿元,远超3.31亿元的拟募集资金总额。募集资金将用于光伏组件智能保护及连接系统扩产项目、研发中心建设项目以及补充流动资金。其中,光伏组件智能保护及连接系统扩产项目建成后将新增1100万套/年的光伏接线盒产能,新增900万对/年的光伏连接器产能。

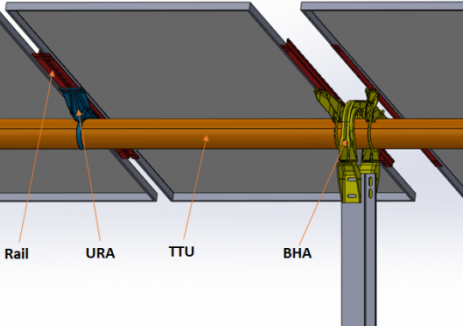

招股说明书(注册稿)显示,公司成立于2005年,注册资本4800万元,实际控制人为段正刚、侯艳丽夫妇。公司专注于太阳能光伏组件及光伏电站的电气保护和连接领域,主要从事光伏接线盒和光伏连接器的研发、生产和销售。公司产品在电流电压承载能力及耐候性和智能保护方面具有一定的技术优势,主要产品已通过德国TüV、美国UL的质量安全认证。

公司表示,本次募集资金将重点投向光伏组件智能保护及连接系统扩产项目,该扩产项目是在公司现有主营业务的基础上,以现有技术为依托实施的扩产计划,是现有业务的进一步拓展。项目建成后将大幅提升公司光伏接线盒和连接器生产能力、生产效率,有利于进一步突出公司现有优势,增强公司抵抗市场变化风险的能力、市场竞争力和可持续发展能力。

切换行业

切换行业

正在加载...

正在加载...