伴随双碳目标的深入推进,光伏电站装机进入快速增长阶段,截至2021年底,我国风电、光伏累计装机分别达到328GW、306GW,在规模迅速攀升的同时,新能源投资格局愈发集中。笔者统计了截至2021年年底42家主流光伏电站投资商的持有装机规模,总规模达到了170GW,全国占比超55%。其中,央国企电站持有量达143GW,占比84.1%,民营企业仅持有27.5GW,占比16.4%。

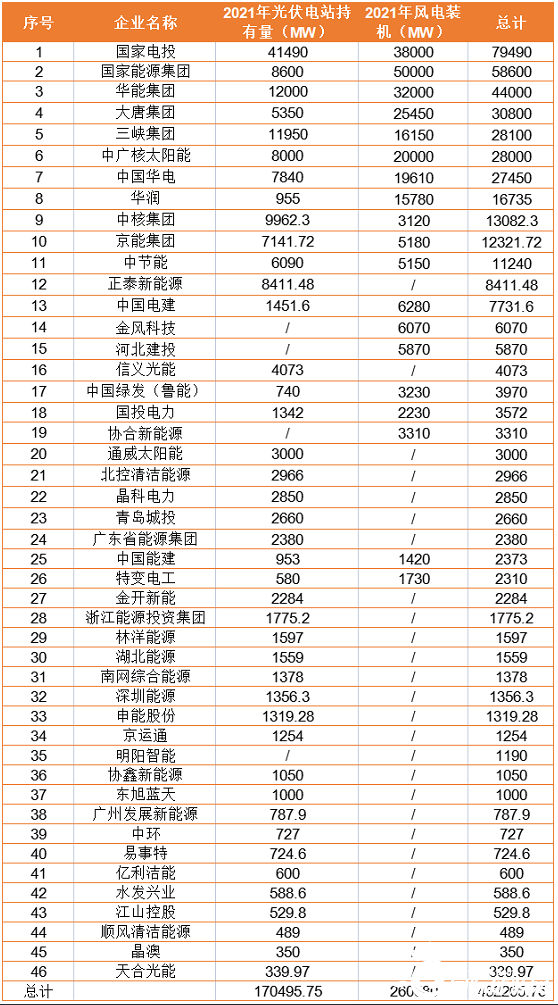

央国企作为光伏电站主力投资商的同时也是风电的主力投资商。根据风芒能源统计,22家风电企业风电电站总计持有量超260GW,全国占比超79%,相较于光伏而言其集中度更加明显。

从风、光合计装机规模来看,共11家企业进入10GW级梯队,均为央企或者国有企业,其中国家电投、国家能源集团分别凭借最大的光伏电站投资商与最大的风电投资商位居TOP 2,华能、大唐则紧随其后。补充广州发展风光装机1.8GW,排名28

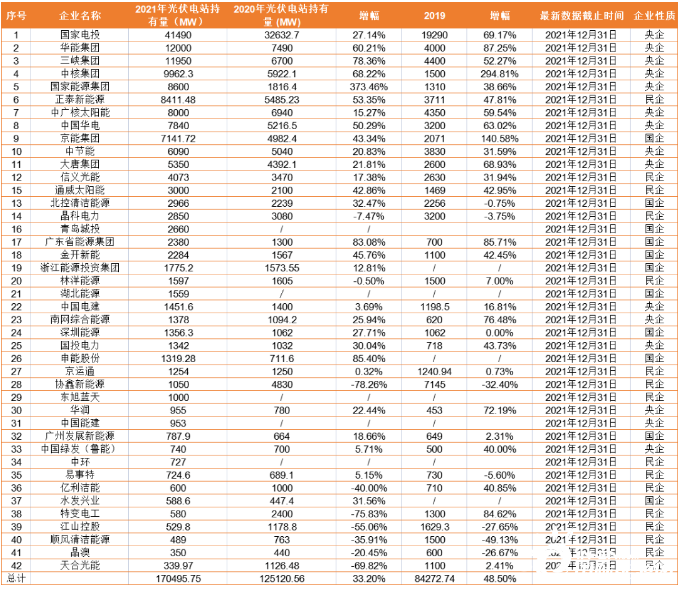

从近三年笔者统计的数据来看,约40家电站投资商的持有量从2019年的84GW翻倍提升到2021年的170GW,其全国占比也从45%上升到了55%,集中度几乎以每年5%的速度递增,这在一定程度上揭示了光伏平价之后投资市场的格局转变。

备注:部分数据为笔者调研所得,以企业官方公布数据为准,如有偏差,欢迎文末留言修订。另,若有未进入上述表单的投资商,也欢迎留言更新数据表。

整体来看,国家电投以41.49GW的规模持续蝉联第一,华能以12GW+的规模位列TOP 2,三峡以11.95GW的规模位列TOP 3。中核、国家能源集团、正泰、中广核、华电、京能、中节能以及大唐则进入5GW级“俱乐部”。相较去年而言,5GW级投资商数量从7家增加到了11家,29家电站投资商解锁GW级投资高度。

从企业属性来看,央企作为新能源投资商主力的角色继续增强,TOP 5全部为央企,其持有量超84GW,几乎占据42家企业的50%,而“五大六小”总装机则超114GW,占比超67%。民营企业则是由正泰、信义光能、晶科电力领衔,正泰成为TOP 10企业唯一的民营企业。地方国企则由京能、青岛城投以及广东省能源集团带领,京能以7GW+的持有量位列TOP 9。

相较去年而言,央国企全部实现电站投资规模的正增长。从增长幅度来看,国家能源集团以373%的增幅独占鳌头,华能、三峡、中核、正泰、华电增幅均超50%,国家电投则以近10GW的增量位列第一。值得注意的是,地方国有企业中,广东能源集团、申能均以80%+的增幅进入TOP 3。

民营企业中,除了正泰、通威等,以协鑫新能源、特变电工、晶科电力等为代表的企业出售规模大于年度新增,导致装机体量逐步减少。其中,协鑫新能源电站持有量从2020年4.8GW锐减到1GW,特变电工从2.4GW下降至580MW,江山控股、天合光能的降幅也均达到50%以上。

具体来看,国家电投已然成为光伏电站投资领域的巨无霸,从2019年底的近20GW到2021年的40GW+,国家电投几乎以每年10GW的增量持续领先。在去年国家电投主办的“中国光伏产业高质量发展论坛”上,国家电投宣布到2025年集团光伏发电装机达到8000万千瓦以上。这意味着国家电投今后仍将以10GW/年的投资规模持续扩大其在光伏投资领域的优势,助力其建成全球光伏装机规模最大、核心技术领先、具有综合竞争力、生态环境友好的“世界一流光伏产业”。

华能集团则在去年迈入10GW级水平,其在光伏电站投资开发领域呈现出几何级增加的态势。进入2022年以来,华能以一马当先的态势签约了总规模超40GW的一体化及基地项目,涵盖辽宁、青海、内蒙古、河南、黑龙江、四川、江西、山西、湖北等地,一季度更是在广西、云南、广东等地备案了超过6.2GW的光伏项目。根据华能集团相关人员表示,预计“十四五”期间,华能光伏新增规模将达到45GW,加快建设世界一流现代化清洁能源企业的步伐。

三峡集团在去年也同样跨入10GW级水平,光伏电站持有规模与华能集团近乎持平。事实上,三峡集团已连续三年进入光伏电站持有量TOP 3。去年伴随三峡新能源的上市,其新能源投资开发进程持续加速。三峡集团党组书记、董事长雷鸣山曾表示,近年来,三峡集团累计新能源投产装机容量超2900万千瓦,基本形成以内蒙古、新疆等西北区域为重点,向中东南部和光伏“领跑者”基地、特高压电力送出通道等电力负荷集中区域倾斜的陆上“风光”布局。未来将着力推动可再生能源开发和生态环保融合发展,充分利用长江清洁能源走廊构建形成的国家战略淡水资源库,探索以“新能源+”为核心的生态能源发展新道路。

作为风电、火电领域的“巨无霸”,国家能源集团是2021年光伏电站增幅最高的企业,年度光伏电站新增规模近7GW,其在光伏领域的投资力度正持续增强。事实上,国家能源集团在光伏领域投资启动较晚,过去两年,国家能源集团光伏总装机不足2GW。但随着“双碳目标”的提出,国家能源集团提出了“十四五”期间50GW的光伏新增规划,年新增规模10GW/年。去年,国家能源集团发力光伏投资开发,锁定风光大基地13.9GW,整县光伏开发提出了到今年不低于500县的要求。近日,国家能源集团举行了2022年电力项目开工仪式,预计其今年新能源开工超过20GW、投产15GW。

此外,尽管中核、华电、中广核、中节能、大唐集团、国投电力、华润电力等央企也在持续发力于新能源投资,但在去年的增速表现方面则有明显的差异性。中核、华电年增幅超50%,国投电力达到了30%,而中广核、中节能以及大唐增幅则基本保持在20%左右,较去年明显放缓。

中核日前曾表示拿到了超3GW的风光大基地,储备项目达10GW,预计“十四五”新增规模达5GW/年。华电集团则在“十四五”期间规划新增75GW新能源,着力推进结构调整,全面加快绿色转型发展。大唐集团作为五大电力“豪门”之一,尽管2021年增速放缓,但其收获却颇丰。去年,大唐集团取得51个整县光伏试点县区、总容量约12GW,风光大基地共9.13GW新能源项目被纳入。

需要强调的是,在“五大六小”之外,中国电建和中国能建作为传统的电力工程建设央企也在发力新能源投资。去年,中国能建、中国电建各自发文要求省级公司进行新能源项目开发,并下达了硬性的指标要求,两者作为国内主流的电力设计院系,经常参与到各省级新能源规划、大基地以及特高压配套项目的调研、勘测中,在获取项目信息、资源等方面有其独有的优势。

相比央企投资力度的持续增强,民营企业中仅正泰、通威、信义光能为数几家企业呈现了正增长。正泰自前年一举超越协鑫新能源占据民营投资企业TOP 1以来,其滚动开发的模式得到了市场验证,尤其是聚焦分布式投资领域的方式,叠加整县利好政策,其去年户用光伏新增规模4.75GW,出售资产0.98GW,户用光伏累计开发量近8GW,最终持有为5.4GW。在正泰看来,滚动开发使其保证了现金流的宽松,而分布式资产则保证了其竞争优势。

更多的民营企业则仍在抛售电站,面对国有企业的资金优势,进入“十四五”之后,民营企业的电站投资力度明显减弱。仅从表格涉及到的企业来看,去年民营企业出售的电站规模近9GW,而实际未统计到的数量则远不止于此。另一方面,双碳目标下,国有企业的新能源装机需求也令光伏电站交易市场进入了卖方市场,供不应求已成为电站交易市场的常态。

目前,大部分民营企业电站持有量已经降至GW级以下,即便有所新增,也基本采取与央国企合作开发的模式,后期仍将由央国企购回。不过,在国资委资产负债率的考核下,央企的新能源并购条件正变得更为严格。一方面是合规性的愈发严格,倒卖路条的风险始终存在;另一方面,并购的方式被国家相关部门认为抬高了新能源开发成本,无助于新能源装机新增。也有央企在较高的新能源装机体量支撑下,正将投资重点从规模转向单瓦利润。

综合来看,部分电力投资央企的收购力度有所收紧,市场上的并购主力开始向地方国企转变。从表格数据来看,京能、广东能源集团、申能股份等企业去年光伏增幅较快,甚至超越了主流的“五大六小”电站投资商。京能自收购熊猫绿能以来,其光伏电站装机快速攀升,买买买几乎是其2021年的真实写照,仅京能清洁能源一年便受收购了7家项目公司旗下新能源资产,规模近1.5GW。

事实上,地方国企作为省属投资平台,在一定程度上也承担着“双碳目标”的压力,故而其对新能源的投资力度与需求也在与日俱增。某国企投资人士表示,大型项目国企很难与央企竞争,既有对新能源投资经验的缺乏,也有资本方面的劣势,更多的途径为收购资产包或者是合作开发预收购。

除上述国企外,赣能、蒙能、晋能、豫能、皖能、河北建投、四川能投等地方国企均加紧了对光伏项目的开发或者收购力度。在去年各省市下发的保障性和市场化项目名单中,各国企也是屡见不鲜。

从碳中和、碳达峰到新型电力系统,从风光大基地到整县光伏再到水域光伏基地,光伏投资的领域以及舞台正呈现百花齐放的态势,央企大干快上,地方国企亦步亦趋紧随其后,民营企业则借助央国企持续壮大。光伏迎来最好时代的同时,却也潜藏着一定危机。供应链价格持续上涨、项目投资收益率风险拔高、非技术成本不降反升、地方政府前置条件繁多……诸多困难与挑战仍待行业共克难关。