2021年,我国光伏产业继续高歌猛进,光伏组件产量连续15年位居全球首位,多晶硅产量连续11年位居全球首位,新增装机量连续9年位居全球首位,累计装机量连续7年位居全球首位。除此之外,在产值、出口方面也取得了突飞猛进的进展。2021年我国光伏制造端(多晶硅、硅片、电池、组件)产值突破7500亿元,光伏产品(硅片、电池片、组件)出口额超过280亿美元,创历史新高,新增装机达到54.88GW,虽低于年初预期,但仍然达到历史新高,超过2017年的53GW,累计装机突破300GW;2021年分布式装机占比突破50%。

一、2021年发展形势

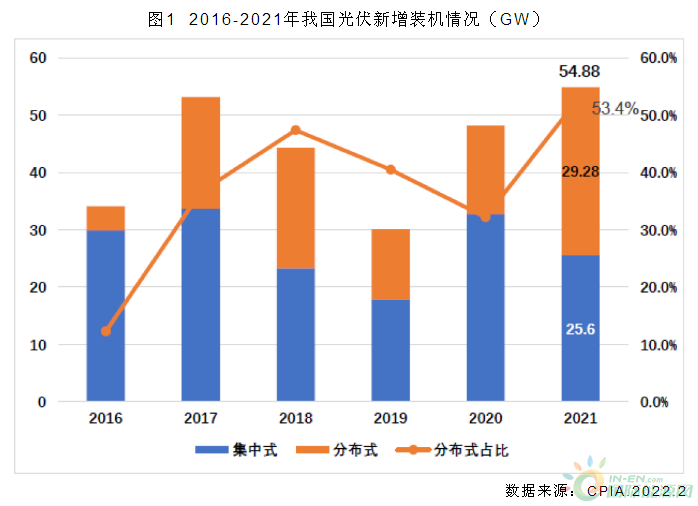

(一)应用市场创历史新高

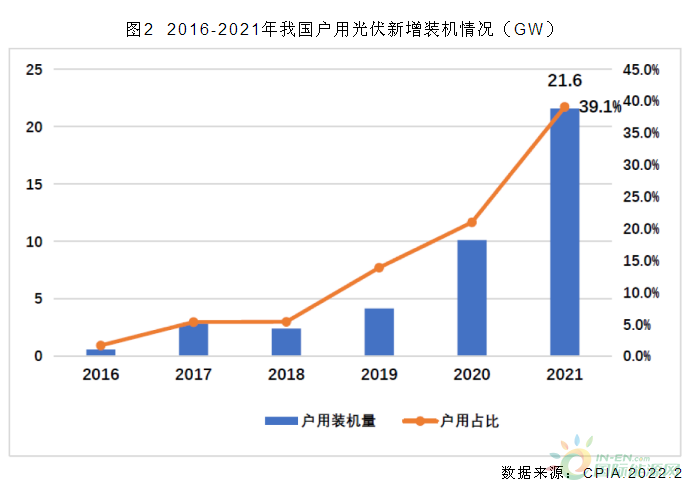

2021年,我国光伏新增装机量、分布式装机量、户用装机量以及分布式装机在总装机量中的占比均创历史新高。我国光伏新增装机54.88GW,同比增长13.9%,其中,分布式装机约29.28GW,占全部新增装机的53.4%,历史上首次突破50%。2021年户用装机达21.6GW,同比增长113.3%,占2021年我国新增光伏装机的39.4%。光伏发电量3259亿千瓦时,同比增长25.1%,全国利用小时数1163小时,同比增加3小时,光伏发电利用率98%,与上年基本持平,新疆、西藏等地光伏消纳水平显著提升,光伏利用率同比分别提升2.8%和5.6%。

(二)制造端规模迅速扩大

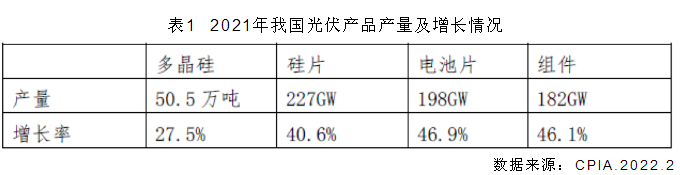

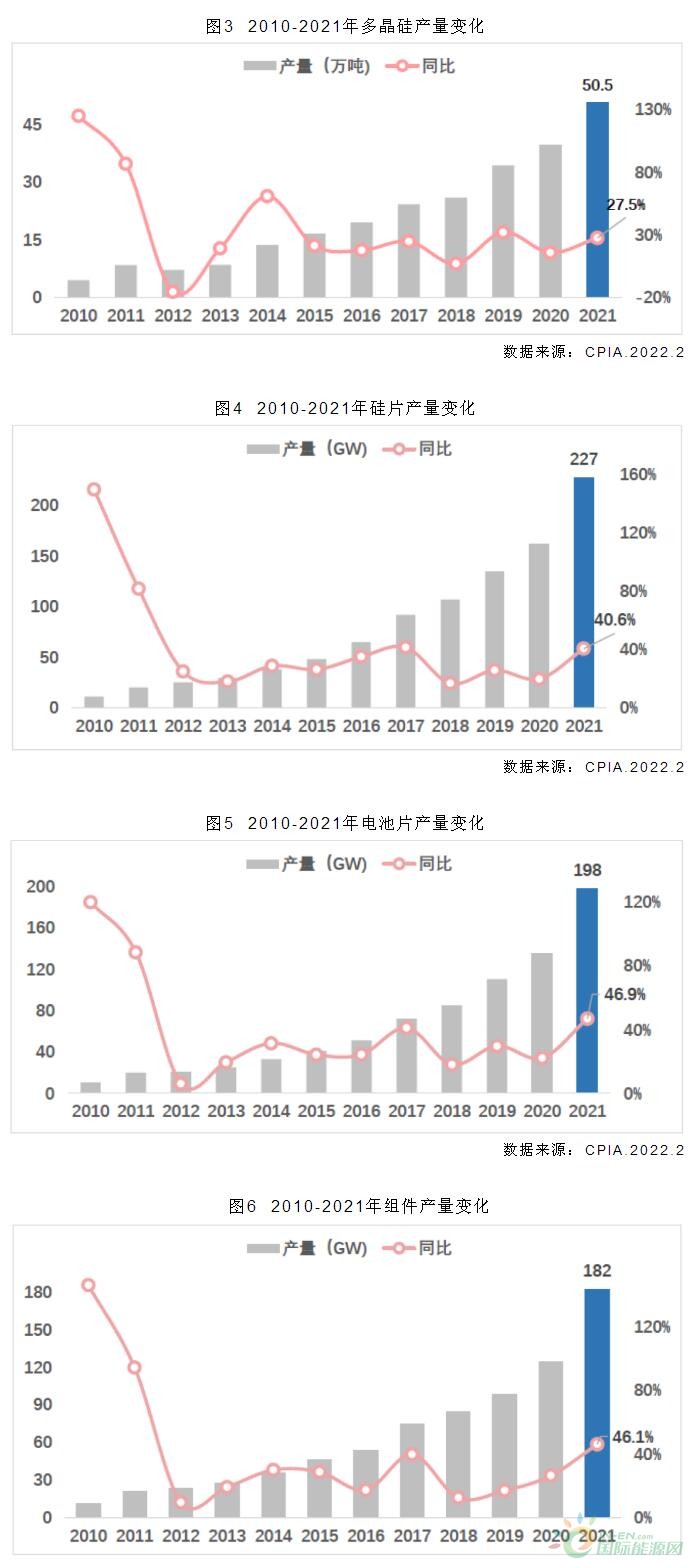

尽管受到供应链价格波动、外部环境复杂严峻和不确定性等不利因素影响,2021年我国光伏制造端规模仍保持迅速扩大态势。2021年,我国多晶硅产量达50.5万吨,同比增长27.5%,硅片产量约为227GW,同比增长40.6%。电池片产量为198GW,同比增长46.9%,增幅最大。组件产量为182GW,同比增长46.1%。

(三)产业/技术发展呈现新特点

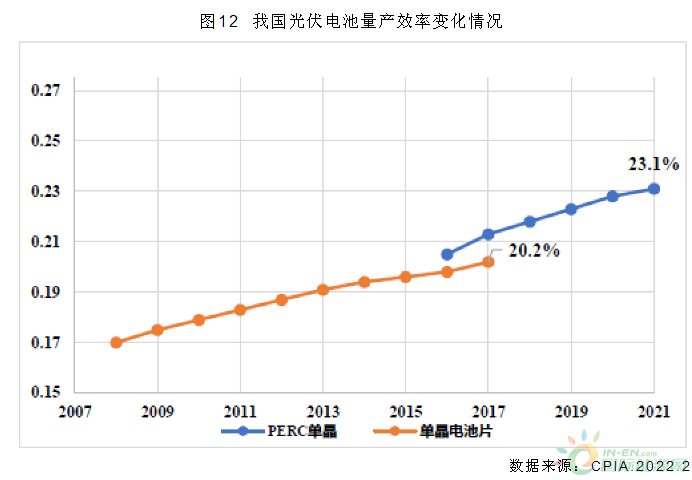

多晶硅方面,生产能耗显著降低,行业平均综合电耗已降至63kWh/kg-Si,同比下降5.3%,平均还原电耗为46kWh/kg-Si,同比下降6.1%。颗粒硅产业化规模有所扩大,由于生产工艺的改进和下游应用的拓展,2021年颗粒硅市占率达到4.1%,同比提升了1.3个百分点。除此之外,产业涌现一批新进入者,包括宝丰能源规划60万吨产能,青海丽豪规划20万吨产能,江苏润阳规划10万吨,新疆晶诺规划10万吨,合盛硅业规划20万吨等,新进入者不仅将为行业注入更多的活力,也将进一步加剧行业竞争。硅片方面,大尺寸和薄片化发展趋势明显,182mm和210mm尺寸的硅片合计占比已增长至45%;p型单晶硅片平均厚度达170μm,至2021年底已降至165μm。此外,由于热场尺寸以及所拉棒数的增加,2021年拉棒单炉投料量达到2800kg,同比增长47.4%,增幅显著。电池方面,n型电池推进速度加快,企业纷纷开始布局量产线;企业加强垂直一体化布局:例如润阳布局硅料环节,通威股份布局硅片,隆基、晶科、天合、晶澳、阿特斯、正泰等扩充电池片产能;除此之外,规模化生产的p型PERC平均转换效率达到23.1%,同比提高0.3个百分点。组件方面,最高功率进一步提升,从2020年的600W进一步提升至2021年的700W,龙头企业与中型企业差距进一步拉大,钙钛矿也引发了一轮投资热潮,如纤纳光电完成C轮融资,协鑫光电完成新一轮过亿元融资等。

(四)头部企业规模优势明显

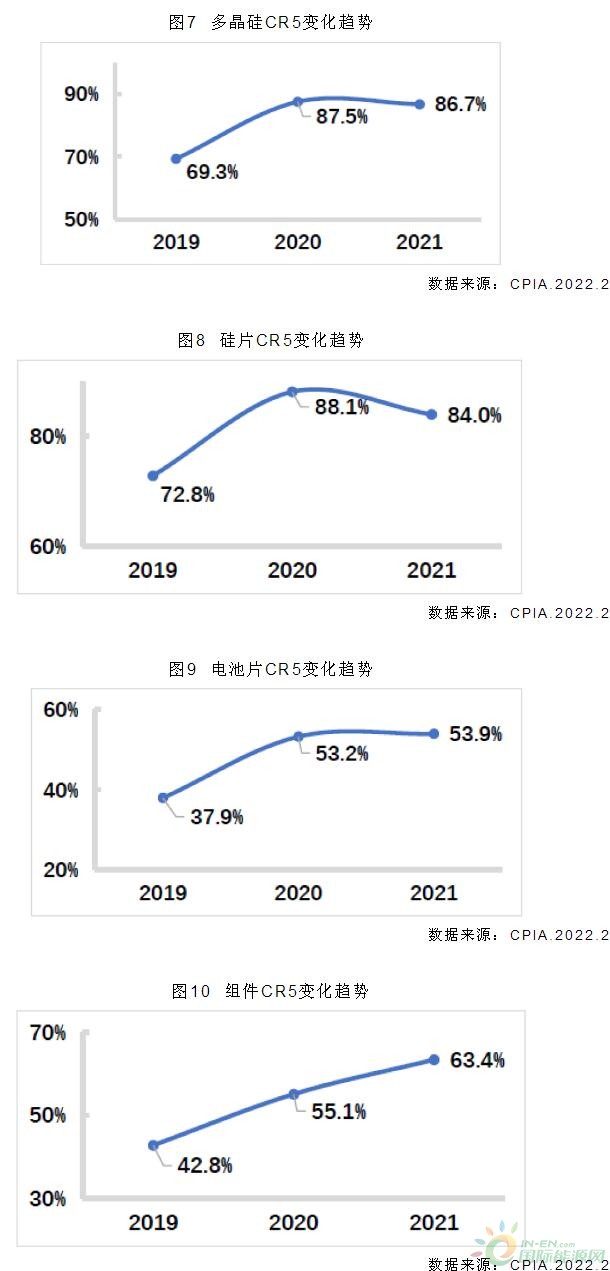

产业集中度方面,作为过去集中度相对较低的细分领域,组件市场的CR5从42.8%提升至63.4%,提高幅度最大,多晶硅、电池片集中度变化不大,硅片环节集中度下降。组件环节头部企业与二梯队企业差距进一步拉大,多晶硅、电池片均衡发展,对于硅片环节来说,尽管TOP5平均产量出现了大幅上升,但非TOP5的第二梯队企业产量也出现了迅猛的发展,即头部企业与二梯队企业差距减小,因此CR5下降。头部企业规模优势更加明显,在硅片、电池片以及组件市场中,产量前五名企业的平均产量同比增速均超过了60%,最高可达67.4%。2021年多晶硅TOP5企业平均产量的增幅虽然相对较低,但相比于2020年TOP5存在企业产量不到5万吨的情形,2021年的平均产量超过了8.5万吨,头部企业产量增速也实现较快增长。

(五)光伏创新活跃

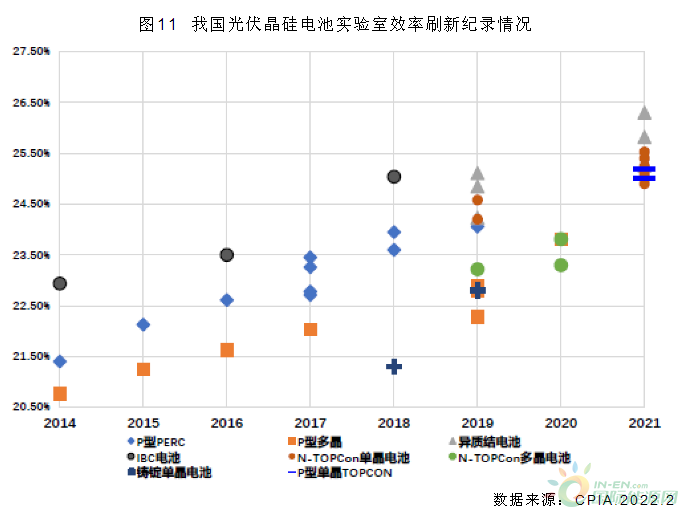

实验室方面,2014年起,我国企业/研究机构晶硅电池实验室效率刷新纪录42次。2021年我国企业/研究机构晶硅电池实验室效率打破纪录11次。目前,我国n型TOPCon、HJT、P型单晶TOPCon的实验室最高转换效率已经分布达到25.09%、26.30%、25.19%。

产业化方面,2021年我国规模化生产的P型PERC晶硅电池平均转换效率达到23.1%,较2020年提高0.3个百分点,先进企业转换效率已达到23.56%。

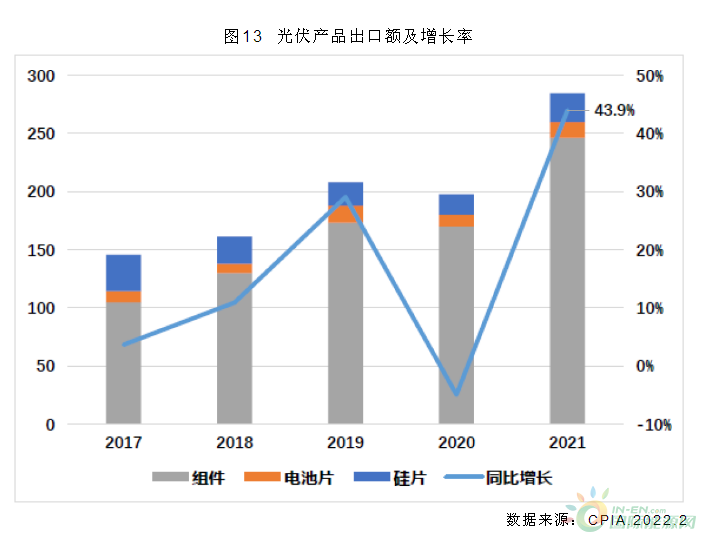

(六)光伏产品出口额大幅提升

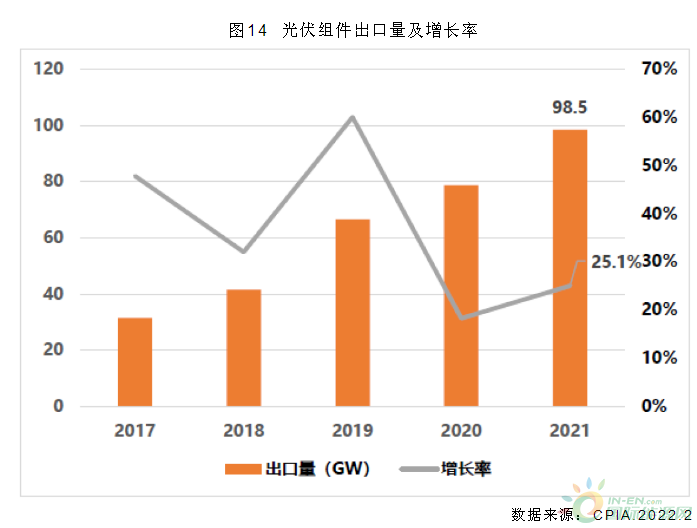

2021年我国光伏产品出口总额约284.3亿美元,同比增长43.9%。其中硅片出口额245亿美元,出口量约22.6GW,电池片出口额13.7亿美元,出口量约10.3GW。在全球能源转型的大背景下,绿色低碳转型是大势所趋,海外光伏应用市场需求不断增长,组件出口额246.1亿美元,同比增长44.9%,出口量约98.5GW,同比增长25.1%。组件出口额和出口量均创历史新高。多晶硅进口方面,随着市场需求增大,国内供需出现阶段性失衡,多晶硅价格高涨,2021年我国太阳能级多晶硅进口额约18.7亿美元,同比增长108.5%,进口量约11万吨,同比增长10.5%。

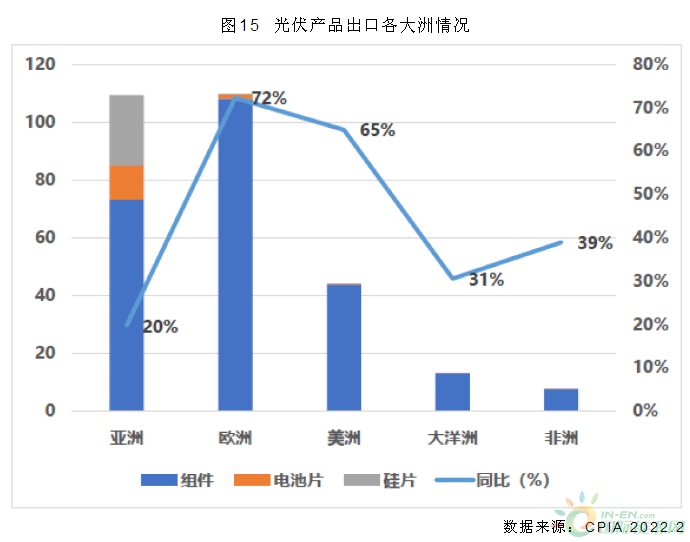

2021年光伏产品出口到各大洲市场均有不同程度的增长。欧洲市场增幅最大,同比增长72%。2021年欧洲成为光伏产品最主要出口市场,约占出口总额的39%。从光伏组件出口市场来看,荷兰、巴西、印度市场份额增长明显,分别占组件出口额的24.3%、12.2%和10.3%。2021年光伏市场的原材及物流价格上涨并没有延缓欧盟成员国的项目实施。欧盟提出的应对气候变化一揽子计划激发了市场需求的潜力。巴西市场安装量大幅提升,对我国组件需求明显增长。2022年1月巴西新颁布的发电法,对于光伏非常利好,预计市场需要还将保持旺盛。2021年4月印度总理是批准一个新能源计划提案,该政策极大刺激了印度光伏市场的发展。此外,2021年7月至2022年3月为印度进口组件基本关税的空窗期(进口电池和组件不需要缴纳基本关税)。2022年4月1日起,印度对进口的组件和电池片将分别征收25%、40%的基本关税,因此在2021年对印度组件出口有所提升,预计可持续到2022第一季度。

(七)光伏供应链价格普遍上涨

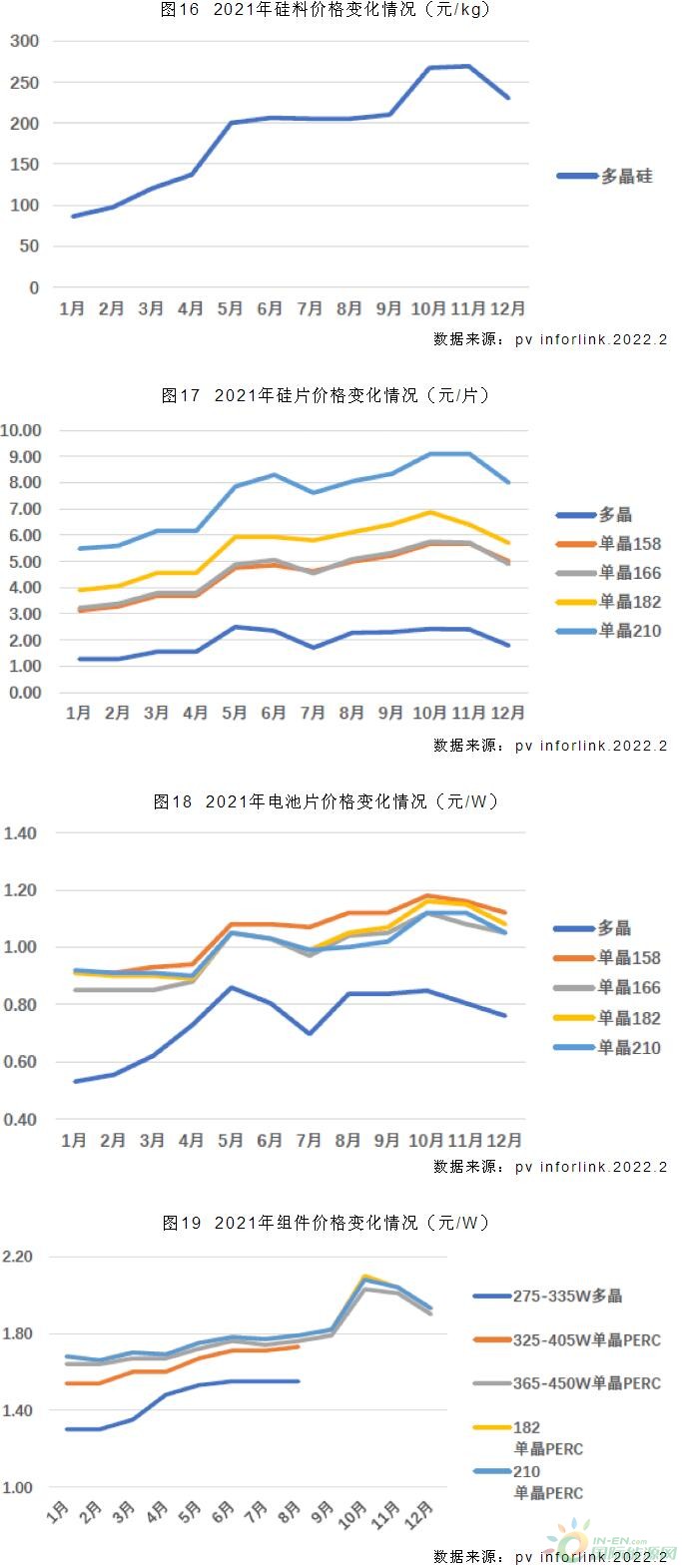

2021年“涨价”成为光伏产业供应链的焦点。据统计,2021年光伏供应链各环节价格变化情况如下所示,其中硅料最高涨幅为224%,单晶硅片最高涨幅为82%,单晶电池片最高涨幅为32%,组件最高涨幅为25%。分析供应链价格上涨原因,主要包括以下几方面:一是全球通货膨胀及大宗商品价格上涨。中国是全球第一个从疫情中复产满产的国家,世界订单涌向中国,需求量高,供不应求,导致大宗商品价格上涨,美国的金融政策也导致全世界通货膨胀增加。二是部分产品出现阶段性供需失衡,尤其表现在高纯多晶硅。除此之外,为响应国家的能耗双控政策要求,一些地方政府通过限电措施限制企业当期生产,这些措施在一定时间内造成光伏产业链企业减产20%-50%,推高产品价格。

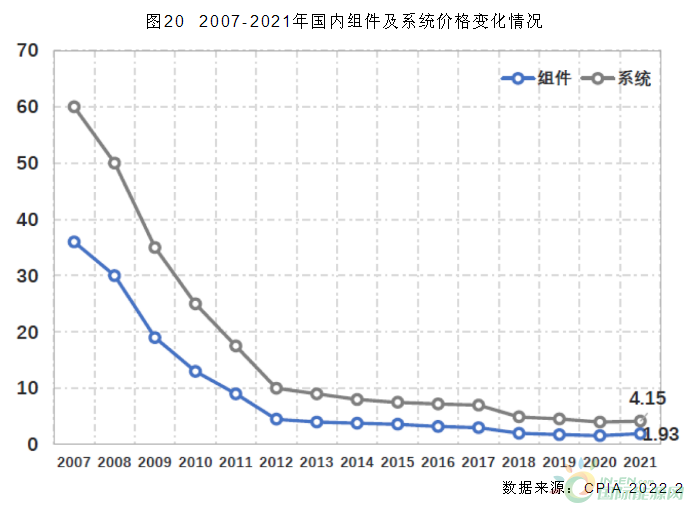

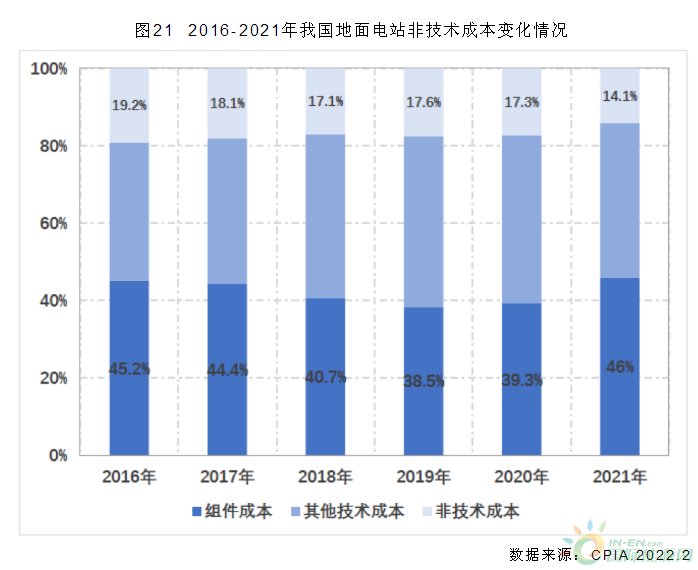

(八)国内光伏电站投资成本不降反升

十几年来,我国光伏电站的投资成本都处在下降的过程中,2021年由于整个供应链价格的上涨,系统及组件价格出现了首次上扬,分别同比增长4%和22.9%。但是,从长远来看,我国光伏电站的投资成本仍将保持下降的趋势。由于组件价格的上升,光伏电站非技术成本占比首次出现了下降,但这并不意味着非技术成本的下降,我们仍需看到很多地方需要产能配套,用市场换项目已成为行业普遍现象,此外,几乎所有地方都要求大型电站配置储能,这些均未直接反应到电站投资成本中。