纵览“十四五”新能源发展格局,风、光大基地毫无疑问的高居榜首。自2021年第一批大基地申报开始,这一模式不仅成为新能源投资的热土,也将切实支撑起“十四五”前期的新能源装机,助力双碳目标的推进与实现。

除了行业层面,新能源大基地的推进也涵盖了多个社会层面的期望。一方面,国家主席习近平数次在公开场合提及新能源基地的建设,近期在努力实现碳达峰碳中和目标进行第三十六次集体学习会议上,习近平总书记强调要加大力度规划建设以大型风光电基地为基础、以其周边清洁高效先进节能的煤电为支撑、以稳定安全可靠的特高压输变电线路为载体的新能源供给消纳体系。另一方面,面对2021年出现的多省份限电问题,新能源基地的尽快达产也一定程度上承担着社会电力保供的重任。基于以上,各省新能源基地的规划规模逐步增加,投资企业对于基地项目建设的积极性也在逐步攀升。

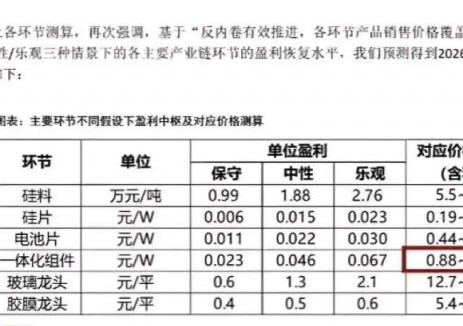

可以预见的是,风光基地正成为新能源发展的重头戏,但在实际推进中基地项目仍面临诸多的挑战与困难,首当其中的便是土地与消纳。此前在第一批大基地项目名单中,各省已经针对具体项目明确了消纳方式与比例,然而面对居高不下的组件价格,大基地项目的推进仍然困难重重。

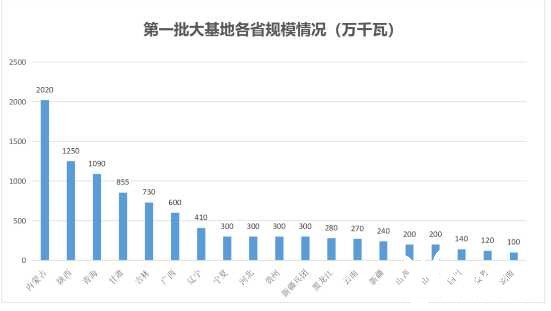

根据第一批大基地项目名单,可以看到的是基地项目大多仍集中于以内蒙古、青海、甘肃、宁夏、贵州、新疆、陕西等三北地区。这些省份土地面积相对充裕,并且光照资源充足,拥有发展光伏大基地项目得天独厚的条件。

但另一方面,大基地项目申报的主力省份却面临着电价低、新能源电力市场化交易比例高以及配置储能带来的项目收益率的挑战。众所周知,2021年我国光伏行业正式进入平价时代,电价与光照成为项目收益率的两大重要保障。根据西勘院测算,在电价水平为0.25元/千瓦时的情况下,有效利用小时数为1600小时的地区,单位千瓦动态投资成本不能超过3800元,才能保证7%的资本金内部收益率。

来源:西勘院

而在当前的价格下,组件+安装的市场价格仍然在2元/瓦左右,整个光伏电站配置储能的系统成本几乎都在3.8元/瓦以上,这意味着青海Ⅱ类、甘肃、宁夏、新疆等西北地区省份,以及陕西Ⅲ类、贵州、江苏、安徽等中西部地区的项目很难启动。

来源:西勘院

光伏产业链价格的持续动荡增加了行业内卷的时间与压力,越来越多的项目需要视产业链的“眼色”而动,但面对光伏基地项目建设的紧迫性,光伏产业也在试图寻找更具性价比的方案来取而代之。

晶科能源副总裁在日前接受媒体采访时表示,光伏行业正处在一个内忧外患的转折点上,多晶硅价格居高不下,大宗商品、海运费持续上涨,在双碳目标的大力推动下,下游投资商的收益率却在持续萎缩甚至无法达成收益率目标。

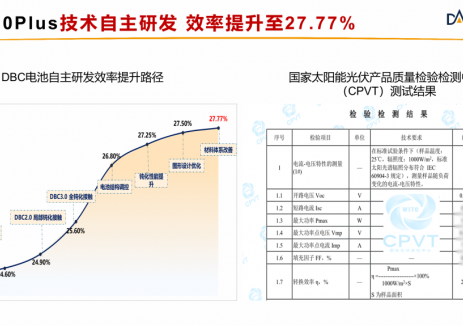

“正是这样一个时间点,客户项目收益率难以达到目标,行业亟需进行技术升级,通过效率和单瓦发电量提升,来把经济帐算过来,而不是仅仅依靠尺寸变大来打破这样的瓶颈,这就类似当年饱受争议的更高价格PERC取代便宜的多晶或普通单晶,而最终实现度电成本下降一样,Tiger Neo的推出恰逢其时”。

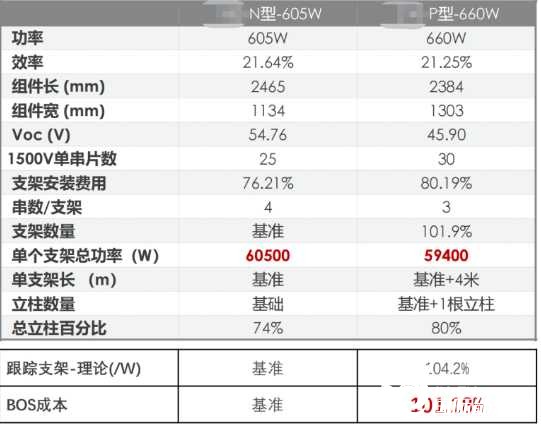

根据设计方案,以内蒙古200MW直流电站为例 N:39.74°,E:99.21°,初始成本-N型比P型少1.18%左右;同时,根据双面组件实证数据,N型与P型组件 实证发电表现差值达3%。

(上表为使用跟踪支架项目的设计方案)

此外,N型组件更低的衰减率、良好的温度系数以及更高的双面率等特点也非常适用于以戈壁、荒漠、沙漠等为主要应用场景的大型光伏基地项目。与此同时,N型TOPCon产能的投产规模也在愈发壮大,晶科能源目前已在合肥、海宁尖山投产16GW,计划2022年出货量10GW,此外包括一道、中来等组件企业也在持续扩大N型组件的产能规模,这也将稳定保障N型组件的供应能力。

面对光伏大基地建设的迫切需求以及产业链价格的持续波动,N型组件正试图以一种更为高效的技术路线来提高整个行业项目推进的积极性,进而助力双碳目标的实现乃至全球能源转型的行动计划。

切换行业

切换行业

正在加载...

正在加载...