针对PERC、TOPCon和HJT这几种主流的技术路线,从效率、成本及工艺等多个角度对比:

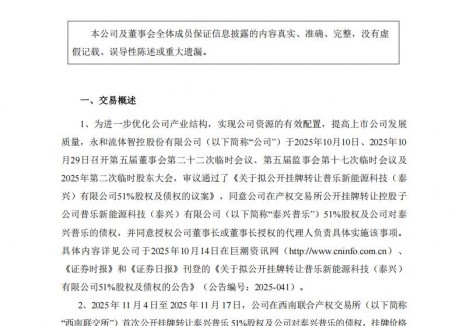

1)从效率角度看:TOPCon电池的极限理论效率达到28.7%,高于HJT的27.5%和PERC的24.5%。而从目前量产效率看,PERC已经达到23%附近,TOPCon和HJT已经超过24%,但距极限效率仍有一定差距,效率提升的空间更大;

2)从工艺角度看:PERC目前最成熟,TOPCon需要在PERC产线上增加扩散、刻蚀及沉积设备改造,成本增加幅度小;而HJT电池工艺最简单、步骤最少(核心工艺仅4步),但基本全部替换掉PERC产线,IBC电池工艺最难最复杂,需要是用离子注入工艺提供生产技术门槛;

3)从成本角度看:PERC产业化最快成本低,TOPCon电池兼容性最高,可从PERC/PERT产线升级,IBC次之,HJT电池完全不兼容现有设备,需要新建产线,HJT单GW投资较PERC高2.5亿元,较TOPCon高近2亿元,仍有下降空间。

TOPCon:延长PERC产线生命周期,未来2-3年性价比首选。

国内近两年来PERC新建产线预留TOPCon改造空间,目前扩产计划也纷纷转向N型技术产线建设。面对目前巨大的PERC电池产能,TOPCon和PERC电池技术和产线设备兼容性较强,以PERC产线现有设备改造为主,主要新增设备在非晶硅沉积的LPCVD/PECVD设备以及镀膜设备环节。目前PERC电池产线单GW投资在1.5-2.0亿元,而仅需6000-8000万元即可改造升级为TOPCon产线。在面临大规模PERC产线设备资产折旧计提压力下,改造为TOPCon拉长设备使用周期,降低沉没风险,是未来2-3年极具性价比的路线。

量产效率提升明显,产业化发展提速。TOPCon作为高效晶硅电池发展方向之一,实验室屡次创下新高,产业化最高效率也突破25%。从目前TOPCon量产情况看,平均量产效率主要在24%左右,最高效率达到24.5%-25%,包括隆基股份、通威股份中来股份等电池厂商,最新量产及规划产能超15GW。我们预计到2025年TOPCon产能占比进一步提升至20%。2019年开始新扩建的PERC产线都有兼容TOPCon升级空间,随着TOPCon产业化加速,新增产能和存量设备更新打开市场空间,龙头设备厂商将明显受益。

HJT:国产化降本空间大,有望成下一代主流技术。

1)双面发电提升效率。HJT双面对称结构,发电量要超出单面电池10%+,目前双面率已经达到95%,相比其他工艺路线有明显的发电增益优势;

2)光衰减低+温度系数低,稳定性强。HJT电池通过良好的镀膜工艺来降低界面复合改善TCO层及Ag接触性能。HJT电池10年衰减小于3%,25年仅下降8%。且电池温度系数小,能减少太阳光带来的热损失;

3)工艺流程更加简化,提效降本空间更大。相比PERC的8道和TOPCon的10道工艺,HJT仅需4道工序即可完成,在<250℃低温环境下制备,相比于传统P-N结在900℃高温下制备,有利于薄片化和降低热损伤来降低硅片成本,从生产效率和产品良率上更有优势和提升空间。

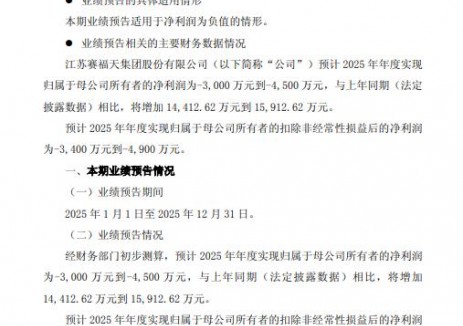

目前HJT电池生产成本0.9元/W以下,高于PERC的成本0.7元/W;预计2022年HJT电池的硅片成本和非硅成本较目前降低40%+,相较于单晶PERC电池的性价比优势有望逐步显现。目前产业界主要从银浆、硅片及设备三方面着手:

1)银浆成本:低温银浆国产化+银包铜技术+SMBB技术,判断共同推动降本60%以上。①国内低温银浆实现国产化突破,且银包铜技术已经从实验室开始向量产线转换,银浆耗量和价格将明显下降;②低温工艺能降低栅线宽度至15μm以内,多主栅技术导致银浆用量下降35%;③通过高精度无接触新型印刷技术降低银浆耗量,帝尔激光、迈为股份等均在研发。我们判断,通过“银浆国产化+银包铜技术+SMBB”组合,银浆耗量可降至10mg/W,降本幅度超60%;

2)硅片成本:HJT硅片减薄降本提效,预计成本下降幅度超40%。薄片化有利于降低硅片成本,HJT电池是对称结构,易于薄片化且不影响效率,目前PERC厚度为170μm,我们预计到2022年可降至130μm以下,使得Voc上升,进一步提效降本。我们预计硅片成本将从2020年0.48元/W下降至2022年0.27元/W,降本超40%;

3)设备方面降本:目前单GW成本低于4亿元,未来仍有40%降本空间。HJT制作工艺流程大幅简化,制绒清洗、非晶硅薄膜沉积、TCO薄膜沉积、电极金属化四个步骤,分别对应制绒清洗、PECVD、PVD/RPD、丝印/电镀四道工艺设备。随着迈为、捷佳及钧石等国内设备厂商积极推进HJT整线设备产业化,带动核心设备价格持续下降,Solarzoom预计2022年设备成本有望降至3亿元/GW以内,折旧成本下降至0.03元/W,降本空间高达40%。

新老玩家纷纷入局,HJT扩产节奏加快。钧石、通威等厂商早在2019年之前就已开始规划HJT产能。随着HJT产线成本不断下降,越来越多的新玩家入局,安徽华晟一期项目进展顺利,Q3进行二期2GW项目招标。2021年5月,明阳智能发布公告称将投资建设年产5GW光伏高效电池和5GW光伏高效组件项目。2021年5月开始,爱康集团相关的HJT产线陆续进入建设期,预计下半年设备将逐步入场并投产出片。2021年6月金刚玻璃发布公告,决定投资建设1.2GW大尺寸半片超高效异质结太阳能电池及组件项目,目前相关设备已经进场。截止目前,已经有超10GW在建或招标,我们预计到明年上半年,异质结量产线投产进度将加速。

效率提升+设备降本空间大,HJT电池产能规划超120GW。随着设备加速国产化和工艺逐步提升,国内华晟、金刚玻璃及明阳智能等新进入厂商纷纷入局异质结GW级别量产线。对PERC龙头电池厂商而言,通威股份、隆基股份等开始GW级别异质结电池产线。海外方面,梅耶博格、REC等海外电池厂商也加速布局HJT电池量产线,仅2021H1就宣布了超8GW的新建项目计划。截至目前,全球HJT规划产能已经超过120GW,随着设备、关键材料的进一步降本和工艺提升,预计HJT量产节奏将进一步加快。我们预计,2025年HJT电池新增/合计产能分别为106/306GW,新增产能五年CAGR为123.5%。

切换行业

切换行业

正在加载...

正在加载...