隆基绿能科技股份有限公司(下称“隆基股份”)半年报显示,其上半年营业收入350.98亿元,同比大增74.26%;扣非后归母净利润为49.05亿元,同比增长25.95亿元。

这份不错的业绩答卷受到了各家机构的广泛认可。其背后的原因在于公司对于单晶硅的专注,以及产能全球第一的龙头地位。

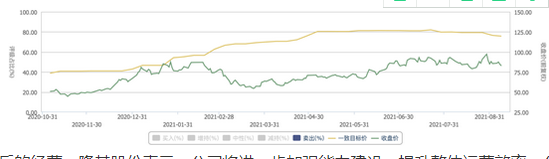

据东方财富统计,半年报出炉后,共有23家机构参与点评。他们一致给出了“买入/增持”评级,对公司未来发展持续看好。

华安证券认为,公司的组件出货量保持全球第一,并且预计硅片业务仍保持较高盈利水平。他们表示,作为行业龙头,隆基股份的护城河正在不断加深。

诸多挑战下的成绩单

事实上,今年上半年隆基股份的经营环境受到了诸多挑战。

在中报中,隆基股份坦言,“今年上半年受光伏产业链制造环节发展不均衡的影响,公司的部分原材料出现阶段性紧缺,再叠加铝、铜等大宗商品涨价及运费上涨等多重因素,在短时间内对下游装机规模需求的释放形成一定压力。”

此外,销量增加致使人工费用大幅增长也成了公司“幸福的烦恼”。

据中报披露,因销量增加计提的质保金增加及销售人员增加引起的薪酬总额增加,导致销售费用同比增长131.15%;公司规模扩大导致管理费用同比增长28.78%。

而公司研发员工人数增长导致薪酬增加,使得研发费用同比大增90.32%;汇率变动导致汇兑损失2.37亿元,这项数据去年同期为正的6000万元。

多种条件影响下,隆基股份的毛利率出现较大波动,今年上半年仅为22.73%,同比下降了6.5%。并且,这项数据已经连续五个季度出现下滑,自2020年第一季度到2021年第二季度,其季度毛利率分别为31.87%、29.23%、27.84%、24.62%、23.21%、22.73%。

公司坦陈,今后经营还将面临诸多风险,首要风险当属“国际贸易摩擦风险”。隆基股份表示,太阳能光伏发电是目前最具发展潜力的可再生能源之一,世界各国均对其发展给予高度的关注。出于保护本国光伏产业的目的,近几年欧洲、美国、印度等国家相继已对我国光伏企业多次发起“双反”调查。这种国际间不断挑起的贸易摩擦,对我国光伏产业发展造成了一定的冲击,未来不排除其他国家仿效,从而导致更多贸易摩擦产生。

虽然公司已有所应对,但这种风险还存在较大不确定性。据公司中报,随着公司国际化战略步伐加快,海外销售快速提升,虽然公司已通过实施海外产能布局等措施规避相关贸易壁垒,但仍面临严峻的国际贸易壁垒及贸易政策变化带来的不确定风险。

天风证券表示,当下及未来1-2年,公司在硅片业务上需面对新进入者与尺寸更替的双重压力,电池业务上受到新技术路线的冲击,组件业务上强敌环伺,虽每个挑战都重大,但我们认为凭借公司坚持第一性原则、量产踩点赚取技术进步的钱、超强的供应链管理能力三大优势及当前布局情况。

尽管如此,天风证券对隆基股份的长线发展表示看好,未来这些挑战仅在阶段性造成盈利下滑,长期看其竞争优势持续扩大。

尽管面对重重考验,隆基股份依然被机构们看好。

据Wind统计,自去年11月以来,机构对于隆基股份的估值逐步提高,从最初的73.53元/股的一致目标价,到一致目标价119.74元/股;若以当日收盘价82.79元/股计算,隆基股份距离机构预测一致目标价还有44.63%的增长空间。

对于今后的经营,隆基股份表示,公司将进一步加强能力建设,提升整体运营效率。公司中报称,公司一直以经营效益为导向,深入强化业务管理,推动集团整体对标工作,进一步加强能力建设,提升整体运营效率;同时以业务为导向对流程进行设计和策划,推进组织的优化和重构,提升整体运营效率,促进公司的可持续发展。

降本增效的正确答案

隆基股份能够被机构长期看好的原因在于,公司对于单晶硅的专注以及产能全球第一的龙头地位。

成立于2000年2月的隆基股份以半导体业务起家,由李振国、李葛卫、徐志松三人出资。当时公司的名字还是西安新盟电子科技有限公司,三人持股比例分别为40%、40%、20%。后因创业初期公司亏损,在2002年3月李葛卫、徐志松二人选择退出公司。

创始人李振国毕业于兰州大学物理系半导体材料专业、后就读于西安交通大学获得硕士学位,并且拥有高级工程师职称。其自1990年开始从事单晶硅棒及硅片的生产研究工作,是横向磁场单晶知名专家,开发了多晶碳头料的除碳工艺,获得国家科技创新基金资助并通过验收。

李振国对于兰州大学有着非常深厚的感情,福布斯中文网在他的专访中写道:“正是从老校长江隆基身上受到了激励,同时也从同一时期提出的国家要尝试新的发展方式的号召中得到启发,才开启创业之路。后来,公司在改名时便以老校长的名字命名。”

同时,隆基股份也是由李振国和校友们共同创立。现任隆基股份董事长的钟宝申同样毕业于兰州大学。

天风证券曾评价到,公司主要创始人和核心管理层均是技术出身,具备专业化背景,对产业和技术理解深刻,使得他们可以对光伏的本质进行深入思考,选择了降本潜力更大的单晶路线,并逐步进行了一体化布局。

在二十年前,选择单晶硅路线确实需要丰富的经验和十足的魄力。因多晶硅凭借价格优势在较长的时间一直占据主要市场份额。

不过,这一情况随着技术变革和政策驱动,发生了根本改变。

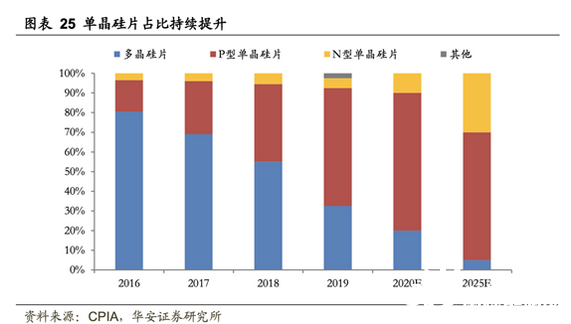

自2015年起,单晶硅企业凭借全产业链的一系列技术升级,成功降低生产成本,逐渐缩小了与多晶硅的市场份额差距。甚至到2018年,单晶硅以56%的市场占有率实现反超。

隆基股份在这一过程中起到了至关重要的作用。

始终坚持单晶硅路线的隆基股份从整合产业链入手,凭借对行业的深刻理解,公司切入下游组件,从而能够形成一体化布局,给出了单晶硅降本增效的正确答案。

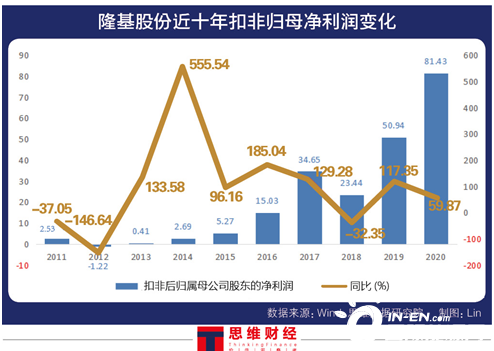

实际上,从公司业绩表现来看,进入2015年以后,隆基股份进入飞速发展期。到2020年,公司的营收已达到545.83亿元,是十年前的27倍。

扣非后归母净利润方面,2020年隆基股份这项数据已达81.43亿元,相比2011年的2.53亿元,翻了31倍。

面对行业未来,单晶硅正在加速替代多晶硅,产品需求依然保持高增长。

据中国光伏协会数据显示,2016年多晶硅片是市场主流,占比高达80.5%。2019年多晶硅片占比下降至33%左右,预计今年进一步下降至20%。

华安证券研报称,近几年单晶替代多晶的趋势明显,预计2025年单晶硅片占比将提升至95%。随着光伏行业不断增长,单晶硅片渗透率提升,预计未来单晶硅片的增速较行业更快一些。

因此,未来隆基股份的业绩空间依旧很大。

据Wind一致预测,隆基股份近三年业绩依然能够保持较高的速度增长。预计2021年至2023年,公司营业收入将分别达到897.3亿元、1128.98亿元、1335.8亿元;同比增长率为,64.39%、25.82%、18.32%。

同期,预计公司归母净利润将分别达到114.42亿元、148.59亿元、185.54亿元;同比增长率为33.79%、29.86%、24.87%。

毋庸置疑,尤其是未来随着公司不断加大研发投入以及对BIPV(光伏建筑一体化)以及氢能源的布局,万联证券认为隆基股份仍然具有很大的发展空间。

制约发展的潜在风险

尽管隆基股份的发展前景广阔,但硅片最佳尺寸始终没有统一标准,是公司发展过程中的潜在风险。

国内上市的光伏企业大致可分为两大阵营,其中隆基股份、晶澳科技、晶科科技所在的阵营力图推广M10尺寸的硅片,即边长为182mm的硅片。

与之相对立的天合光能、东方日升、中环股份则正在推广更大尺寸的M12硅片,即边长为210mm的硅片。

有观点认为,大尺寸硅片是未来主流的发展趋势。

中航证券认为,大尺寸硅片具有一定毛利率优势,或将加速占领市场。中航证券表示:“通过换算对比,我们发现M12尺寸的单价始终高于M6(边长166mm)。而且今年7月以后,M10硅片的价格也超过了M6。而且,随着硅料价格快速提高,其占硅片价格的比例也迅速提升。因此,大尺寸硅片具有毛利率优势。”

对于隆基股份来说,目前出货仍以M6这类尺寸较小的硅片为主。

据媒体报道:“隆基股份上半年M10尺寸的出货的占比为23%、M6占比43%、158尺寸为20%左右。”同时,它们还表示:“隆基166mm的老产线占比很少,166mm的老产线可以兼容182mm尺寸,新产线可以兼容182mm、210mm尺寸,甚至更大的硅片尺寸”。

此外,182mm尺寸与210mm尺寸到底谁是“正统”,一直没有定论。有的隆基股份投资者担忧210mm尺寸成为主流,从而使隆基股份陷于被动。

在上证e互动平台上,投资者近期提问较多的便是“隆基股份是否具有生产210mm尺寸产品的能力?”

对此,隆基股份给出的答案并不十分肯定。公司表示:“公司具备生产210mm硅片的能力,但在拉晶切片环节实现210mm,需要对部分设备进行改造或重置。”

此外,对于投资者关心的生产线改造周期,以及改造所需花费,隆基股份并没有进行答复。

切换行业

切换行业

正在加载...

正在加载...