8月5日,新特能源(下简称“公司”)发布公告称,公司已与控股股东特变电工订立特变电工认购协议,特变电工已有条件同意认购,而公司已有条件同意以每股内资股人民币13.73元的认购价配发及发行合共1.67亿股内资股,合共约为人民币22.97亿元。认购价由该公司与特变电工根据定价原则经公平磋商及参考每股配售股份16.5港元的配售价后厘定。

公司预期特变电工认购事项募集所得款项凈额约人民币22.93亿元。其中,约87.22%将通过向内蒙古新特增资的方式用于建设10万吨多晶硅项目;及约12.78%将通过向新疆新能源增资的方式用于补充风电及光伏资源开发的营运资金。

公告表示,此次配售募集资金到位后,将增强集团的资金实力,有利于加快10万吨多晶硅项目的建设,有利于改善集团财务状况,降低财务风险,提升集团市场竞争力及盈利能力,促进集团长远健康及可持续发展。

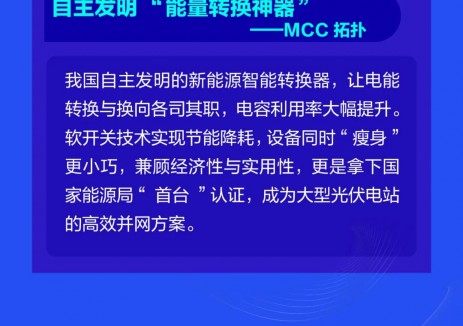

据悉,新特能源是全球领先的多晶硅制造商和风电、光伏资源开发及运营商,主要业务包括多晶硅生产以及提供光伏及风电项目的工程建设承包及运营服务等。本公司亦制造配套设备(主要为逆变器、柔性直流及静态无功补偿装置),有关设备乃用于本公司的工程建设承包业务或售予独立第三方。

切换行业

切换行业

正在加载...

正在加载...