尽管国内光伏企业入局异质结的阵仗声势浩大,但这条赛道是否会发展成为一条“康庄大道”仍有待时间的考证。

当林海峰按下启动按钮时,一场冒险大戏拉开了帷幕。

作为东方日升创始人,这位年仅45岁的少帅义无反顾地投入到了异质结——一项新型太阳能光伏电池技术的资本角逐中。

一年多前,这家光伏公司决定在浙江省宁波市宁海县兴建一个年产2.5GW高效异质结电池和组件项目。如今,东方日升被认为是中国光伏公司中率先实现异质结光伏产品量产的公司。

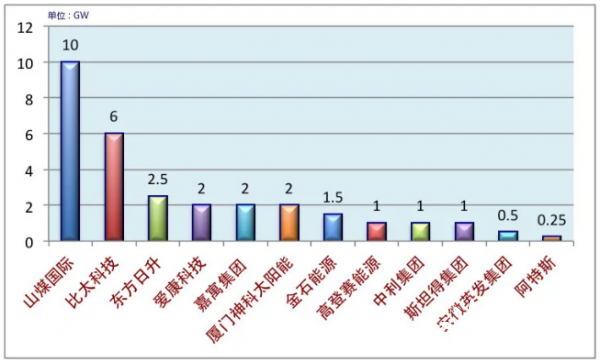

不过,在这场赌局中最疯狂的非山煤国际莫属。8月21日,这家亟需转型的煤企公布了一项投资计划,拟通过一家新组建的合资公司开展10GW异质结电池产业化一期3GW项目,投资额约为31.2亿元。

在异质结产品性价比未达商业预期背景下,这无异于一场豪赌。中科院电工所专家王文静认为,异质结电池效率高于目前光伏行业应用普遍的PERC电池,但价格太高,大幅偏离“LCOE等值线”。

但当异质结被业界冠以“错过异质结,就错过未来”的光环时,资本又按耐不住躁动的投资热情。

除了东方日升、山煤国际,杀入战局的名单中还包括通威股份、爱康科技、中利集团、阿特斯等光伏公司,诸多跨界势力也在加速入场。

对异质结来说,2020年被认为是 “产业化元年”。据不完全统计,截至9月20日,今年以来对外宣布的异质结产能规划已高达近30GW。倘若加上此前已有产能及已宣布的产能规划,目前中国市场上规划的异质结产能已超过54GW。

制图:北岛

若按照1GW异质结项目投入10亿元资金计算,要完成上述产能规划投资,这些公司将总投入将超过540亿元。

如果再加上围绕着产业链上下游及配套的投资,异质结或将掀起数千亿,甚至万亿级规模的投资狂潮。

在异质结爆发前夜,谁又甘愿错过这个新的产业风口?

三年磨一剑

率先屹立潮头的正是林海峰。

一个月前,他所执掌的东方日升与滁州经济技术开发区举行高效电池及光伏组件项目签约仪式。

根据协议,东方日升将在安徽滁州经济技术开发区投资建设年产5GW高效太阳能电池组件生产项目,预计总投资43.77亿元。

该公司称,上述项目将结合公司总体产能、下游市场需求及项目建设资金筹措等情况逐步建设投产。

此前,东方日升已公布多个电池组件扩产计划,包括义乌经济技术开发区一期5GW高效太阳能电池组件项目、马来西亚3GW高效太阳能电池组件项目。

这家黑马公司储备了多项专利技术以助推评价上网,如PERC电池,半片、叠瓦和双面玻璃、高反背板等多项组件技术。

但林海峰最看重的却是异质结。

不过,这位「创二代」的上半年并不好过。今年一季度,东方日升实现营收34.59亿元,同比增长了44.61%,但净利润仅为1.76亿元,同比下滑41.91%。

这份差强人意的成绩单被外界解读为这位宁海县青年委员会委员卸任公司董事长与法定代表人的直接诱因。接任者为比林海峰小三岁的公司总裁谢健。

但异质结概念在今年年中终于爆发。由于东方日升被认为是中国光伏产业界最先实现异质结电池产业化的光伏公司,该公司也凭此挽回颓势。

今年以来,这家“光伏黑马”的股价从1月3日的13.67元,上涨至7月24日的19.66元,涨幅高达44%。

东方日升布局异质结技术最早要追溯到三年前。彼时,在林海峰的带领下,该公司开始攻坚这种电池的设备、生产工艺、生产材料等。

异质结电池组件的低温工艺技术是这项新技术的难点之一,不过东方日升最终啃下了这块硬骨头,它也凭此成为中国光伏行业中为数不多的能够制备出高效异质结组件产品的企业。

去年,东方日升加入硅基组件超级联盟。该联盟成员由光伏组件领军企业组成,占据大型项目三分之二以上的组件市场。

而通过对高效异质结技术的布局,东方日升成为全球9家硅基组件超级联盟成员中唯一一家大规模推广异质结组件的企业。

幕后主导者林海峰也因此成为业内较早的在全球“布道”异质结的企业家。

不过,异质结的硕果最终结出是在一年前。

这位宁海县十大杰出青年将东方日升在异质结领域的野心寄托在了家乡宁海县205亩的土地上,他决定砸下33亿元,兴建一个现代化的异质结电池与组件工厂,计划在2021年竣工。

这里寄托着林海峰50亿元年新增销售收入的愿望。

磨剑三年,异质结今年在市场端的接受度大获提高。今年年初,东方日升开始批量发货,至今已发货超过50MW。

根据中国光伏行业协会的数据,2018年异质结电池占电池市场比重为0.7%,该比重有望于2025年提升至10%。

这给了东方日升对未来预期的足够信心。该公司有关人士称,公司判断,异质结电池组件很可能取代PERC,成为主流产品之一。

群雄逐鹿

提前入局者不止林海峰。

异质结电池全称是晶体硅异质结太阳电池,别称还有HIT、HJT、HDT、SHJ。

该技术是在晶体硅上沉积非晶硅薄膜,综合了晶体硅电池与薄膜电池的优势,被认为是高转换效率硅基太阳能电池的重要发展方向之一。

但因异质结所需资金额高,调试周期需要九个月到一年,因此很难靠突击入局快速实现量产。

国内首条异质结生产线的拥有者是钧石能源。2016年,该公司拟建成的100MW异质结生产线。两年后,该公司首个1GW异质结电池、组件工厂投产。

作为“拓荒者”之一,晋能科技在2017年进行了异质结中试线投产,据称目前其公司的超高效异质结电池量产平均效率已达到23.85%,预计今年年底将达到24.2%。

刘汉元的步伐稍晚一些。2018年5月,他所执掌的通威与中科院上海微系统与信息技术研究所、三峡资本,共同建设规划2GW异质结太阳能电池产能项目。

仅仅两个月后,寻求转型突破口的山煤国际与钧石能源强强联手,签订合作协议。

山煤国际由山西省国资委控股,目前主要从事煤炭生产、贸易及销售业务,业绩驱动主要来源于煤炭生产板块。

随着全球能源体系正在向低碳化转型,加快发展可再生能源已成为全球能源转型的主流方向。这家山西老牌煤企将异质结电池生产制造选为其转型的重要抓手。

根据协议,山煤国际与钧石能源将共建高达10GW的异质结太阳能电池生产基地。

8月21日,山煤国际发布公告称,与与湖州珺华思越股权投资合伙企业(有限合伙)、宁波齐贤企业管理咨询有限公司共同签署了《关于组建山煤国际光电科技有限公司的合资协议》。

三方约定共同出资设立合资公司山煤国际光电科技有限公司,开展10GW高效异质结(HJT)太阳能电池产业化一期3GW项目。

一系列布局下,山煤国际的股价也因异质结概念飙涨。数据显示,今年以来,该公司股票从1月2日的7.1元,涨至8月5日的16.71元,涨幅高达135%。

另一个受益者是爱康科技(002610.SZ)。

去年12月11日,这家深陷泥潭的光伏公司公布将非公开发行股票募集资金总额不超过13亿元,其中的9.5亿元用于1GW高效异质结光伏电池及组件项目。

今年,爱康科技公告其子公司爱康光电一期项目2GW高效异质结电池及组件已经投入5.7亿元,其中900MW组件项目已经投产。

此外,该公司规划的异质结电池一期220MW预计也将在2020年10月底投产,预计2022年1月全部建设完成。

爱康科技的计划是,在2022年将异质结电池效率提升至24.8%。同时,该公司将于2022年投产的三期项目异质结电池成本有望降低至0.811元/瓦。

受异质结概念的影响,仅7月,爱康科技股价便从7月1日的1.46元,飙涨至7月31日的2.92元,涨幅100%。

除了上述玩家,入局者还包括中智泰兴、汉能、彩虹集团、国电投等“群雄”。它们动辄砸下数以十亿计的资金,试图在异质结的赛道中开出一片属于自己的天地。

毋庸置疑的是,异质结已经成为光伏行业备受追捧的风口。

产业魔咒

异质结技术上的明显优势是这些玩家趋之若鹜的原因。

与主流的高效光伏电池PERC相比,异质结转换效率和发电量都更高,且具备更强的技术延展空间。

数据显示,生产线量产的PERC电池效率是22.5%,而异质结电池转换效率在23.5%左右,足足高出前者1%。

王文静表示,和PERC电池相比,异质结电池具有效率高、大尺寸化、工艺简单、低衰减、有增效等竞争优势,今年异质结电池应该可以达到24%的电池效率,未来一两年内有望达到25%的效率。

即使在相同转换率下,异质结电池的发电效率也明显高于PERC。

根据实测数据,在使用同是22%效率的PERC电池组件和异质结电池组件,异质结双面组件发电量比高效单晶PERC单面组件发电量高20%-30%左右,比高效单晶PERC双面组件发电量高10%。

同时,异质结电池整个生产过程仅需四个生产环节,最高工艺温度不超过200℃,可使用130μm甚至更薄的硅片,在设备和材料上的降本空间很大,成本优势非常明显。

另一个驱动因素是政策。

去年1月9日,国家出台光伏平价上网政策,旨在减弱补贴政策波动对行业的影响,加强技术进步对行业的影响。

对于光伏企业来说,不断提升光伏电池的转化效率,降低发电成本从必修课成为选修课。电池成为降本增效的重要一环。

今年5月29日,工信部印发《光伏制造行业规范条件(2020年本)》(征求意见稿),提出光伏产业最新准入门槛,包括产品转换效率、投资预算、产能利用率等标准。

其中一项要求是新建单晶电池转换效率达到23%。这对整个行业来说压力不言而喻。目前,头部电池制造商采用单晶PERC+SE技术的生产线效率勉强能达到23%。

这意味着,对光伏公司而言,它们只有两个选择:要么在成熟技术路线上继续挖掘潜力,要么探寻另一条更具前景的技术赛道。

事实上,除了异质结,中国光伏公司还在摸索钙钛矿、薄膜等其他技术路线,但异质结走在了最前沿。

不过,即便是异质结,也难逃产业魔咒:初期受狂热追捧,中期经历惨烈竞争,后期优胜劣汰,行业集中度越来越高,直至被新兴技术和产品逐步替代走向没落。

和其它新兴产业前沿技术一样,尚处初始发展阶段的异质结技术爆红背后,仍有众多亟待迈过的门槛。

这些门槛包括关键设备依赖进口、生产工艺不够成熟、各环节成本仍然高昂、组件封装工艺不同以往。

王文静分析认为,与PERC电池的成本下降速度相比,HJT的效率提升速度、成本下降速度要高于PERC电池20%,才能实现较好的性价比。

但竞争对手PERC电池降本和扩张速度不甘落后。

2019年下半年以来,PERC电池价格大幅下降;依托大硅片的推广,2020年以来,至少有50GW的PERC产能扩产。

根据PVInfolink的统计,2019年全球HJT的产量不足1.5GW。在去年全球138.5GW的组件产量中,占比不足1%。其中,2019年国内HJT产量不足0.5GW。

尽管国内光伏企业入局异质结的阵仗声势浩大,但这条赛道是否会发展成为一条“康庄大道”仍有待时间的考证。

异质结会成为光伏产业格局的破局者吗?

切换行业

切换行业

正在加载...

正在加载...