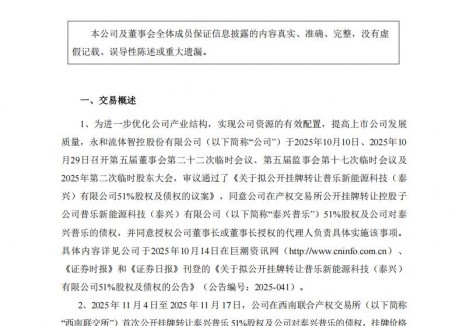

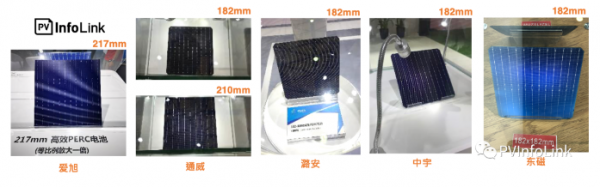

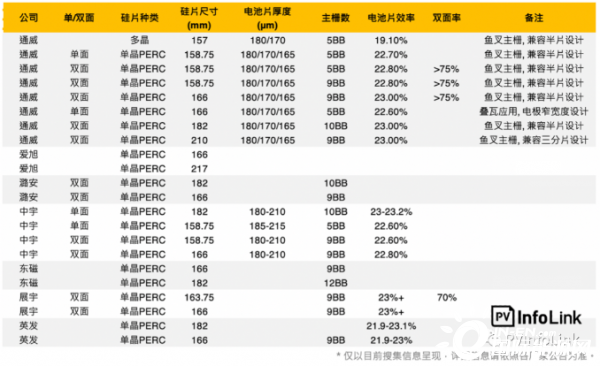

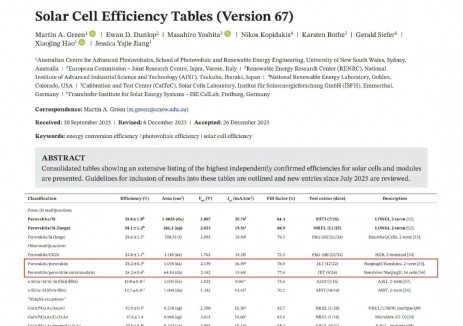

本次SNEC展会所展出的电池片仍以P型PERC电池片为大宗,专业电池厂家皆展现出对于尺寸变化适应的能力,展品横跨G1(158.75 mm)、163.75mm、M6(166mm)、M10(182mm)、G12 (210mm),甚至下一代217mm大尺寸电池片概念亦有展出,在今年尺寸的快速变化下,让本次展会相较以往一致的电池片尺寸、展品更趋多元。

本次展会可观察到N型技术相较以往热度稍有减缓,在P型电池效率持续进展下,逐步拉近与N型电池片的距离,再搭配应用大尺寸硅片、及组件技术的增益,P型组件瓦数出现达到500W、甚至600W以上的高瓦数。在P型产品的高性价比挤压下,也相对压缩N型技术的发展,多数厂家仍然将其视为对未来技术的储备。

SNEC电池片展品

P型单晶电池片

回顾过往,原预期电池片效率在近一年将达到瓶颈,然而在多主栅及其他PERC+技术进展下,近期单晶PERC电池片量产效率已达到22.2%以上。本次展品观察效率再度向上提升至22.6%+、高效23.2%的效率亦有展出,显示未来P型PERC电池片的效率仍有提升空间。

电池片薄化程度也因应硅片成本,驱动电池片及组件厂家转换到更薄的硅片。本次展品中观察,目前通威已能将厚度推进至165µm。然而考虑现今大尺寸电池的推广下,破片率的控制是首要考虑点,目前量产G1厚度仍以175/170μm、M6厚度则是以175μm为主。

N型电池片

目光焦点除了大尺寸电池之外、也有部分电池厂家展出N型电池片。从电池厂的角度观察,N型电池片除了通威、爱旭积极布局外,顺风、展宇的计划仍尚未定调。对于电池厂家来说,目前P型电池效率持续进展,且尺寸的增益让目前组件瓦数大幅进步,而N型电池除了设备、材料成本高昂的因素外,技术的难度也让N型电池的在尺寸变大、或搭配切半技术仍有难处,以上因素让厂家对于N型技术的投入稍有减缓。

从目前已投入厂家观察,HJT的新进厂家多数为中试线水平,GW级的扩产计划目前尚未落地,而TOPCon进入者多为垂直整合厂家,目前TOPCon电池片的产出相对成本高昂的HJT电池片来得稳定,除了组件出货外,目前诸多扩产计划也都为TOPCon预留空间,预估2021年的扩产量仍将高于HJT。

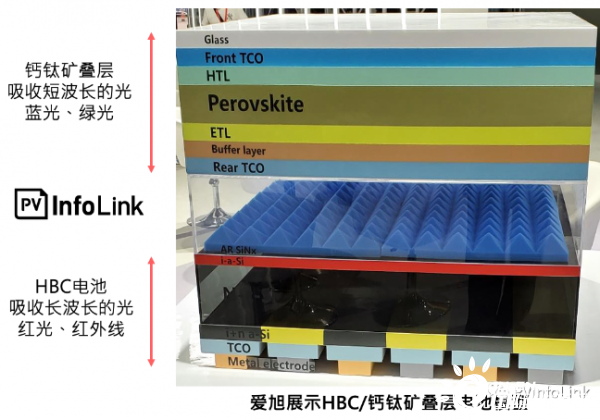

叠层电池为本次展会亮点之一,爱旭展示了HBC/钙钛矿叠层电池模型,综合HJT、IBC、钙钛矿三种电池技术。过去在2018-2019年展会皆有展出叠层电池,今年展出厂家相较以往略为增加,目前叠层电池的量产仍有难度,但也显示厂家对于未来技术的储备持续进行。

组件端来看,从今年展出N型的厂家相对去年出现些微下滑的现象来看,本次展会热度主要集中于尺寸变化的趋势上。目前主要支撑N型技术的厂家主要来自一线大厂,部分中型厂家开始减缓N型技术的研发进度,也显示着大型厂家与二线厂家的落差已开始浮现。

本次展出的厂家与去年差异不大,HJT部分以东方日升、通威、钧石、晋能、爱康、正泰、尚德等为主。此外,天合相对去年展出TOPCon组件、今年则是选择HJT组件展出,并应用210mm大尺寸硅片。

TOPCon部分,依旧以中来、晶科为主要展出者,相对去年厂家家数些微减少,国电投今年则是专注于IBC研发。

总结

本次展会专业电池厂家皆展现出对于尺寸变化适应的能力,在电池片持续放大的趋势下,后续仍需考虑成本、良率,以及客户接受度,仍需等待市场验证。考虑目前玻璃、及主要供应链的产能扩充、以及组件的验证还需时间,PV Infolink预期下半年到明年上旬的主流仍以M6尺寸为主。

另外,近期值得注意的是原先6-7月间垂直整合厂家向专业电池厂购买电池片可能比自己生产还要划算,也同时能规避尺寸迭代更新太快的风险,在今年上半年垂直整合厂家扩张自身电池产线的动作已开始减缓。

然而,在近期电池片大幅涨价下,让垂直整合厂家重新思考电池产线的扩产,后续仍须端看各厂家的动作进展,预期在下半年电池片新产能释放下、电池片仍将回归供应链最为过剩的环节,对于专业电池厂而言出货压力将相对增加,也将进一步加速二、三线电池厂及老旧产线的退坡,尺寸的多样化仍不足以支撑专业电池厂的生存。本次可观察到专业电池厂也开始思考新的出路,如通威持续向组件端投注心力、爱旭在SNEC展会期间发布全球光伏联合创新中心的设立,未来将持续投入研发创新、向更高端的技术研发迈进做出区隔。

N型技术虽在本次产会较少突破亮点,但今年在TOPCon设备成本大幅下降的优势下,传闻一线大厂仍有扩产TOPCon计划,考虑扩产时间、这些新增产能将不会在今年大量上线,因此今年HJT与TOPCon电池片的发展将呈现较为缓慢增长的态势,后续仍须观望下半年N型新线的释放程度,以及各材料端的应用状况,短期来看TOPCon的产能将逐渐超越HJT。

切换行业

切换行业

正在加载...

正在加载...