信义光能2019年业绩基本符合预期,盈利能力大幅提升,主要受益于光伏玻璃量价齐升和发电业务规模扩张。上调2020-2022年EPS预测至0.42/0.50/0.59港元,对应PE为11/9/8倍,给予目标价6.73港元,维持“买入”评级。

业绩符合预期,盈利水平大幅提升。

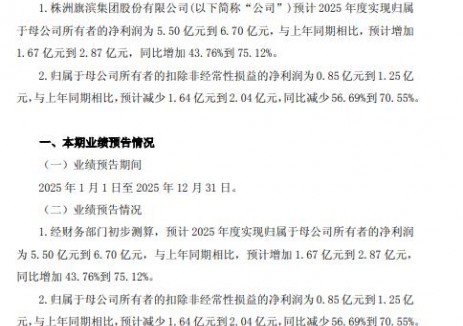

公司2019年实现营收91.0亿港元(同比+18.6%),毛利率43.0%(同比+4.4pcts),归母净利润24.2亿港元(同比+26.6%);其中H2实现营收51.0亿港元(同比+45.9%,环比+27.6%),毛利率45.9%(同比+12.1pcts,环比+6.6pcts),归母净利润14.6亿元(同比+125.5%,环比+53.6%),业绩基本符合预期,增长主要得益于光伏玻璃量价齐升和光伏电站运营并网规模增加。公司2019年经营活动净现金流为15.8亿港元(同比-31.5%),主要与光伏发电量增长所对应补贴欠款增加有关。

光伏玻璃盈利大增,新产能受卫生事件影响略有延后。

公司2019年光伏玻璃业务收入增长21.7%至67.7亿港元,毛利率提至32.1%(同比+5.9pcts,其中H2毛利率35.8%),主要得益于:1)马来西亚1000吨/天新产能释放和安徽冷修1100吨/天产能复产,全年有效产能增至249.5万吨/年,带动销量同增21.7%;2)光伏玻璃供需格局趋紧下ASP持续上升,但部分涨价被人民币和马来西亚令吉贬值所抵消。

目前公司光伏玻璃日熔量6700吨,北海及芜湖4×1000吨/天新产线将于年内陆续投产,但受卫生事件影响整体投产时点或延后1个季度至6月到年底,且北海超白硅砂矿投产已相应延至Q3。虽然2020年有效产能预期略下调至314.5万吨(同比+26.1%),但我们预计在光伏玻璃行业供需格局趋紧、价格维持高位的情况下,公司有望持续受益产品量价齐升,盈利改善。

光伏发电增长稳健,向信义能源(2.32, 0.05, 2.20%)出售部分电站有望强化资金实力。

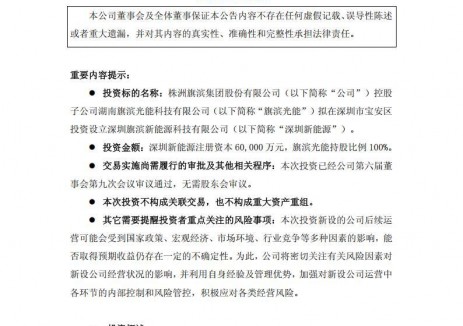

公司2019年光伏发电业务收入22.3亿港元(+16.0%),毛利率76.5%(+1.5pcts),光伏电站业务并网规模增加130MW至2630MW,其中地面电站2474MW,分布式项目156MW,已并网未纳入补贴目录项目1320MW,大部分位于无限电问题的中东部省市。在2020年国内光伏装机回暖预期下,公司有望加快光伏电站扩张步伐,预计全年新建规模或达500MW以上。此外,公司公告控股子公司信义能源将认购其230MW光伏电站,或将于今年9月落地,有望进一步强化公司资金回笼能力,缓解应收账款及负债压力,释放光伏玻璃主业增长潜力。

切换行业

切换行业

正在加载...

正在加载...