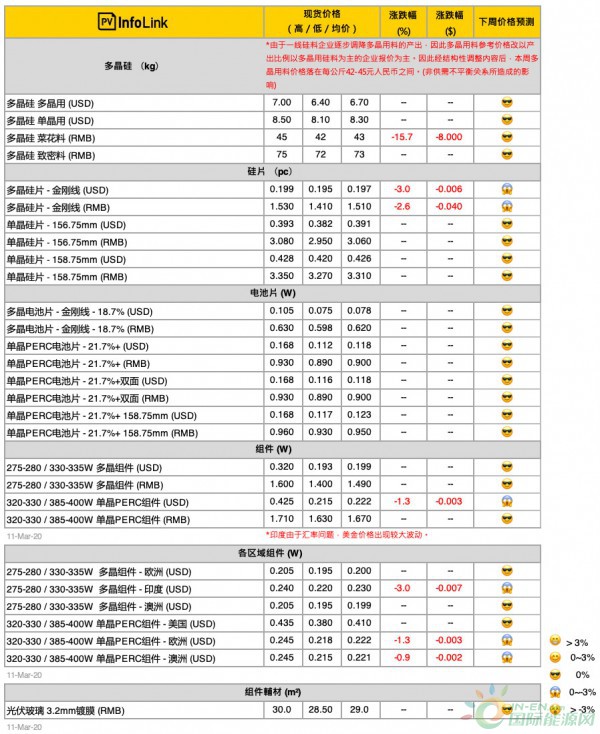

价格说明

新增之菜花料报价主要使用在多晶长晶,致密料则大多使用在单晶。

现货价格为因应市场需求变化,单晶硅片报价以低阻硅片为主

PV Infolink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

PV Infolink的现货价格参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。

硅料价格

由于一线硅料企业逐步调降多晶用料的产出,因此多晶用料参考价格改以产出比例以多晶用硅料为主的企业报价为主。因此经结构性调整内容后,本周多晶用料价格落在每公斤42-45元人民币之间。(非供需不平衡关系所造成的影响)

本周多晶用料均价落在每公斤43元人民币,目前仍有部分多晶硅片企业,采购多晶用料搭配次级料源,另外也有向以多晶用料产出为主的硅料企业纯采购多晶用料,不过整来看价格同样落在每公斤42-45元人民币之间。前期硅粉供应短缺,目前看来暂不影响以多晶用料产出为主的硅料企业,在面对多晶下游需求不是太强劲的同时,是让近期多晶用料价格呈现平稳的原因。

单晶用料在本月上旬陆续签订完成订单,持续受惠下游需求拉货的支撑,本周单晶用料价格持稳在每公斤72-75元人民币之间,均价落在每公斤73元人民币,维持与上周相同的价格。目前判断在国内疫情逐步控制之下,及单晶硅片新扩产能稳步释放的同时,3月单晶用料价格将以持稳为主,目前仅少数零星短单成交。海外单晶用料的部分,由于国内单晶需求持稳及汇率变化不大的情况下,每周皆有新签订单,本周均价维持在每公斤8.3元美金。

硅片价格

随着近期多晶硅片企业陆续复工,多晶硅片产能逐步爬升,但在下游多晶需求相较平稳的情况,导致现况多晶硅片供给略大于需求,因此本周国内多晶硅片呈现跌价的走势,价格落在每片1.41-1.53元人民币之间,均价为每片1.51元人民币。海外多晶硅片的部分,受到国内多晶硅片价格下行的影响,本周开始执行新签订单,整体价格均有所下滑,落在每片为0.195-0.199元美金之间,均价为每片0.197元美金。

随着终端追求大功率的组件,有效降低光伏发电度电成本,近期大硅片的需求逐渐增温,市场上对于M2单晶硅片需求明显转弱,虽然一线企业公告3月牌价持稳,但也出现少数厂家或贸易商抛货手上M2产品库存,现况在M2单晶硅片需求越来越少情况下,价格开始出现松动的现象。本周国内及海外M2单晶硅片低价小幅滑落,分别降至每片2.95元人民币及0.382元美金,高价及均价维持不变。另一方面G1大硅片受需求增温影响,本周价格持稳落在每片3.27-3.35元人民币之间。

电池片价格

本周持续受到单晶电池片尺寸汰换影响,M2电池片需求下跌,让下游组件端有了下压空间,电池一线大厂力保价格平稳在每瓦0.9-0.91元人民币,但小厂受到库存压力影响,价格情况较为混乱、出现0.89元人民币甚至以下的抛售价格。而G1尺寸些微受到M2跌价影响,高价区段稍有回落,但海外需求支撑让整体价格仍保持在每瓦0.94-0.95元人民币。

多晶部分,持续受到印度财年前抢装、以及多晶电池片开工率低迷影响,本周价格与上周持平,目前成交价格落在每片2.8-2.85元人民币上下。短期内多晶电池片价格仍将维稳在当前水位。

组件价格

目前不仅组件厂家开工率恢复到8-9成,背板、EVA、铝边框等辅材也复工顺畅,全球组件回到单月10GW以上的产出。

在中国内需部分,10日光伏政策终于正式出台,330、630的电价调整时间节点将向后顺延,使得短期内国内需求将较为冷清,需求需要依靠海外需求支撑。

海外部分,仍有许多海外订单因为到货时间延迟,持续向组件厂催货,而受到严重疫情影响的义大利还不算GW级市场,且其他欧洲国家也仍持续拉货,另一疫情较严重的日本虽是需求大国,然而日本在今年需要完成大量抢装以符合过去高额补贴资格,因此整体而言,海外整体需求并未受到疫情影响。

随着五月开始组件的供货将逐渐稳定,市场的报价又重回过去因为供过于求而缓跌的情势,从目前陆续开始洽谈下半年交货的订单来看,400W以上的单晶组件价格在年底可能将落到每瓦0.21元美金以下。

在各别市场部分,印度近期汇率波动大,印度当地制造的组件若按当地货币计算依然稳定,但换算回美金价格会出现幅度不小的跌价。美国市场则仍然续热,价格并未明显受到二月降税影响,目前维稳在主流单晶PERC组件每瓦0.40-0.41元美金。

切换行业

切换行业

正在加载...

正在加载...