一、土耳其光伏市场发展背景

1. 地区资源情况

土耳其处于欧亚连接处的重要地理位置,陆地总面积达780,576平方公里,北临黑海,南临地中海,光照资源丰富,平均年日照量大约为1500kWh/㎡。

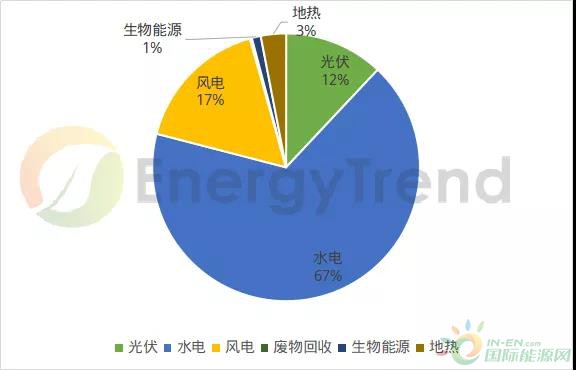

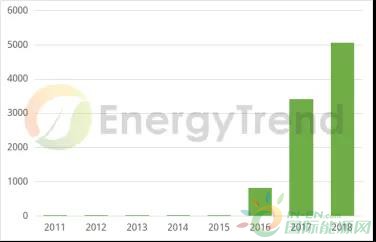

近年土耳其能源需求增长迅速,进口的化石燃料占一次能源消耗总量的比例为75%。2014年开始,土耳其政府大力推动再生能源发展,截止2018年底,土耳其电力总装机达到88.55GW,光伏累计装机为5.0629GW,与2017年的3.4207GW相比,光伏装机增幅达48%。

2018年土耳其光伏协会发布光伏发展路线图(Solar Energy Roadmap),规划到2023年国内光伏累计容量将达到14 GW左右,2026年光伏装机容量将超过20GW,到2030年光伏累计容量达到38GW。

上网电价补贴:

2020年12月31日以前并网光伏项目(包括未授权和已授权),可以享有0.133美元/kWh的上网电价补贴,PPA协议签订期为10年。

净计量规则:

适用于发电容量为3-10KW的光伏电站项目,采用自发自用(至少50%),余电上网的模式,土耳其房主和企业无需获得官方批准就可以在屋顶或外墙安装光伏系统,并将多余的电力出售给分销商。

YEKA模式:

土耳其可再生能源项目(YEKA)将在国家绿色能源机构管控下举行招标,招标项目中60%的组件必须来自国内生产,中标项目将获得15年的PPA。中标者须在签约21个月内设立光伏组件工厂。光伏电站应在建厂后36个月内并网发电。 二、土耳其市场光伏安装量 1. 市场装机量

根据TEİAŞ公布统计数据,截止到2019年上半年约有5.4GW的光伏系统连接到土耳其电网。此外,到2019年土耳其注册的未授权光伏项目超过5GW(AC)。

根据SolarPower Europe分析,土耳其有望到2023年将再安装5.5GW的光伏项目,年增长幅度约为1.1GW。国际能源署(IEA)最新预测显示,2019-2024年土耳其可再生能源将从42GW增至63GW,增幅50%,位列全球第十一,居欧洲第五,其中75%的可再生能源装机来自光伏和风能,其中光伏将从5.1GW增至15.2GW。

土耳其拥有着一个成熟的光伏供应链。除约3GW产能的组件生产商外,土耳其还拥有本土的逆变器、监控、EPC、运维服务提供商以及电池集成商。其中大多数是大型土耳其企业集团的一部分。

目前土耳其较大规模的光伏组件工厂包括中电光伏300MW、航天光伏600MW、Smart Energy 400MW、Suoz Energy 370MW等等。

另外,土耳其组件产能调整活动有:CW Enerji 扩产至420MW、Bereket Enerji增产至500MW,以及Suoz Energy收购希腊光伏生产设施并移建到土耳其Dilovasi的计划、Inosolar与德国SolarWorld的100MW合作计划等。

2019年4月, EkoRE 1GW HJT组件工厂进入建设周期,预计80%的产品将用于出口。

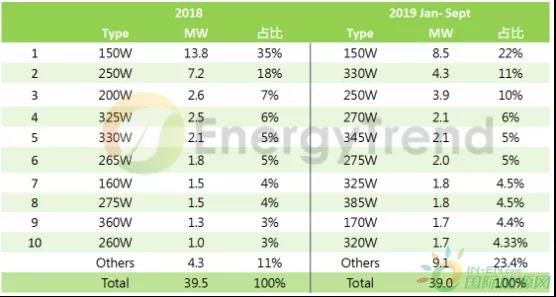

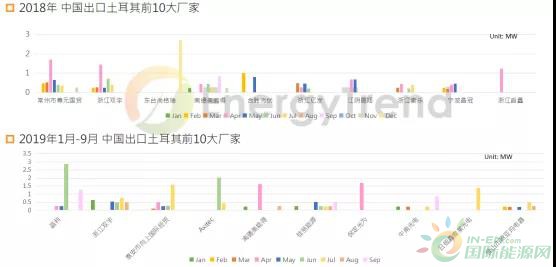

2. 中国企业出货情况

1. 市场风险

2018年起,受经济形势波动和本国货币贬值影响,土耳其新增光伏装机量遇腰斩。2019年5月,美国重新向土耳其征收201条关税,通过当地向美出口光伏产品的竞争力陡然下降。

大项目难产,小项目难审。2019年初韩华参与的1GW光伏招标项目被终止,历时两年筹备的项目被搁置。同时由于政府授权审批条件和费用较高,占土耳其装机量绝大多数比重的未授权光伏项目,均未过审。

2. 市场动向

招标方面,土耳其计划于2019年12月19日启动可再生能源区域计划(YEKA)的公用事业规模光伏项目招标,将在39个不同省份分配100个光伏项目,每个项目的装机容量为10MW。招标可能包含使用本土生产光伏组件的要求,以及储能方案的配套。项目正式招标将于2020年4月20日举行。

政策方面,土耳其能源市场监管局发布了能源系统存储一体化指南草案,预计新规定将于2020年年初启用。

企业方面,由中国电子科技集团公司(CETC)和土耳其公司Kalyon Enerji计划在安卡拉附近建设500MW光伏组件工厂,预计将于2020年4月开始运营。

切换行业

切换行业

正在加载...

正在加载...