由于需求的低迷,本周各环节产品价格均有不同程度的下行。尤其是高效电池片环节,价格出现“崩塌式”下跌。

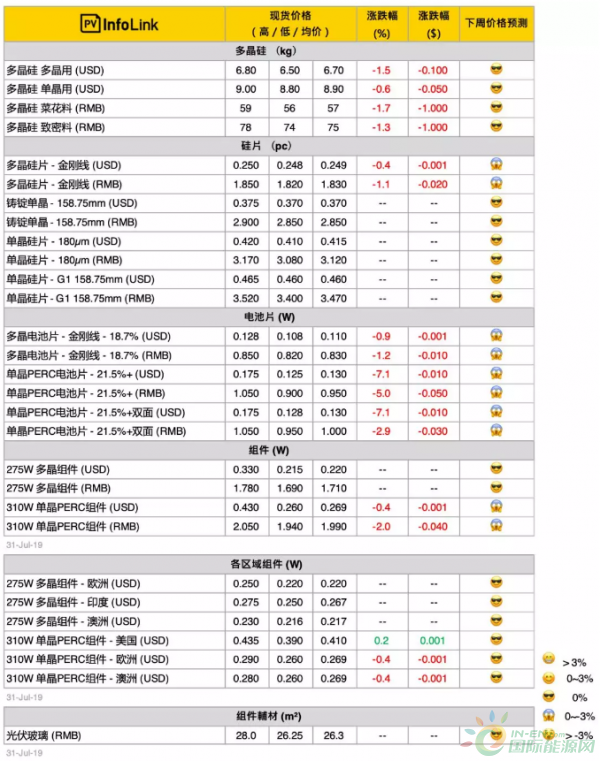

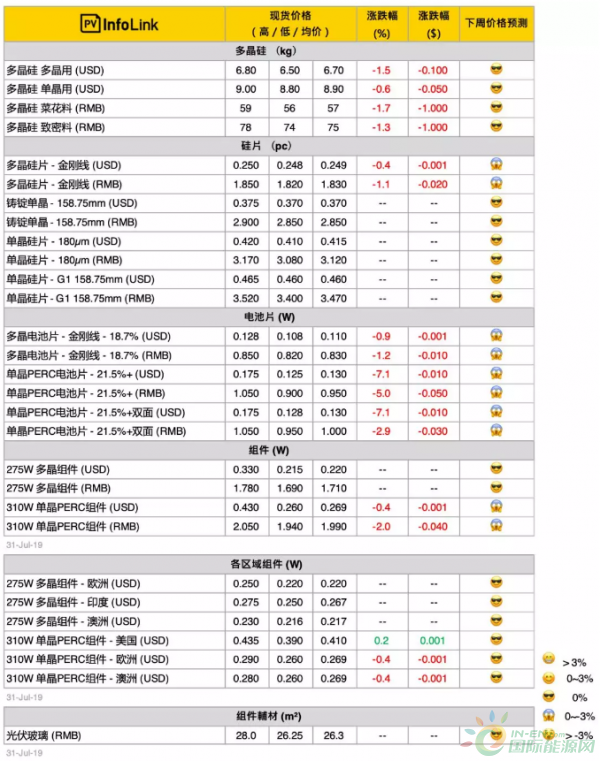

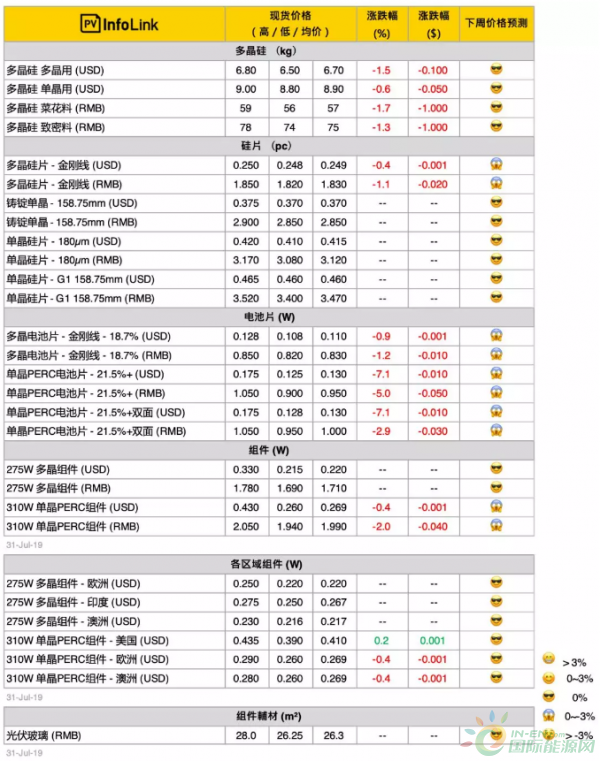

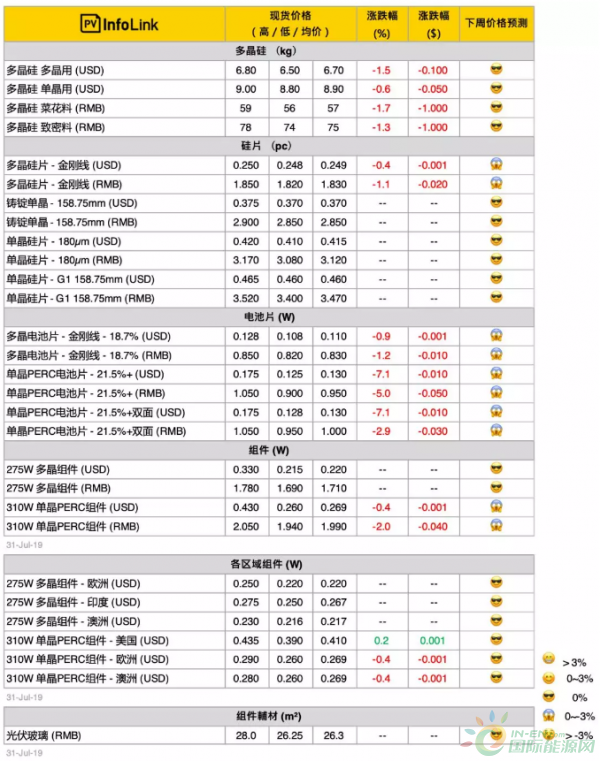

具体价格变化如下表所示。

1、硅料价格

本周硅料不论单多晶价格都有些微下滑,单晶主流价格小幅滑落到每公斤75元,多晶部分也下滑到每公斤57元。主要由于目前市场供给充足,加上下游需求较弱,各环节的降价压力也传导到上游端。

另一方面,部分大厂积极调整产出单晶比例,加上八月预计会有几间万吨级硅料厂会进行部分检修,因此多晶的价格压力在月初签约后也会有所缓解,而单晶由于需求仍在,价格应能持稳。

2、硅片价格

由于受到单晶电池片大幅降价影响,多晶电池片价格也跟着下滑,因此压力传导到上游,国内多晶硅片价格也下滑1%左右至每片1.83元人民币。虽然大厂有部分价格高于此,但市场上整体低价更多,目前二线主流价格已经落在1.82~1.8元。

除了受到下游影响外,多晶硅片厂目前没有明显减产,因此在需求还是持续转弱的情况下,更易受到买方压价。由硅料的价格来看,硅片厂又快面临现金成本保卫战。

市场上的类单晶产品在七、八月相较六月都有微幅增加的趋势,类单晶产品在目前相对具备性价比优势。

3、电池片价格

本周PERC电池片再度出现明显跌价,主流效率价格落在每瓦0.93-0.98元人民币,且0.95元上下的成交价较多。此价格已经跌破旧PERC产线的现金成本水位,预期整体减产幅度将会加大。而由于需求不振,尽管厂商已从七月陆续开始出现减产,库存压力仍难减少,因此市场上也出现每瓦0.90-0.93元人民币的破盘价。

在七月下旬至今的硅片价格及旧产线的成本水平下,多晶电池片的利润反能略高于单晶PERC,使得七月部分单晶PERC电池片产线转回生产多晶。但也使得多晶电池片的供给略增,在需求还未有起色的情况下加重了多晶电池片供过于求的情形,价格无法止跌,市场上常规多晶电池片成交价跌至每瓦0.82-0.85元人民币。

4、组件价格

国内需求还未明显增温,组件厂近期报价较为凌乱,招投标、开标的价格区间大,其中单晶PERC组件近期报价大多落在每瓦1.95 - 2元人民币,且整体价格仍在下滑。

国内组件需求可能需至九月才能够明显的拉动,届时不仅国内需求有望快速回升,也将开始步入海外市场旺季,因此目前仍预期四季度将是今年需求最旺盛的时刻,整体供应链在9-10月也有望出现跌深反弹的情形。