导语

2009年5月,欧盟力排众议出台《可再生能源指令》(RED 2009),强制规定欧盟区至2020年可再生能源消耗量需占总能源消耗比例的20%。各成员国依个自起始点、人口、可再生能源潜力制定相应国家能源计划,加紧可在生部署;2018年11月,欧盟委员会,理事会、议会再经三方谈判,通过可生能源指令修订协议(REDII),将2030年目标擢升至32%,并计划于2023年进步上调。据预估,未来十年欧洲新增

光伏装机将达150GW。

政策背景

自“双反”政策到期以来,中国各

光伏企业跃跃欲试,不断加大欧洲市场计划出货量,以期重回这曾一度占据中国光伏出口70%的市场。然而,比之激烈的商业竞争和不断下跌的组件价格,“纯光伏”能给企业带来的收益空间已走入瓶颈阶段。

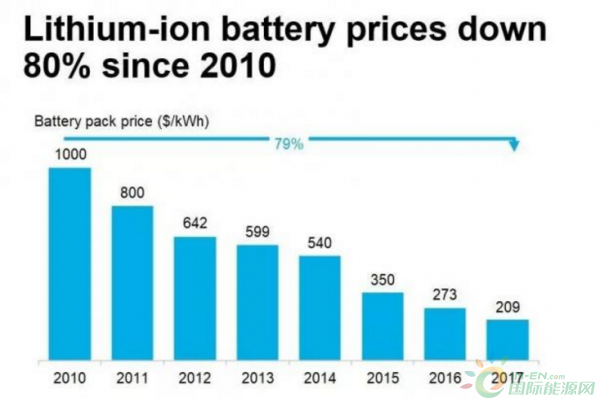

(据BNEF数据曲线,光伏组件自2010年来价格降幅已达80%)

(未来六年内,组件价格将再跌37%)

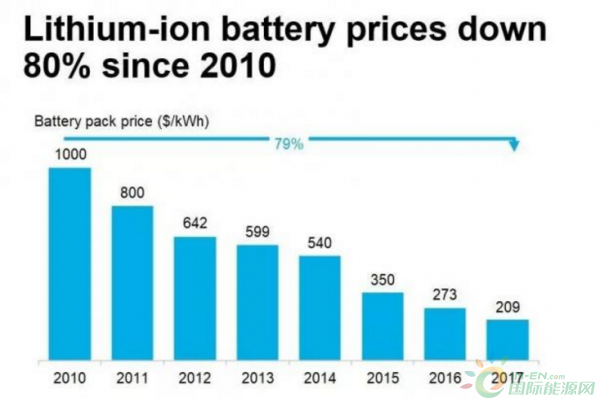

全球储能系统成本,与之相对,在2010-2017年间亦降下80%,并将在未来3年内再低30%-40%,降幅曲线基本与光伏保持一致。然而与“从竞争力至白菜价”的光伏不同,从高位走下的储能目前正是成本与应用案例交汇、商业性亟待爆发的最佳时期。多家权威智库,包括彭博新能源财经、GTM Research,IHS Markit等纷纷预测,2030年全球储能市场价值达千亿美元,装机超百GW;其中光储系统可占比可达总量的30%-40%,蛋糕巨大。

以稳定的市场环境、完善的融资机制、与强健购买力,欧洲国家在全球十大储能装机市场中一举占据五席。想赢得未来的“光储之战”,欧洲无疑是最好的“练兵之地”

。

2010-2017年间全球储能系统成本骤降80%(数据来源:彭博新能源财经)

国别分析

针对2019-2020年的欧洲市场,Leader Associates认为以下六大国家为重点关注:

德国-欧洲领袖

德国作为欧盟中心国及欧洲政治经济发展最稳定的支撑性国家,截至2018年累计光伏装机达44.3GW,90%为屋顶光伏;累计储能装机超700MW,其中323MW为电网级装机;385MW为户用级装机;预期2019年上网储能433MW,年户用储能系统增长量5万套。

由于德国跨境电网与电力交易体制完善,对于使用储能调峰调频的需求并不强烈,更多储能增长还是集中于小型户用,以降低其对电网的冲击。当前政策主要为2013年5月起实施的德国复兴信贷银行(KfW)针对家用太阳能电池及储能系统释出的补贴机制,主要通过现金补贴与低息贷款。起始补贴力度在30%,比重逐年下降,依计划截至18年12月31日,补贴将掉至10%。

意大利-光储复兴

上世纪90年代,意大利对外能源对依存度高达95%左右,年能源项目逆差500亿欧元。主要受制于俄罗斯、法国、奥地利等外部石油天然气供给,自身能源安全问题突出。也因此,在2008-2013间,意大利转型重点发展可再生能源,在光伏、风能补贴上洒下大笔欧元,一度让意大利成为全球光伏装机一位。

由于财政无法负担,在2013-2016年间意大利取消补贴后,意光伏行业逐渐停滞。直至2016年因欧洲寒冬引发的法国天然气供给收紧,使得意大利原本“掩盖”的能源安全问题重现,意光伏才迎来转折再次释出光伏补贴,以期利用日益成熟的新能源技术摆脱外部挟制。截至2018年累计意大利累计光伏装机达20GW,2030年市场目标68GW。

当前市场,政策利好主要集中20kv以下户用光伏系统,补贴力度高达50%,同时适用于配套光伏的储能系统安装。今年9月,意大利经济事务部部长Davide Crippa更在公众演讲时表示将在2020年前再释出9亿欧元新能源补贴,绝大部分给予光伏。正式批文预期年底释出。额外利好包括2017年年6月,意大利能源管理机构GSE公布的太阳能和可再生能源发电集成储能系统的新技术规范;2018年伦巴第大区推出的700万欧元的太阳能储能返利方案,将最高50%的补偿力度覆盖至20kv以上工商业系统。

由于意大利地形覆盖亚平宁半岛、西西里岛、萨丁岛及一些小型岛屿,类似英国,意对于电网端储能的也有部分需求,而不局限于户用工商。目前包括意大利国网Terna,国电Enel都在重点布局储能项目,培养技术团队。因此不少权威媒体亦预测,意大利利储能市场将有望前后端开花,在2021年前后超越德国。

英国-退欧前夜

截至2018年英国累计储能装机量超500MW,已申报给英国政府的储能项目量超6.9GW;这一惊人数字主要源于英国在2016年底推出的“Enhanced Frequency Regulation”政策与随之开展的200MW项目招标。作为与欧洲大陆隔断的大型岛国,英国对于自身电网稳定的诉求与可期的增长体量无疑正对投资开发商的胃口。

储能项目的收益叠加可包括系统服务合同、政府补助(部分)、卖入容量市场价格收益等。但英国由于后续容量市场改革,参数调整后导致开发商卖入容量市场中的收益大幅降级,使得先期的200MW项目几乎无一实现商业性。因此,第二期EFR项目至今仍处于推迟状态。随着2019年6月英国将正式退欧,后续会对电力市场、价格等产生的影响也是目前关注的焦点。

波兰-煤炭转型

波兰是欧洲最大的煤炭生产国和出口国,因此在新能源的发展程度上相对滞后。截至2018年累计光伏装机量300MW(可再生占比6%),离设定的RED 15%目标(1.2GW)还差不小距离。基于长远对大宗商品,如煤、天然气价格上涨的考量,波兰从2016年底开始试图能源转型,目前已有300MW光伏项目在竞标中被授予,另有两场大体量750MW招标将于年底起释出。

波兰的主要风险在于货币。其虽属欧盟但非欧元区国家,因此波兰币兑欧元汇率是否可长期稳定,亦或是可能出现类“土耳其薅羊毛“危机,是投资开发商目前的主要考量。

西班牙-平价上网

西班牙南部为欧洲光资源最好的地区,年照射率在1600-1700kWh/kWp。同时其也是伊比利亚半岛核心,其电力现货(OMIE)与期货市场(OMIP)链接欧洲与北非电力交易,可做西、葡的电力交易与期货保值。截至2018年累计光伏装机量为7.13GW;计划2030年光伏总装机量达成77GW,未来装机潜力巨大。

当前西班牙采用市场化操作,所有类型的电站均为都没有国家补贴(有最低保障,但目前仍远低于批发市场售价),需在现货市场(OMIE)售电或者签署中长期PPA(5-10-15年)。西班牙市场的利好在于是融资环境,自2018年年2季度起,西班牙银行Banco Sabadell修改了贷款额度的计算方式,使得现货(OMIE)市场售电项目银行可最高提供75%-80%的贷款,PPA不再是光伏项目最关键因素。

荷兰-白热竞争

荷兰传统电力主要依靠天然气发电,在新能源开发中,离岸风电也是历来更为政府看重。截至2018年荷兰累计光伏装机量在2GW,预期2020年年累计光伏装机量达6GW(RED 14%);2035年年至20GW。

在离岸风电开发迟缓的背景下,2017年开始政府逐渐调整政策开始大力支持光伏开发,目前实行的体系为可再生能源竞标(SDE+),中标者给予补贴9-10欧分的光伏补贴。在2014年-2016年的九轮投标中,共分配2.3GW光伏容量;2017年2轮分配2.3GW;而2018年2轮分配更是高达4.1GW。尽管该市场竞争者众多,投标出价被极度压低,但荷兰配备相对健全的融资环境,加之随着“双反”取消,更多价格低廉的中国组件进入欧洲,整体项目的落地性与商业性依然被看好。

法国-风险识别

法国是欧盟第二大经济体(英国脱欧后),但同时也是欧盟穆斯林化程度最深的国家;600万穆斯林移民占据法国总人口的10%,其中未成年更是同比占到30%;对于未来法国的政治稳定性持高度警惕态度;法国市场对于语言的排外性,商务的进门槛与沟通成本甚至高于德国。