公司表示,在需求复苏和平均售价提高之前,公司保留了全部储备产能。

2018年三季度

多晶硅收入为1.735亿欧元,比上一季度下降28%,比去年同期下降49%。

三季度税息折旧及摊销前利润大幅下滑至仅为430万欧元。

在所有的业务核心指标上,瓦克公司公布的季度数据都是自2006年上市以来最糟糕的。

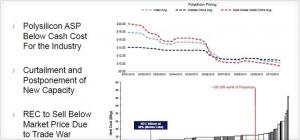

REC Silicon报告称,由于产能过剩,公司的多晶硅售价低于市价。

2018年三季度多晶硅收入为1.735亿欧元,比上一季度下降28%,比去年同期下降49%。

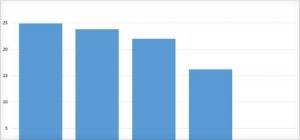

三季度税息折旧及摊销前利润大幅下滑至仅为430万欧元,而上一季度为3910万欧元,2017年三季度为8500万欧元。

税息折旧及摊销前利润率大幅跌落至仅为2.5%,而上一季度为16.2%,去年同期为24.9%。

在所有的业务核心指标上,瓦克公司公布的季度数据都是自2006年上市以来最糟糕的。

由于中国对下游光伏项目的支持发生了重大变化, 2018年三季度多晶硅需求因而受到了遏制。在此推动下,光伏行业正在发生剧变。

多个地区多晶硅扩产的浪潮恶化了这种局面,尤其是在中国。中国致力于推进的战略是2019年实现自给自足,同时完成从主流多晶硅片向高效率单晶硅片的转变,这需要更高纯度的多晶硅。与太阳能级硅相比,这种多晶硅具备了生产成本的竞争性优势。

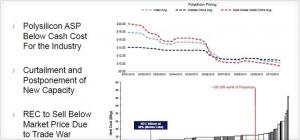

瓦克化学认为,中国 “531新政”是公司多晶硅需求以及平均售价急剧下降的原因。 PV Tech最近指出,由于需求疲软及整个行业多晶硅产能过剩,太阳能级流化床反应器多晶硅生产商REC Silicon被迫在三季度以低于生产现金成本的价格出售产品。

然而,瓦克化学指出,尽管市场状况迅速恶化,但公司在德国的多晶硅生产厂在三季度仍保持满负荷生产。尤其是2019年,公司在中国新工厂的大量新产能会上线,这些新工厂使用了先进工艺以提高纯度、降低生产成本,达到了新的行业水平。

公司表示,在需求复苏和平均售价提高之前,公司保留了全部储备产能。

保持三季度的高利用率会限制生产现金成本的上升,有助于避免损失,而REC Silicon的情况有所不同。REC Silicon仅把该季度的流化床多晶硅使用率调低至仅为25%。

罗斯资本金融分析师Philip Shen在最近的一份投资者报告中指出,预计2019年多晶硅产量将增长约32%,达到52万吨,而全球需求预计仅会增长5-10%,这表明多晶硅行业供过于求的产能或会高达12万吨。