11月6日,金刚光伏发布公告,公司拟终止2023年度向特定对象发行A股股票事项。此前,公司于5月5日公告称拟向不超过35名特定对象发行不超过6480万股A股普通股股票,募集资金不超过20亿元,用于年产4.8GW高效异质结电池及1.2GW组件生产线项目及补充流动资金。

公告指出,金刚光伏自公布本次向特定对象发行股票方案以来,一直与相关各方积极推进相关工作,综合考虑公司实际情况和资本市场及相关政策变化因素,经审慎分析后,公司决定终止本次向特定对象发行A股股票事项。

金刚光伏表示,目前公司日常生产经营情况正常,终止本次发行不会对公司生产经营情况与可持续发展造成影响,不存在损害公司及全体股东、特别是中小股东利益的情形。

从玻璃到光伏

金刚光伏成立于1994年,原名金刚玻璃。创始人庄大建,曾担任2008年汕头市奥运火炬手。

庄大建漫画形象

当时,金刚玻璃作为国内玻璃深加工行业的龙头企业,主要从事特种玻璃产品的研发、生产和销售,主要用在安防、防火防爆等场合,主要客户群体是房地产客户,然而金刚玻璃却没有搭上房地产大发展的快车,业绩反而持续下滑。

2011年其净利润为4447万元,2012年降至2729万元,2013年降至1168万元。

2015年,金刚玻璃通过财务不记账、虚假记账,伪造定期存款合同,配合营业收入造假虚构销售回款等方式,分别于2015年、2016年虚增货币资金45088.1万元、32497.22万元。

之后两年,金刚玻璃又出现未按规定披露关联方非经营性占用资金的关联交易情况。同时导致其2016、2017、2018年年报出现重大遗漏。

连续巨额亏损后,金刚玻璃又被爆出财务造假。

2020年4月,因财务造假,广东证监局对时任金刚玻璃董事长庄大建给予警告,并处以30万元罚款,同时采取10年证券市场禁入的措施。

2021年3月,金刚玻璃创始人庄大建的侄子兼金刚玻璃董事庄毓新因涉嫌违规披露、不披露重要信息罪被汕头市公安部门刑事拘留。

到这里,金刚玻璃似乎即将走向陨落,一代玻璃大王最终“劣迹缠身”。然而就是在这种背景下,张栋梁和广东欧昊集团出手了,据公开信息,广东欧昊集团于2021年4月成为金刚玻璃的控股股东,张栋梁成为实际控制人。

广东欧昊集团成立于2015年,主营家居、家装,与碧桂园是广东省内的兄弟公司。张栋梁直接持有广东欧昊集团63%股份。

同时,金刚光伏现任董事长李雪峰,2007年入职碧桂园控股集团,任职十年后,加入广东欧昊集团有限公司,任职欧昊集团智造板块负责人,2020年5月起任金刚玻璃的董事长。

2021年6月,金刚玻璃宣布跨界光伏行业,投建1.2GW大尺寸半片超高效异质结太阳能电池及组件项目。

2022年9月,金刚玻璃正式更名为金刚光伏。

异质结之路,负债累累

受益于“双碳”推进,2021-2022年的光伏板块红的发紫,再加之异质结技术路线以超前性被行业看好,金刚光伏受到资金热捧,股价开始一路上涨。到2022年7月22日,金刚光伏股价涨至67.27元的历史高位。

在2022年半年报中,金刚玻璃表示随着1.2GW光伏项目的逐步投产,光伏业务领域实现了太阳能电池及组件业务收入1.47亿元,占当期营业收入的比例为77.08%,玻璃深加工业务领域实现了收入0.44亿元,占当期营业收入的比例为22.92%。

同时,金刚玻璃继续宣布与控股股东共同投资建设4.8GW高效异质结光伏及组件项目,公司主营业务完全向光伏偏移,原有玻璃深加工业务不断收入,上半年该板块营收同比减少76.21%。

至此,金刚光伏似乎已经成功转型光伏公司,未来即将一帆风顺....

等等,事实果真如此吗?

阳光下的肥皂泡只是看起来绚烂,其实一戳就破。

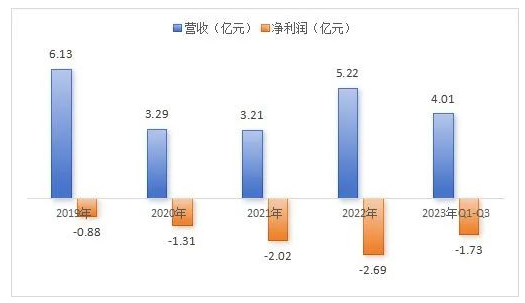

早在转型之前,金刚光伏就已深陷经营困境。2021年亏损高达2.02亿元。为了维持光伏业务,资不抵债的金刚光伏,全靠借款谋生。2021年7月,金刚光伏向大股东欧昊集团借款总额不超过人民币3亿元,借款期限不超过2年,借款利率不超过5.39%。

转型光伏,是公司追热点的一次投机,实际上它并没有做光伏的基础和实力。

今年4月,金刚光伏与欧昊集团合资设立的金刚羿德4.8GW高效异质结电池片及组件生产项目顺利实现首线全线贯通,首批210半片双面微晶异质结电池片已于酒泉生产基地成功下线。

这也标志着光伏行业第一个GW级210半片双面微晶异质结电池生产基地正式进入量产阶段。

但实际数据显示,金刚光伏产能利用率只有两成。2022年,金刚光伏电池生产线实际产能为1000MW/年,产量为208.16MW,约占实际产能的20.82%,计划产能1.2GW/年;组件产线实际产能为500MW/年,产量为109.93MW,约占实际产能的 21.99%。

并且,不管是新建生产线还是购买设备,都需要大量的现金支撑,异质结技术的成本投入又较高,在技术路线未成熟的情况下就选择盲目扩产,对于负债累累、资不抵债的金刚光伏来说,根本是雪上加霜。

如此低的产能利用率,也让金刚光伏受到了深交所的关注。深交所要求金刚光伏说明公司电池产线实际产能与计划产能存在差异的原因及电池产线、组件产线产能与产量差异较大的原因,并结合多方因素论证公司是否存在产能过剩风险。

2023中报显示,公司太阳能电池及组件板块实现营收2.89亿元,在营收中占比为91.51%,同比增幅97.04%。但是,公司光伏板块并不赚钱,看似处于一个边生产边赔钱的状态,光伏板块营业成本达到3.01亿元,超过了营收,毛利率为-4.13%,较上年同期-5.50%。

截至2023年6月30日,毛利率为-1.13%,负债率则来到了101.28%,已处于资不抵债的水平。

如今,金刚光伏已经连续5年处于亏损之中,且亏损还仍在扩大之中。据其三季报,2023年前三季度营收实现4.01亿元,同比增长36.48%;但前三季度净利润亏损1.73亿元,亏损同比扩大16.29%。

苦苦支撑的金刚光伏,在今年5月发布公告称,将定增补血,拟募资20亿元用于异质结电池等项目。

何去何从

回到开头,尽管金刚光伏在公告中表示,此次终止定增不会影响公司的经营与发展。但仍有不少业内认为,失去此次定增的资金后,金刚光伏因大规模扩张异质结产业所产生的资金缺口或进一步扩大,恐面临退市风险。

相较于TOPCon,异质结电池生产流程简单,因而成为众多跨界者首选,实际上异质结各个环节的制造难度较大,对清洁度、精细度、均匀性和连续性的要求非常严格,成本要求较高,入局并不容易。

押注HJT尚未给金刚光伏带来实质的业绩,高昂的资产负债率已显示出其巨大的债务压力。当下,HJT技术并不成熟,头部企业大举扩产,IBC和TOPCon技术崛起,层层重压之下,不知金刚光伏能否熬过这个寒冬。