光伏产业仍在成长,但投资的旋律早已按下了暂停键。

并非只有TCL中环感受到了市场的寒意,算上去年,光伏各环节的龙头们,市值基本都被削去了一半。

中环的问题,是所有光伏企业共同的问题。

如果缺乏对光伏行业的深入了解,容易被亮眼的装机数据和整体改善的财务表现所困惑,公司股价为啥总是反映不到这一层。

因为,这并未造成预期的偏离,说明现象不能当成原因。

根据国家能源局数据,2023年1-8月,全国光伏发电累积装机113.16GW,(yoy+154%);八月新增光伏装机16.00GW(yoy+137%)。

市场需求表现得那么强劲,光伏新增装机预期值被不断抬高。

于是CPIA将2023年全球光伏新增装机预测从 280-330GW 上调至305-350GW,国内新增装机预测由 95-120GW上调至120-140GW,按照四季度装机旺季的惯例,达成预测数值一点难度没有。

另一方面,受装机数据的提振,龙头业绩普遍大幅改善。

作为本文主角的TCL中环,上半年营收348.98亿元,同增10.09%;归母净利润45.36亿元,同增55.50%。

另一家硅片龙头——隆基绿能,上半年营收增长28.4%,归母净利润增长41.6%。

组件其他大厂利润都实现了大幅改善。如晶科能源,净利润同比翻了3倍;晶澳科技同比增长182.85%;天合光能同比+222.60%。

数据是挑不出毛病的,唯一的问题的是它并不能及时的反映预期,因此还是滞后的。

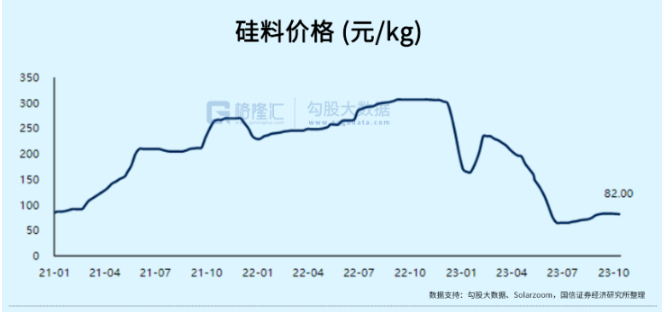

量的增长主要是去年地面电站装机的低基数造成的,而导致去年装机疲软的始作俑者——去年的硅料价格,随着供给过剩的降临,今年正式步入了下行通道。

跌价才是主旋律,对于企业未来业绩,弊处大于了好处。

年初至今,硅料—硅片—电池片—组件下跌幅度分别达到了59%、42.9%、38.1%、36.8%。

好处是,价格下跌带动了装机积极性,还将利润向下游这么一层一层转移。但终端需求决定了整条产业的收入空间,组件往上很难既接得住量,又管得住价,谁能守住成本优势还能拿下更多的订单,就能截留更多的利润,可这并不容易。

各个环节有各自的竞争,上至颗粒硅,下至N型硅片,P型与N型电池片之争在今年已经决出了胜负。跌价更直接的原因,其实是产能的无序竞争弥漫在各个环节。

TOPCon电池刚导入市场时相比Perc有一定的技术溢价,今年一上来市场接受情况很好,主打TOPCon的钧达股份前三个季度利润增长超过了3倍,就这类电池的出货排名全行业第一。

然而就算市场需求强烈,依然没有免于跌价。

下游扩产速度普遍较快,组件只要6个月,电池片只要9个月,在有一定溢价时,TOPCon电池是扩产较好的选择,红利就这么被产能的大量释放耗尽了。

特别是近期TOPCon产能陆续投产爬坡,低效与测试片在市场上充斥泛滥,成交价格持续探低,连带引导主流档位电池价格受影响下跌。

产业链价格的博弈一环牵着一环,下游产量一旦开始阶段性过剩,会将这种压力传导给上游。

在8月酝酿过一轮涨价之后,硅片价格开始拐头向下。

假期硅片企业正常生产,但下游采购积极性有限,硅片垒库趋势明显,中小硅片企业都在降价促进出货。

特别是国庆节前,隆基绿能和中环两家硅片巨头已下调硅片报价,而且同一天宣布降价,跌幅高达8%。节前两龙头集体甩卖硅片库存,不外乎下游电池片新增产能让上游实实在在感受到了压力。

电池片厂家维持高开工、假期正常生产,叠加TOPCon新增产能爬产,10月电池片产出预计继续环比增长。

今年下跌最顺滑的莫过于组件。对比年初一块八毛钱的单瓦均价,受供应过剩影响,随着欧洲进口增速放缓,并且需求端没有了爆炸式增量,在今年5月后价格加速下跌。

根据欧洲能源咨询机构Rystad最新数据,2023欧盟光伏组件库存可能超过100GW,如果说8月网传的40GW已经让市场震惊,那现实情况可能更恶劣,目前库存可以已经达到80GW。也就是说,今年组件出口欧洲已经不太可能大幅增长。

如今组件价格处在一个探底的过程,四季度装机旺季是否能够扭转产业链价格跌跌不休的局面呢?

难说。

庞大的组件供给即使靠国内四季度抢装消化,依然是个挑战,多数海外市场在下半年都释放出需求逐渐转弱的信号。

海关数据显示,8月份中国共出口17.3 GW的光伏组件,相较2022年8月同比增加20.6%;2023年1-8月累积出口达137.9 GW,相较去年同期提升26.8%。

从欧洲各国的装机规模来看,装机速度决定了今年库存的高水位会否影响明年需求。库存暴增对我们影响相当大,光荷兰、巴西、西班牙,合计就占了总出口比例约40%,寒冬来临前将是今年欧洲市场最后的修复机会。

回过头来,年初对组件价格的下降幅度绝对是低估的。

组件赛道随着通威、中环等入局变得更加拥挤,组件一体化龙头为了完成全球出货指标,三四季度都背负着较大的出货压力,库存管理能做到什么程度,都会反映在组件价格上。

市场持续分化,组件订单加速向头部集中,二三线开工率并不高,组件成交低价区段可以达到1.1-1.15元/W,本周甚至可以听闻四季度部分价格趋近1元大关。

一体化组件企业通过产业链整合,成本管控能力更强,弱化了上游价格波动对组件成本的影响,单瓦盈利也要比只做单个环节更具优势。

一方面,产业内许多组件企业都在夯实一体化实力,才会有上半年这种程度的业绩反弹;另一方面,上游许多龙头企业也在打着一体化的主意,比如通威、中环,用时下流行的词语,叫做“逆周期调节”。

做一体化也有资金壁垒,对于二三线企业来说,这就是场大逃亡,产能和技术迭代都在加速淘汰落后的企业,只能玩了命地跑,也就不难理解这帮企业为什么都想定增扩产,不做根本活不下去。

这也造成了一个恶性循环,无序竞争先撑大了企业的资产负债表,再引起产业链价格的崩塌,最后吞噬了企业的利润。

这也是为什么光伏定增扩产的消息如今会被市场解读得非常负面,只要定增,啥也不管,先给个跌停尝尝。

因此,装机需求和财报看上去光鲜亮丽,只是因为价格崩塌的后果还没有在财报里全面展示出来。实际上,从中环二季度业绩的失速也看出跌价的影响。

要知道,二季度中环硅片出货同比增长了43%,环比增17%。出货量是一点不弱,但跟单季度营收的负增长有很大的冲突,症结就在价上。

此外,二季度公司期末存货还增长约80%,硅片老大的库存尚且有这么大比例的堆砌,已经能够揭示下半年硅片价格的压力了。

回过头看,光伏龙头们没能在股票市场重振雄风,除了系统性因素,还跟产业链价格深度调整的边际变化,进而形成的悲观预期有关。

只关注量的维度,根本无法理解行业实际发生的变化,年初至3月硅片的涨幅也最终被证明是不可持续的,或许只有等到来年价格企稳,库存压力减轻的时候,才能有一些积极的变化。

但真正的拐点,或依然要以结束一场生存战争才能开启。