10月11日,硅业分会发布的硅料价格,打破了市场上的短暂平静。

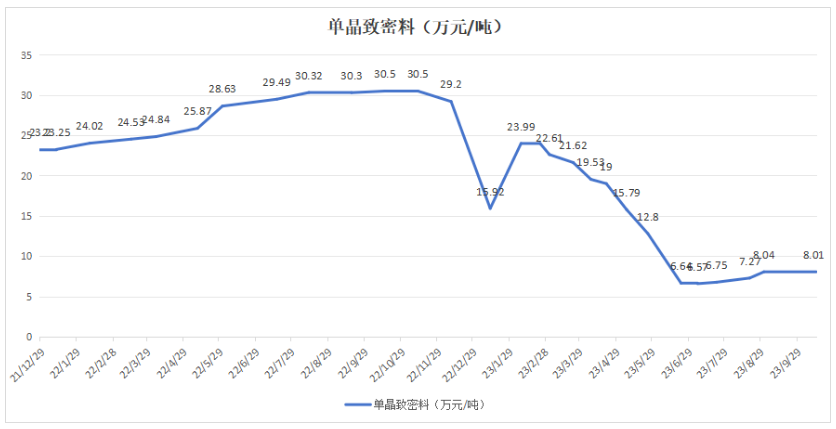

今年上半年,硅料价格一直在下跌。步入七月,硅料价格才终于出现回弹,经过两月的挣扎,重回8万元/吨。然而硅料企业依然忧心忡忡,因为每个人都知道,这一局面不会长久。一年前开始的硅料扩产热潮即将结果,一场空前的过剩大浪正在路上。

产能起伏

作为光伏产业链的最上游,硅料环节有长达1-2年的产能建设周期,与下游环节有显著差异。在“双碳”目标提出后,下游市场崛起,组件等光伏下游环节凭借3-4个月的扩产周期产能攀升迅猛。此时的光伏产业链就好像头重脚轻的行路人,难以快步前行。硅料环节趁机掌握议价权,面对不断加高的硅料价格,下游企业能做的只有忍耐。

用当年工信部的数据来看。2021年,我国多晶硅产量达50.5万吨,同比增长27.5%,硅片产量约为227GW,同比增长40.6%。电池片产量为198GW,同比增长46.9%,增幅最大。组件产量为182GW,同比增长46.1%。

按照当时某拉晶厂的报告,1万吨供应大约3.5GW下游组件,硅料产量远远达不到下游生产需求,最终会留下30万吨市场空缺。

下游争抢硅料的势头越来越猛,以至于出现了“拥硅为王”的局面。强势的议价能力,让硅料企业毛利率暴涨,其中大全能源在2021年毛利率达到了65.65%。硅料投资热情一度高涨,企业开始了扩产硅料的热潮。

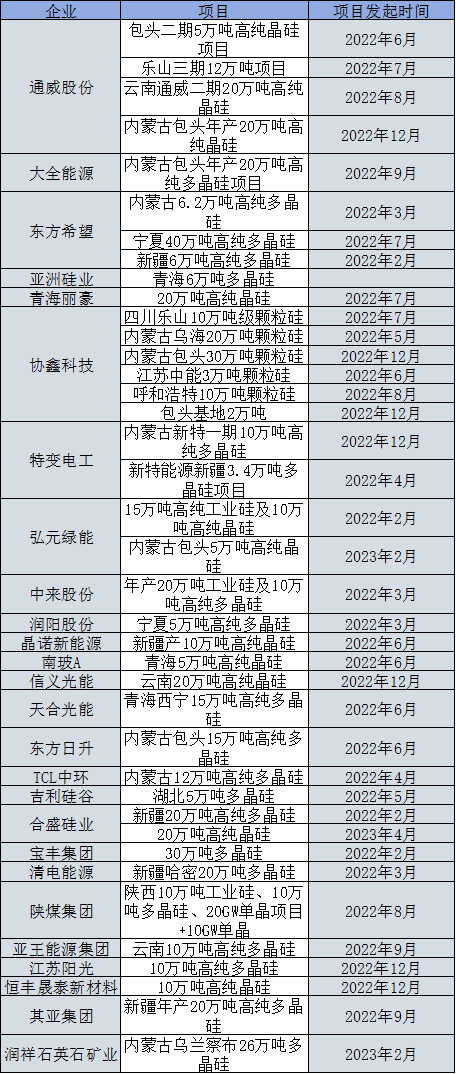

例如,通威和大全都在2021年签下了年产超过20万吨的多晶硅项目。总体来说,2021年的扩产仍然以主营业务为硅料的企业为主。

2022年,硅料价格继续呈现上涨姿态,连年的巨额利润再也挡不住投资者和企业的脚步。这一年硅料扩产情况几乎可以称得上壮观。

除了通威、大全等一线硅料企业通过继续扩产维系产能优势,更多的二线企业或跨界企业加入进来。其中宝丰集团高调入局,一举提出了年产30万吨的高纯多晶硅扩产计划。

另外,通威则举出了百万吨的大旗。通威在2022年4月《关于高纯晶硅和太阳能电池业务发展规划实施进展及后续规划的公告》中提及,2023年末公司硅料产能规模将达35万吨,并规划2024-2026年高纯多晶硅累计规模达80-100万吨,力争实现行业30%-40%的市场占有率目标。这一数字十分庞大,大到2022年全球硅料总供应量也不过90万吨。

伴随着新产能的不断投入,硅料环节刚摆脱产能不足的问题,就进入了产能过剩的泥淖。

日前,集邦咨询旗下新能源研究中心预测,2023年底多晶硅总产能将达到214万吨,同比增长82.9%;2023年硅料全年产出约134万吨,同比增幅高达56.29%,可支撑超过500GW的组件产出,较2023年330-350GW的装机预测明显过剩。

过剩的结果是,库存在堆积,价格在哭泣。

今年以来的硅料价格可以用暴跌来形容,最低价一度逼近6元/千克。尽管在7月后,硅料价格迎来短暂上涨,但谁都知道,这轮降价还没有到底。而且,如果把时间跨度拉长,现在的硅料价格(致密料83-91元/千克)堪称膝斩。

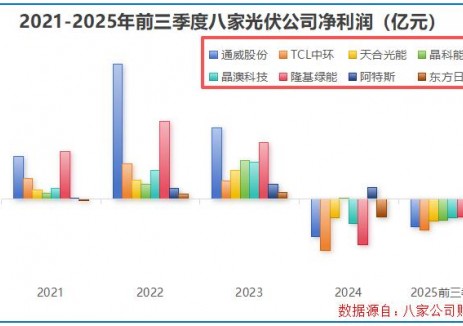

议价权的丧失,导致整个硅料环节企业的净利下跌。在今年上半年,大全能源净利润只有44.26亿元,同期下降53.53%。

延迟投产

直逼60元/千克的硅料单价,以及老牌硅料企业净利巨跌,吓退了部分即将投产的硅料玩家——东立、宝丰等部分企业纷纷选择了延迟投产。

硅业分会在6月21日提出:“按当前复投料价格计算,已经跌破企业平均生产成本,检修停产的情况仍在延续;国内硅料在产企业维持在15家,其中三家企业受市场价格因素影响停产检修,复产时间有待确定。”

在今年的8月初,合盛硅业20万吨的新产能引起了广泛关注,硅料价格来之不易的平稳似乎又要被打破。但实际上,今年即将落地的产能远不止如此,包括通威、大全能老牌硅料企业在内至少40万吨产能已经准备投产。

因此,即便是选择了延迟投产,也无法避免过剩的总体趋势。

绝对过剩下的不绝对

正如光伏全链一贯的竞争逻辑,硅料的竞争也在围绕降本增效进行。

日前,硅片双巨头隆基和中环双双调低了硅片价格,该信号意味着硅片库存堆积,对硅料需求可能降低。而据inforlink consult分析,目前硅料供应端库存并不明显,但随着第四季度新产能的逐步投放和拉晶环节的需求降低,硅料价格下行趋势渐显。

在价格走向几乎已成定局的前提下,降本成为了企业的重点关注方向。

根据公开信息显示,今年依然有企业在硅料环节抛出了扩产计划。其中,合盛硅业,在今年4月又启动了20万吨多晶硅项目。事实上,老牌硅料企业争相扩产更像一场对更低成本的角逐竞赛。

从技术层面来看,硅料产能方面有许多落后产能。根据业内人士透露,部分老牌硅料企业的落后产能生产成本高达10万元。企业扩产可以起到淘汰落后产能的作用。目前,一线企业新建产能的生产成本正在不断降低。例如,大全能源的硅料单吨生产升本降到了5万元一下,而新特能源则在6万元以下。通威曾做过披露,宣称新产能成本降低到了3.5万元/吨。

另外,在即将落地的产能中有不少新进玩家,例如吉利硅谷、清电能源等,拥有合计超过70万吨每年的产能。新玩家无论是在生产成本、产品质量还是客户口碑方面都不占据优势,尤其目前产能过剩问题严重,新玩家可能要面临来不及赚钱,先亏损的局面。

根据券商分析,按照根据工业硅价格2万元/吨价格测算,预计新进入者现金成本在5-6万元/吨,完全成本在7-8万元/吨。当硅料价格继续下降至新进入者产能完全成本7-8万元/吨时,新进入者失去扩产动力,或为本轮多晶硅降价周期理论底部价格。

落差之下,即便是行业出现了整体性过剩,也依然有赚多赚少,甚至亏损的分别。

切换行业

切换行业

正在加载...

正在加载...