光伏的早期投资是个很有意思的话题,抛砖引玉谈谈我们的一些思考:

和锂电类似,光伏并不是个新事物,整个行业已经卷了十多年,集中度非常高,因此巨头之间为了保住各自的市场份额、争夺定价权,就注定不会安于只做产业链的一环,而必须要去切别人的蛋糕。

所以这几年,光伏一体化的趋势非常明显,比如隆基通威原来都是做硅片起家,后来开始做电池片,再后来又进军组件市场。

巨头选择上下游通吃,除了为保证自身供应链安全,本质还是为了降本增效、提升竞争力,所以在上一篇《黑马”钙钛矿:聊聊光伏的迭代与机遇》中我们也曾提到:光伏最终还是成本-效率之争。

无论是之前单晶硅替代多晶硅,还是现在的N型替代P型,一旦有人在成本-效率竞争中胜出,很快就会变成赢者通吃的局面,基本不存在几种路线并存的中间态,这点和储能的“百花齐放”非常不一样。

所以光伏上游的早期投资,比起每样路线都稍微投一点,首选可能还是要赌一些技术迭代的大机会,比如异质结、钙钛矿等等;这些赛道里巨头和创业公司基本在同一个起跑线竞争,如果技术团队足够优秀,是有可能赌到下一个隆基或者天合的,当然也是风险和机遇并存,需要经过深入的行业研究和竞调,谨慎做出决策。

此外从短期来看,光伏上游也还是有一些巨头干不了的细分机会,比如制造设备和自动化,这类项目会比较偏人民币逻辑,回报倍数可能不高,但确定性强,上市周期短,用来对冲技术迭代的高风险也是不错的选择。

同理,下游的技术迭代也有一些大机会,比如分布式光伏;其实整个光伏行业发展到今天,全国范围内整块且优质的光伏用地已经消耗得差不多了,后续新的增量主力一定是来自于分布式。

如果未来每座建筑的屋顶、车棚雨棚、建筑幕墙上都铺上光伏板,那么哪些垂类的会有比较确定的机会?我们认为MLPE一定是有一张门票的。

因此,最近我们联合小饭桌做了一场关于MLPE的直播活动,请到了险峰被投企业「和光同耀」的两位创始人:李宁达和邓晓帆,大家一起聊了聊分布式光伏,聊了聊MLPE的现状与未来。

以下为直播活动的部分内容分享:

分布式:光伏下一站

邓晓帆:首先分享下全球光伏的发展情况,相信关注这个行业的朋友都会有感触,最近几年,特别是今年,光伏的装机量增长非常迅猛。

按中国光伏行业协会的预测,2023年全球光伏新增装机会达到350GW,也就是比去年增长了50%;到2024年光伏装机量会超过水电,2026年超过天然气,2027年超过煤炭,成为全球第一大能源。

按我们自己的测算,从23年到26年这三年,光伏的年复合增速至少也在25%左右;这其中,分布式光伏的装机占比是45%-50%,也就是占一半。所以毋庸置疑,分布式已经成为光伏下一站发展的主要方向。

具体到我国,分布式的趋势会更明显一些:

2022年,中国光伏装机量是87GW,其中分布式为51GW,占比58.5%;到上个月,协会的最新数据也已出炉:2023年上半年,中国新增光伏装机是78GW——也就是说,仅仅最近这半年的新增装机,就已经和去年全年基本持平了。

这里面,分布式光伏新增达到了40.9GW,占比为51%,同比增长也超过了100%。

既然分布式光伏是大势所趋,那么场景的迭代一定会带来行业变化。

相比于传统的集中式光伏,分布式光伏的特点是应用场景多样化,比如可以把光伏板装在建筑的屋顶、车棚雨棚、建筑幕墙上,这样的好处是可以就近发电、就近并网,省去了长距离输电的损耗,由此也带来很多新的应用,比如农光互补、水面光伏等等。

但也正因为场景过于复杂,由此也带来很多痛点:

首先是安全性,分布式光伏是依托于建筑而建,无论是建筑本身出现了火情,还是光伏板出现了火情,只要外面还有光照,整个光伏系统都会持续产生高压电,威胁到消防员的人身安全,降低救火的效率。

第二是经济性,因为场景复杂,分布式光伏在实际运行中,可能会出现阴影遮挡、衰减不一致、组件朝向不一致的情况,导致所谓的「失配问题」——出问题的可能只有一块组件,但是它会拉低整个系统的发电效率,影响电站的投资回报。

第三,单个分布式电站的体量一般都比较小,分布又分散,所以如何提高运维效率,减少运维成本,降低运维难度,也是非常迫切的问题,未来随着装机量的快速提升,只靠堆人工肯定是不行的。

以上这些,都是行业里正在面临的一些问题,大家也在想办法解决。从全球来看,各国政府已经在越来越关注分布式电站的安全问题,比如北美和欧洲已经都出台了相关的法规,要求在出现险情的时候,能够对光伏组建进行快速切断。

2021年11月,我国能源局也发布《关于加强分布式光伏发电安全工作的通知(征求意见稿)》,对于关断保护提出了要求,各地方政府也以市级为单位,陆续出台要求光伏设备具备组件级快速关断能力的文件,未来随着大量央国企进入分布式市场,光伏行业对安全性也会越发重视。

在这种趋势下,我们认为组件级电力电子(MLPE),很可能会成为未来分布式光伏的标配。

各国MLPE相关政策及市场情况:

01- 美国:

美国:根据NEC2017政策要求,所有户用装机都要配置组件级关断设备,以保证事故后直流端电压能降至80V以下,避免火灾时的施救风险。

政策影响下,SolarEdge和Enphase在分布式市场的市占率快速提升,两家合计份额从2014年的44%提高至2019年的80%,截止2020年,MLPE产品(包含微逆和优化器)已占据美国94%的户用市场份额。

02- 澳大利亚:

2020年澳大利亚出台了新的市场准入标准,对直流隔离器的提出了更高要求,加强了关断功能。

03- 欧洲:

欧盟层面没有强制立法,但一些国家是通过消防法规或建筑标准,变相提出了安全需求。此外,欧洲客户对光伏装机的价格相对不敏感,但对安全性非常在意,且不少地区的用户存在树木遮挡等问题,因此,MLPE在欧洲市场非常受欢迎;截止2020年,SolarEdge欧洲收入和出货量均已超过美国,占比达40%以上,其中营收达6.3亿美元,出货量达2.7GW。

04- 中国:

2021年11月,中国国家能源局发布《关于加强分布式光伏发电安全工作的通知(征求意见稿)》,其中重点条款包括要求系统应具备电弧故障断路及反孤岛功能、组件应具备安全关断保护功能,保证逆变器关机,交流断电后,系统子阵外直流电压低于安全电压随着整县推进政策的实施。

2022年11月17日,浙江省海宁市发改局印发《海宁市分布式光伏发电项目建设管理办法》(征求意见稿),文件提出光伏项目必须具备组件级快速关断及管理能力,确保人员及财产安全。光伏项目要具备实时监测功能,发电量等有关信息要具备接入移动设备APP的能力,并能通过综合云管理平台进行呈现,做到可视、可监、可管。

2022年10月27日,东莞市发展和改革局办公室发布了《东莞市发展和改革局分布式光伏发电项目建设管理办法》文件,对全市范围内的分布式光伏发“项目建设管理”章节中的第16条明确要求:光伏项目必须具备组件级快速关断及管理能力, 确保人员及财产安全。电项目的备案、建设、运维管理等方面提出了要求。

2022年12月22日,深圳市发展和改革委员会发布了《深圳市分布式光伏发电项目管理操作办法》对分布式光伏建设、验收、运维等工作开展提出了要求。“办法”规定:光伏组件应具有安全关断保护功能,保证逆变器关机,交流断电后,系统子阵内直流电压低于安全电压(120V)。

2023年4月1日,北京市市场监督管理局发布《分布式光伏发电系统电气安全技术规范》明确了屋顶光伏系统需具备组件级快速关断功能。

逆变器的三次迭代

邓晓帆:今天很多观众可能不是搞光伏的,我简单介绍一下什么是MLPE;这里我用最简化的模型来解释,可能不太准确,主要是便于大家理解:

整个光伏产业链非常长,从晶硅到硅棒到硅片再到电池片,前面这些环节普通人基本不会接触,一般我们能看到的成品都是下图中的样子:

(图:光伏组件、光伏组串和光伏电厂)

这种已经封装好的单块电池板,叫做「光伏组件」;好几块组件组合在一起,叫做「光伏组串」;很多个光伏组串组合在一起,就构成了一座光伏电厂。

光伏发出来的电是直流电,但电网使用的却是交流电,所以光伏要想并入电网,必须要用到一个装置叫「逆变器」——它能够把直流电变成交流电,是光伏行业的核心部件之一。

早年间,第一代的逆变器产品叫做「集中式逆变器」,也就是整个光伏电站共用一台逆变器,它的好处是结构简单、价格便宜,但是缺点是刚才提到的失配问题:

这个有点像木桶效应:只要其中一块光伏板故障,或者被遮挡了,就会导致连在一起的所有光伏板发电效率下降,假设你是一个现场的工作人员,你只能看到功率下降了,但是看不到问题出在哪。

一座100兆瓦的光伏电站,占地大约2000亩,铺满电池板后,看上去就是一片蓝色的海洋,凭人力在这么大面积里找出一块故障组件,基本等同于大海捞针;此外,在排查故障时,一般还需要停机维护,这期间没办法发电,也会直接影响电站的收益。

所以后来,第二代「组串式逆变器」开始崛起,它的原理是在每个光伏组串下面都装上一个逆变器,这样局部的故障就不会影响整体,同时还可以在逆变器里集成更多功能,比如组串级的功率追踪和监控等等,初步实现了对光伏设备的智慧管理。

但刚才也提到,光伏的最小单元不是组串,而是组件,要想实现真正的智慧能源管理,仅仅做到组串级别的是不够的;因为对于运维人员来说,一个组串内部依然相当于黑盒,比如当电量突然降低了20%以后,他依然不知道哪里有问题,还是要靠人工排查,只是排查范围缩小了。

这种情况在大型地面电站尚且不算难处理,但是随着分布式光伏的发展,要应对各种场景复杂、小而散的场景会变得愈加困难。

此外,因为做不到组件级的监测,也就无从优化和改进,比如一块电池片,每天几点时发电效率最高?如果把某块面板向东偏2度,单日发电量会降低还是提高?

发电成本是光伏的命脉,未来行业要想进一步提升运维效率,这些数据需求都是绕不开的坎儿,需要对每个组件状态进行长期追踪。

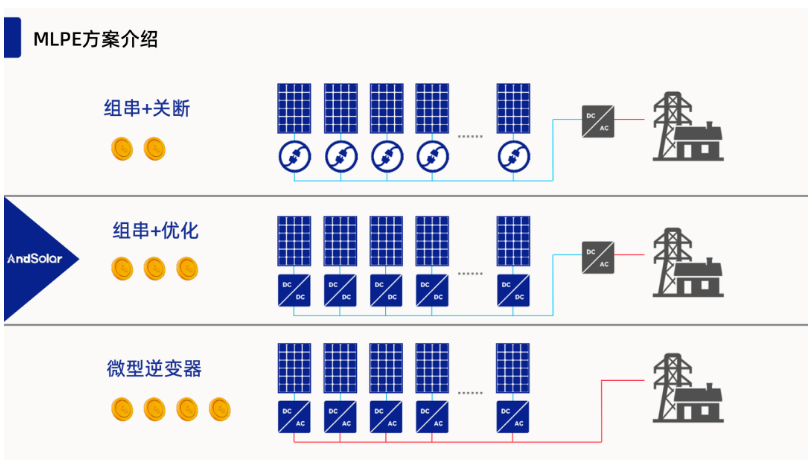

于是,当逆变器发展到第三代「组件级电力电子(MLPE)」,由此发展出现了三种不同的技术路径,分别是:组串+关断、组串+优化、微型逆变器。

为什么会有三种不同的路线?本质来看,还是个「成本-效率」的选择问题。

我们知道,功能越多,设备越复杂,成本越高,故障率也越高;从集中式逆变器、组串式逆变器,再到MLPE,相当于系统的复杂度一直在增加,运维成本也就跟着上去了,这也是为什么早期大家宁可牺牲效率,也要选择集中式逆变器的原因。

而所谓第三代光伏逆变器,本质来看就是把四个功能模块(关断、监控、优化、逆变),在组件和系统间做排列组合。

比如最基础的「组串+关断器」方案,相当于牺牲掉了监控和优化,只能保留关断功能——只要保证在火灾时能切断电源就即可,这也三种路线中成本最低的一种。

再比如,前几年非常火的微逆,就是把4个功能都集成在单个组件里,这样的好处是可以做到精准的控制和监测,但代价就是成本会特别高,同时故障率也很高。

而第三种路线,以SolarEdge为代表的「组串+优化器」,是将优化功能从逆变器中独立出来,代替接线盒与组件的输出端相连,逆变器仅保留最简单的DC-AC转换功能。

这样的好处是设备的结构更可靠、故障率更低,同时避免了微逆效率高损耗的问题,未来随着量产和硬件成本下降,价格上也还会有继续下降的空间。

目前,上述三种路线各自都在迭代发展之中,还很难说哪种方案100%会最终胜出,但从大逻辑上看,终极解决方案一定是在保证安全和效率的情况下,兼顾做到成本最低。

相比之下,我们的团队更好看「组串+优化器」这条路线,并在此基础上不断进行优化改进,目前我们研发的智能关断器可以实现部分优化器的功能,但是价格便宜要一半,和普通关断器价格持平,在欧美等发达国家地区非常受欢迎。

我们给公司命名为「和光同耀」,英文名叫AndSolar,就是希望以组件级的电力电子作为切入点,打造一个安全、高效和智能化的分布式能源的整体解决方案。

MLPE增长的驱动力是什么?

险峰:很多机构都预测,未来MLPE会达到一个千亿的市场级别,那么当前的这个市场是怎样的?另外,除了安全以外,MLPE增长的主要驱动力是什么?

李宁达:当前的MLPE市场非常好。

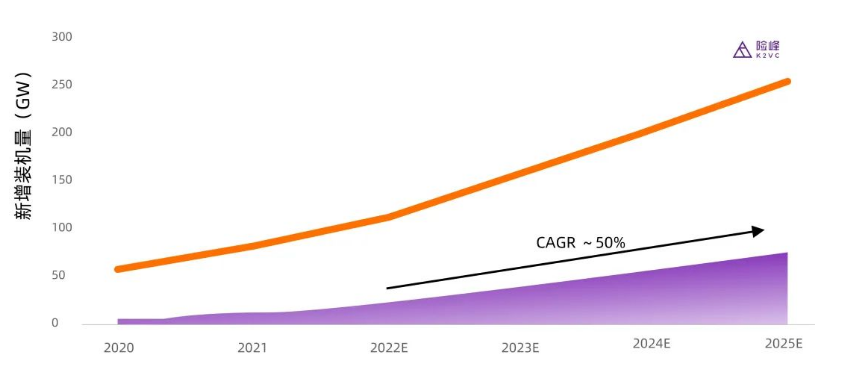

2022年,全球MLPE的出货量大概在25-30GW左右(其中,微逆大约10GW,优化器大约10多个GW),这个数字相比2021年其实已经快翻倍了,比很多机构预测的40%-50%还要高。

从体感上的也差不多,我和很多行业里的朋友和友商聊下来,基本上大家今年上半年的出货量都已经超过了去年全年。所以,如果行业能继续保持40%-50%的增长,到2025年,MLPE的渗透率会从15%提升到30%,届时市场规模也会突破1000亿。

(图:MLPE有望在2025年形成千亿级市场规模,数据来源:和光同耀)

第二个问题,关于驱动力,MLPE行业早期能够迅速发展,确实是受到了安全相关法规的刺激。

比如2014年,美国发布国家电工规范(NEC2014)——这个一个推荐性要求,推荐所有建筑物上的光伏系统都要安装关断系统,可以把电压在30秒内降到80V以下;到2017年,美国又把推荐变成了强制法规,所以现在全美MLPE渗透率能够达到90%。

但是发展到今天,MLPE早已经变成了一个效率工具。举个例子,我们曾去过一个光伏电站,它是建在水面上的,检测和维修都需要划船才能过去,但某些季节水位会下降,高度落差可以达到3-4米,这时站在船上就够不到组件了,靠人工完全无法检修。

未来随着分布式光伏占比提升,类似的复杂场景会越来越多,至少目前来看,这些问题只能靠组件级电力电子才能解决,甚至说是刚需也不为过。

此外,现在光伏组件的功率也是越做越大。几年前,一块板的主流功率还在400瓦左右,这两年已经达到了500瓦以上,未来可能会达到600-700瓦;功率增加一方面意味着电厂对安全的需求更迫切,另一方面也意味着MLPE分摊的成本其实是快速下降的,这也是一个很大的驱动因素。

当前国内外MLPE市场的发展情况如何?

李宁达:目前MLPE还是以海外为主,欧洲和美国两个市场加起来,占全球出货量的70%-80%;其中北美渗透率最高,接近90%,主要还是当地法律强制;欧洲虽然没有针对MLPE的强制法规,但一些国家都把标准都写进了消防法规或者建筑标准,等于是变相提出了要求。

当前来看,欧洲是一块非常好新增的市场,比如SolarEdge在欧洲收入和出货量就都已超过了美国本土;此外,欧洲用户对价格相对不敏感,对安全性却非常在意,再加上不少地区存在树木遮挡等问题,对系统设计的灵活性也有需求,用户认知正在快速提升,所以欧洲市场整体是处于一个供不应求的状态,我们了解到有一些品牌,从下订单到最终交付要等到四个月以上。

相比之下,国内还处于一个早期的阶段,特别是国内用户更偏向于财务投资属性,对价格更敏感,对回报率也比较在意,这是个挑战但同时也是机遇,因为中国在电力电子产业链方面是有优势的。

举个例子,比如我们现在使用的国产通讯芯片,其实在各项的技术指标上都要领先于海外芯片,但价格要便宜不少;随着未来几年,我国分布式光伏的新增装机越来越多、越来越快,中国的MLPE整体成本肯定会快速下降,市场也会迎来一个发展的高峰。

就在前几天,我去参加一个光伏的产业峰会,在讨论环节主持人问现场嘉宾,大家觉得国内MLPE爆发还需要多久?有人回答一年内就会起量,有人说还需要两到三年,但所有人都一致认为,国内MLPE需求一定会起来,因为光伏行业对安全、提效、降本和数据监控的需求是不断增长的,大趋势非常确定,我们也非常看好。

MLPE的成本下降空间有多大?

险峰:聊一个比较敏感的话题,国内分布式现在还是以组串式逆变器为主,那么未来,MLPE成本的下降空间还有多大?除了刚才提到的国产芯片,还有哪些降本的因素?

邓晓帆:成本上还有非常大的下降空间,分几个方面:

首先是国产化,比如刚才提到的芯片,还有一些功率转化器件,都可以采用国产替代;第二是集成化,比如把MLPE跟光伏组件做一些结合,成本上也会有一个大幅度的降低;第三是提高能量密度,比如做成一拖多的方案;最后就是光伏组件本身的功率增加,从300-400瓦提高到500-600瓦,也会摊薄MLPE器件的成本。

分布式光伏背景下,行业还有哪些发展趋势?

李宁达:大趋势一定是分布式基础上的数字化管理。

举个例子,20年前我们的电力系统有一个工种叫做抄表员,当时每个家庭每月用了多少电,都需要以人工的方式上门收集数据,但这种管理其实非常粗放,背后不光是巨大的人力浪费,也存在大量收入损失,比如偷电漏电之类。

后来随着技术的进步,电表慢慢都实现了智能化,我们看到当电表具备了最后一公里的感知能力之后,整个电力系统的运行效率和管理管理上都得到了巨大的提升。我觉得光伏也是一样的逻辑,行业颗粒度会越来越细,智能电表的故事在光伏行业也会重演一遍。

邓晓帆:我稍微补充两句,刚才我们讲的这些数据化和智能化的应用,是在实现了组件级别电力电子后,自然而然就可以实现的一些东西,也相对容易预测;但除了这些,当我们的分布式光伏占比越来越多的时候,我们对于电的管理形态,或者说使用形态,都可能会发生一些改变。

比如光储充系统、零碳园区或者智能电网,在这些系统里面,我们怎样去做一些协同管理,以及我们在跟电网的交互的过程中,怎么样去实现对电力的精准控制和预测,提升性能和效益,可能是未来智能化更值得期待的方向。

结语:聊聊MLPE的投资逻辑

险峰:感谢两位今天的分享,最后也聊聊我们自己对MLPE的投资逻辑。首先大趋势上,分布式光伏一定是光伏未来发展的方向,而数字化和智能化则是里面一张看得见的“明牌”。

中国作为全球最大的光伏市场,同时依托强大的电力电子供应链,一定会诞生出世界级的MLPE企业;而站在行业爆发的前夜,目前也是创业公司一个很好的进入时点——这是所谓的“天时”与“地利”,刚才两位创始人已经分析了很多,作为投资机构,我们主要聊聊“人和”,也就是团队。

MLPE创业不像钙钛矿,需要全球最顶尖的科学家团队,但它依然很不容易,其难度主要来自于多个学科的交叉(光伏技术+电力电子+物联通讯+信息技术),其中任何一个学科的作用都非常重要。

举个例子,你团队可能非常的擅长电力电子,硬件做得特别好,但是如果没有好的软件工程师,软件就会做得不行;或者你的软硬件都不错,但产品经理不行,不懂需求,导致设计出来的产品没有竞争力。

再比如销售能力——刚刚聊到比较多的是欧美市场,但其实还有东南亚、澳洲等多个市场,每个市场的情况不同,需要针对不同特点,开发出不同的产品和解决方案,设计不同的销售策略。

这有点像灌篮高手里的湘北队,中锋、前锋、后卫和三分球,每个位置都要有非常厉害的高手,不能有任何一块短板,而不是传统拼长板的逻辑。

这也是我们天使投资和光同耀团队的重要原因,我们非常看好这样一支全面、专业、年轻有活力的团队,期待他们能不断壮大创新,为中国的3060碳中和目标贡献自己的力量。

切换行业

切换行业

正在加载...

正在加载...