根据公开信息不完全统计,今年以来IPO获受理的光伏公司共有22家。其中包括太阳能电池企业3家,光伏胶膜、光伏玻璃、逆变器、EPC企业各2家,还有多晶硅、光伏浆料、石英坩埚、接线盒等环节企业,拟募资额合计超1285亿。除此之外,仅今年上半年,二级市场上60家光伏企业发起了共计近2000亿的再融资。可见A股光伏行业的火爆程度。

在此火爆态势下,光伏行业形势研讨会上,中光伏行业协会秘书长王勃华曾表示,光伏行业协会已将2023年中国光伏新增装机预测由95-120GW上调至120-140GW。

然而,光鲜背后,市场却经历了翻天覆地的变化,一场没有硝烟的战争也逐渐拉开帷幕。相信光伏经销商深有体会,今年,光伏产业链上的价格波动激起了很多客户的观望情绪,“之前是很好卖的,但是今年不一样了!”一位光伏经销商直言道。

这种观望情绪也不难理解。这是因为,曾经高涨不止的光伏四大主材——硅料、硅片、电池、组件,在今年经历了“跳水式”价格回调,抱着"买涨不买跌"的心态,客户都在等待价格的拐点。根据Infolink的数据,截至上周,多晶硅致密料的均价从2022年12月8日的288元/kg暴跌至71元/kg;182mm尺寸单晶硅片均价从6.95元跌至2.95元;182mm尺寸P型单晶电池片更是从1.32元/w跌至0.75元/w;相应的182尺寸P型单玻组件从1.96元/w跌至1.26元/w,N型组件亦从2元/w下跌至1.3元/w左右。

四大主材均降价,意味光伏行业的价格战正式打响了!由于篇幅限制,小编主要从组件的价格简单分析一下价格战之激烈程度。

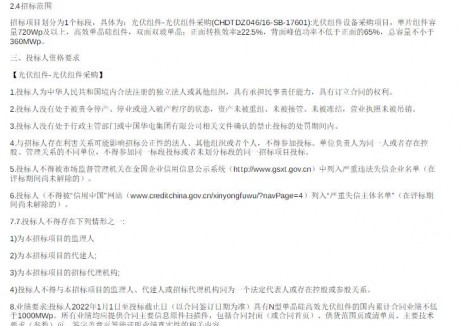

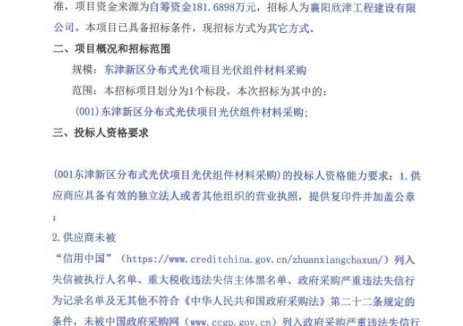

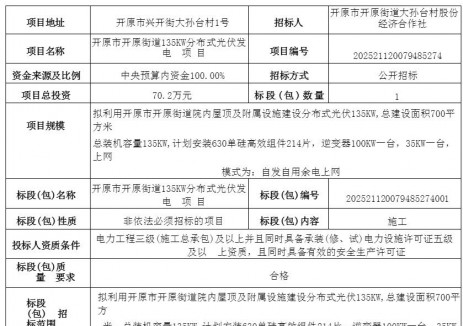

据了解,今年,组件集采投标企业急剧增多,某些三四百兆瓦的电站招标,也能吸引二三十家企业投标。而“低价”则成了这场抢夺订单的主要筹码。

8月1日,粤水电公示光伏组件集中采购中标候选人,其中包括晶澳科技、东方日升、通威太阳能、隆基绿能等老牌企业。而在这些龙头企业中,正泰新能科技以1.18元/w的低价杀出重围,甚至超越了隆基。

8月12日,广东省电力开发有限公司公布了2023年第三批光伏组件采购中标候选人,引发了业界的热议。根据招标公告,这次招标项目涵盖了广东省电力开发有限公司及其子公司投资建设的八个光伏项目,分为三个标段,规模分别为200MW、170MW和184MW。

这其中,第二标段的第二候选人——一道新能源科技股份有限公司,竟然直接报出了仅为1.19元/w的价格,几乎触及了组件价格的“底线”。

这种低价的竞争策略引发了业内人士的忧虑。一位光伏经销商就表示:“以低于1.2元/w的价格投标似乎不太明智,这样的组件价格几乎没有多少利润空间,有点像是在制造混乱。”

从源头来说,这场价格战并非仅仅受到原材料价格回落的驱动,更根本的原因在于行业竞争的白热化。近年来涌入光伏行业的新企业越来越多,竞争激烈,新品牌低价抢占市场,同时龙头企业也以低价逼退竞争对手。

Infolink的分析也表明,一线厂家为了争夺订单,导致组件远期价格持续下滑,预计短期内组件均价将保持在1.25元/w-1.28元/w之间。某光伏行业观察人士认为,行业龙头企业试图通过压价来改变市场格局,而二线品牌为了生存,只能极限压缩自身毛利。更有甚者,某些新品牌在价格竞争上比老牌企业还要激进。

一些业内人士发出警告,过低的价格可能会导致毛利空间极度缩小,乃至亏本。另一边,价格战也带来了好的一面,光伏组件的价格下降无疑有助于减少光伏电站的初始投资,吸引更多投资者进入市场,进而推动产业的发展。

一位上市公司高管表示,市场饱和和非理性扩张可能在未来几年逐渐显现,那些无品牌优势和资本实力的企业将难以生存。他直言道:“现在这个节点,还往光伏红海里跳,就是等着死。”

笔者认为,光伏市场的未来,充满挑战与机遇。随着市场的发展,低价只是优势之一,更重要的,企业需要不断创新,提供差异化的产品和服务,以在这场价格战中脱颖而出,实现可持续发展。

切换行业

切换行业

正在加载...

正在加载...