在经济下行压力较大时期,中国有哪一个行业依然如火如荼在发展?答案一定是新能源行业。

以电动汽车、锂电池、太阳能光伏为主的新能源产业,不仅在国内风生水起,而且代替服装、家具、家电外贸“老三样”,成为出口“新三样”,一季度合计出口增长66.9%,同比增量超过1000亿元,拉高了出口整体增速2个百分点。

如今,这些新能源产业已经不满足简单的贸易出口模式,而是开启了在当地建厂、当地采购、当地销售的对外投资模式。

最近海外建厂的节奏在加快,近日又有几起大笔海外投资项目宣布。

7月4日,比亚迪宣布将在巴西卡马萨里市设立由三座工厂组成的大型生产基地综合体,总投资额30亿雷亚尔(折合人民币约45亿元)。三座工厂分别为主营电动客车和卡车底盘的生产、新能源乘用车整车生产、专门从事磷酸铁锂电池材料的加工。

7月4日,上汽集团透露,伴随上汽MG(名爵)新能源汽车在欧洲市场的销量增长,上汽集团将在欧洲建厂,目前正在选址。

6月28日,广汽埃安宣布正式进入泰国市场。根据规划,埃安将于今年内在泰国成立东南亚总部。同时该公司透露,入泰车型的本地化生产也正在筹备当中。

6月,国轩高科宣布,正与摩洛哥政府探讨建立电动汽车电池厂,最终投资额达63亿美元,产能或达100GWh。

同样是6月,隆基绿能创始人、总裁李振国接受德国《商报》采访时称,公司拟在德国建厂,这也将是其在欧洲的首家工厂。

这些头部新能源企业到海外建厂并非第一次,只是现在加快了速度,还带动了一大批上游供应体系出海。

新能源整个产业链走出去,一方面说明中国新能源产业在世界的领先地位,另一方面也意味着,中国经济正在悄然发生转变,从“贸易出口”逐渐转向“对外投资”,中国企业也开始逐渐走上以对外投资和跨国公司为主导的发展道路。

01

出海建厂加速

中国新能源企业布局海外,主要以东南亚、欧洲和美洲为主。从光伏产业,新能源汽车到动力电池企业,从产能出海,上下游出海到资本出海,新能源的整个产业链都在快马加鞭。

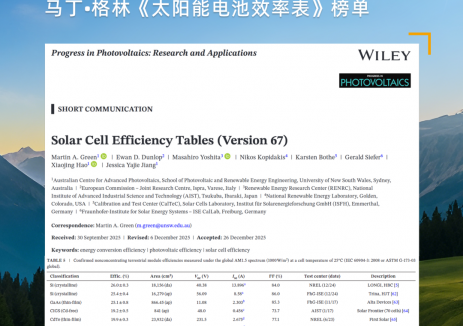

光伏产业方面,今年以来,晶澳科技、晶科能源、隆基绿能、TCL中环、天合光能等企业,都有全球化布局。

今年1月,晶澳科技宣布已在美国亚利桑那州凤凰城租赁土地,投资6000万美元建设在美首座工厂,计划今年四季度投入运营。全面投产后,这家工厂将具备2GW组件的年生产能力,成为亚利桑那州最大的光伏产品生产基地。

晶科能源也在2022年报中表示,计划在海外现有产能基础上,推进越南8GW电池及8GW组件、美国1GW组件等扩产计划。

隆基绿能则在美国、马来西亚、越南、印度等国都有布局。今年3月,美国清洁能源开发商Invenergy计划与隆基在俄亥俄州建设年产能为5GW的组件厂,这座工厂计划4月开建并于今年底投运。5月,隆基披露,公司将继续在马来西亚和越南完善全产业链布局,隆基印度产业集群规划2个工厂。

5月,TCL中环公告,与VisionIndustriesCompany讨论拟共同成立合资公司并在沙特阿拉伯投资建设光伏晶体晶片工厂项目。

今年1月,天合光能美国公司宣布,其位于越南的6.5GW光伏硅片生产厂将于2023年年中投产,专门用于为美国市场供货。

动力电池企业方面,据24潮团队不完全统计,截至目前,国内已有宁德时代、远景动力、国轩高科、中创新航、蜂巢能源、孚能科技、亿纬锂能、欣旺达等10家动力电池巨头计划或者已在海外有深度的产业布局,其公开对外披露的/媒体公开报道的项目达33个,总投资预算超4000亿元。

其中至少10个项目投资预算在100亿元以上,仅15个项目披露的动力电池产能规划就已超440GWh。

特别是国际化运营能力比较强的企业,把主战场放在了欧洲和美国。比如宁德时代在2019年就开始在德国布局工厂,规划产能达14GWh。2022年,又投资73.4欧元(合人民币超500亿),在匈牙利德布勒森市投资建设匈牙利时代新能源电池产业基地项目。

远景动力的海外版图也遍布全球,在美国、西班牙、法国、英国、日本都有布局,其中在日本,美国,英国的运营经验均超过10年。根据远景动力的规划,到2026年公司全球动力电池的产能预计将达到400GWH。

随着中国新能源汽车出口规模不断扩大,整车生产商到海外建厂也成为一种潮流。除了前面所说的比亚迪、上汽集团外,东南亚也是新能源汽车布局的重点。据财联社记者统计,截至目前已有至少八家中国整车生产及产业链企业已经或即将在泰国建厂,总投资超130亿元人民币。其中包括6月宣布正式进入泰国市场的广汽埃安,以及今年更早些时候已动工的上汽集团、比亚迪、哪吒汽车泰国工厂。

02

为什么要出海

国内产业链已经非常完善,到海外建厂,要面临成本增加、工人短缺、工业用地不足、电力不足、工作文化差异等挑战,为什么还要选择到海外建厂?

这里一方面有企业要做大做强,必须满足客户需求,走全球化之路的选择,也有正视整个产业链供应链可能存在风险的要求,更要面对全球兴起的绿色贸易壁垒和产业保护主义的挑战。

在满足客户需求方面,很多在欧洲布局的动力电池企业,是因为工厂靠近奔驰、宝马、雷诺、大众等整车制造商,有利于更好地满足欧洲市场需求。

在产业链安全方面,这几年的新冠疫情和俄乌冲突产生的地缘政治问题,让很多半导体和新能源企业认识到,即使是全球化时代,供应链过于集中还是存在很多弱点,产业链供应链的韧性和安全水平,成为很多企业优先考虑事项。

跟供应链密切相关的还有运力和成本问题。近年来,我国新能源汽车出口国际市场份额逐年攀升。2021年,汽车出口历史性突破200万辆,2022年出口量突破311万辆,增速惊人。

在这一背景下,运力成为瓶颈,由于汽车滚装船运力紧张,导致运价飙升。目前市场上滚装船车位依然一舱难求,而且价格坚挺,丝毫看到不下降趋势。这也是促使整车制造商谋求海外建厂的重要原因。

除了这些原因之外,欧美出台的绿色贸易保护主义和本土化趋势,也是重要考量因素。欧盟的《关键原材料法案》,明确要求2030 年前,欧盟关键材料自有供应量占加工的比例达 40%,来自于单一第三方国家的任何一种战略原材料在欧盟年消费量的占比不得超过 65%。此次法案除了更新关键原材料清单外,还确定了一份战略原材料清单,体现欧盟对电动车产业链的供应风险重视程度显著提升,后续对本土化管控可能逐步趋严。

美国去年8月推出的《通胀削减法案》,在新能源和气候变化项目投入3690亿美元,为一系列绿色工业产品提供补贴和税收优惠,但设置了苛刻的条件。比如,电动汽车必须在北美组装才有资格获得补贴,电动汽车的电池必须由在美国或其自由贸易伙伴国境内开采或加工的部件制造。

《通胀削减法案》具有明显的贸易保护主义色彩,为了获得美国的补贴,提高竞争力,很多日本、韩国和中国的企业不得不选择到美国建厂。

所以,中国新能源企业海外建厂,既有自主选择的因素,也有外在逼迫的原因。但总体而言,在新的国际形势下,中国企业到海外建厂,再到本土开发,逐步实现全球市场“研产供销”一体化,有利于企业区域化的深耕及市场积累,有利于提升战略韧性和企业长远发展。

03

学习日本:从贸易出口到投资出口?

对于这场新能源企业出海潮,国家是支持的。近期,工信部副部长辛国斌直言,支持中国汽车企业走出国门,到境外投资设厂,把我们的先进技术、先进产品带到国外去,让更多国家的人民享受科技进步成果。

从更宏观的角度看,这也许是中国宏观经济的一个微妙转变?

为了更好地理解这个转变,我们读一下7月5日民生证券研究院发布的报告《宏观专题研究:被误解的日本》,或许看的更清楚。

报告说,上世纪60年代开始,日本便在海外积极布局产业链。日本在国境之外,一个渗透全球的产业布局需要我们足够重视。只有充分了解日本海外生产的“影子”,我们才能够客观评估“失去三十年”过程中日本到底经历了什么。

在1985年“广场协议”签署后,日元大幅升值重创“出口导向型”的日本经济。为应对出口受阻带来的GDP增速下行,扩张性财政政策和宽松的货币政策接连出台。但泡沫破灭之后,日本国内投资机会减少、企业盈利空间狭小,大量企业开始转向海外寻找投资机会。

政策也开始鼓励日资走向海外拓展。日本“黑字环流”计划推出,标志着日本对外投资转折点。日本从“贸易立国”向“对外投资立国”转变。

“黑字环流”计划核心是大规模对外直接投资,日本不但可以确保贸易顺差资金(黑字)回流,还可以获得更高投资回报,扩大对外市场,获得更多资源和技术。

这一计划实施,标志着日本企业开始大规模对外直接投资,日本经济走上了以对外投资和跨国公司为主导发展道路。

日本大举投资东亚和东南亚发展中国家,建立了大量产业基地,形成了日本企业全球生产网络。投资收益回流日本,资金形成环流,有力支撑了日本经济持续发展。

海外经济的扩张,帮助日本平稳度过通缩期,也将要终止日本“失去的三十年”。

当然,中国跟日本不同的是,中国经济回旋余地大,韧性强,也不存在泡沫破灭的事情。但有一点是可以学习的是,通过海外经济扩张,可以平稳度过通缩期和经济下行期。

切换行业

切换行业

正在加载...

正在加载...