当这一波供应链波动逐步趋于平稳时,组件企业的竞争正迈入新的阶段。

从2020年开始,光伏组件企业的竞争主要来自于产业链内部,N型迭代、产能急速扩张、跨界者分食、价格战等是组件企业聚焦于主业的竞争。而当下的竞争不仅仅考验组件企业供应链一体化的纵向战略布局,更是开始延伸至以储能为代表的横向业务开拓。光伏行业“卷王”体质体现的淋漓尽致。

纵览当前的储能市场,热火朝天的产业姿态吸引了众多的资金与企业进入。这其中的参与者,既有以宁德时代、海博思创等为代表储能产业链出身的企业,同时,由于新能源配置储能规则的制订,这个市场还吸引了大批的光伏行业出身的企业涉足。

细分来看,由于学科同源的基础,逆变器企业几乎均已涉足储能业务,然而在当下,出于客户群的一致性和全球销售渠道以及完备的服务体系考虑,组件企业正快马加鞭地赶超进入储能行业。

Top10光伏企业的储能布局

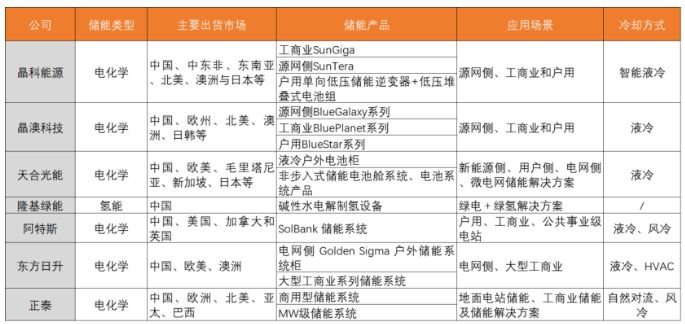

笔者梳理发现,组件出货量TOP 10光伏企业中,前七家均有储能方面的布局。

从布局方向来看,与其他几家重点布局电化学储能不同的是,隆基将侧重点放在了氢能领域的布局与探索上,也是TOP 10组件企业中唯一大力发展氢能的企业。自2018年起,隆基开始对氢能产业链进行战略研究,与国内外科研机构合作研发电解水制氢装备技术,于2021年3月31日在西安正式成立隆基氢能科技有限公司。

据介绍,目前隆基氢能主要业务范围涵盖电解水制氢设备制造和可再生能源制氢系统解决方案。氢能装备作为隆基绿能五大业务板块之一,与其他四大板块共同形成支撑全球零碳发展的“绿电”+“绿氢”方案能力。

纵览其他六家电化学储能业务的布局,大部分组件企业的储能产品均涵盖市场上主流的产品类型,包括电网侧、源网侧以及工商业储能、户储、大储等;所采用的储能系统基本都切换到了行业主推的液冷冷却方式,设备循环寿命高;实时监控智控管理,智能高效,降低运维成本;具备消防系统、安全预警等,灵活安全;且大部分储能系统适用于多应用场景。

此外,可以看到的是,在储能产品的出货区域中,也基本与企业的组件出货区域一致,欧洲、美洲、澳洲几乎都是各家重点的出货企业。这些国家,由于电价政策等原因,在储能应用上空间更大,同时设备销售的利润更高,也将成为组件企业竞争市场中保持业绩增长的一大方向。

主要组件企业储能业务布局情况一览

从布局储能业务的切入点来看,天合光能、东 方 日 升均选择了与储能企业合资或者收购的方式快速切入储能赛道。其中,天合储能是主流组件企业中最早布局储能业务的。早在2015年便已成立天合储能公司,到2022年,天合储能国内出货量超过1.5GWh,全球出货量近2GWh,交付国内单体800 兆瓦时储能项目,实现中国储能集成商国内第四、全球第六的市场格局。

类似的,东 方 日 升通过控股双一力新能源有限公司的方式,借助双一力15年储能行业经验,快速切入这一市场。目前东 方 日 升的储能布局涉足电池电芯生产、BMS、系统集成等,产品销售覆盖中国及欧美澳主流市场。

晶科在2021年投入储能市场后积极筹备自建储能电池,相继成立多家储能公司。除了电芯,在包括PCS、BMS、EMS、云平台等电力电子环节都有布局。背靠完善的全球营销渠道布局,晶科能源的储能业务有望快速铺开。

作为围绕电力能源提供产品和服务的正泰集团,在光伏产业链中相继布局了组件、逆变器以及储能,可谓是横向产品布局最完整的“选手”之一。在储能方面,正泰主要以电芯以外的产品和集成为主,结合正泰在电站端其他产品的优势,带动储能产品在现有电站用户里的应用。

与其他几家不同的是,储能一直是阿特斯主营业务之一,通过全球化的项目开发驱动产品销售也是阿特斯组件、储能业务上的最大特点之一。根据财报数据,截至2023年3月31日,阿特斯已经拥有约47吉瓦时的储能项目储备。

储能跨界争夺赛打响

实际上,组件企业布局储能业务的优劣势均较为明显。一方面,可以借助既有的组件营销渠道布局、售后服务体系等,快速切入储能市场,实现1+1>2的战略优化。随着光伏产业自身“内卷”加剧,从单一的产品转向系统解决方案的营销,也是当下较有优势的战略定位。一样的营销渠道布局,可以同时实现多个产品/解决方案的销售,这对于制造企业来说是一举多得的战略定位。

同时,在储能产品愈发同质化的趋势下,可以看到的是,未来营销将成为储能厂家的核心竞争力之一。从本质来看,这与组件销售如出一辙。多年在行业中摸爬滚打,这些头部组件企业也积累了丰富的营销实战经验。

此外,当行业竞争进入新阶段,组件产业链走向薄利已是大势所趋,显然储能是各家上市公司下一个盈利增长点的主要看点之一。虽然储能市场竞争激烈但同时前景可观,这也是各组件企业纷纷布局储能业务的关键推手。

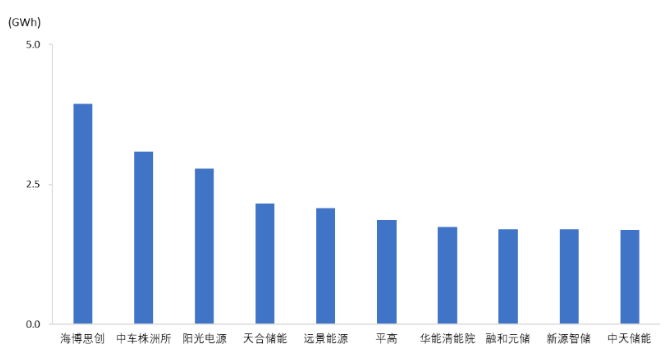

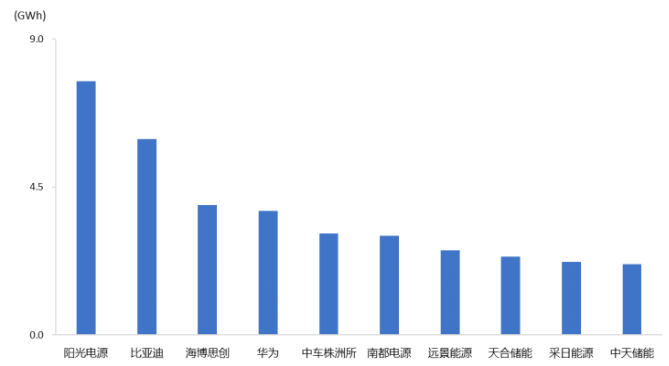

不过,与其他出身于逆变器、储能本身的公司相比,组件企业跨界储能的实力仍需时日。从中关村储能产业技术联盟公布的排名数据来看,以储能系统集成商出货为例,无论国内亦或者全球,组件企业跨界储能布局中,仅有天合储能入围TOP 10,其他企业大多为逆变器公司或者传统储能产业链企业以及部分依托于大型发电企业成立的集成平台公司。

中国储能系统集成商2022年度国内市场储能系统出货量排行榜

(数据来源:中关村储能产业技术联盟)

中国储能系统集成商2022年度全球市场储能系统出货量排行榜

(数据来源:中关村储能产业技术联盟)

另一方面,与其他企业相比,组件企业跨界储能的专业积淀仍需夯实,通过合资或者收购储能企业无疑是跨界最有效的方式之一,但对于“爆火”的储能行业来说,技术积淀是基础,营销是锦上添花,二者缺一不可。

当然,储能从发展伊始,就被与光伏放在一起相提并论,无论是发展的起步亦或者发展节奏,两个行业均有一致的步调与趋势。但不变的是,未来储能市场亦将面对激烈的淘汰赛。只有技术、营销的双向投入,才能在激烈的以及还处于模式、技术探索更迭阶段的储能产业中,稳坐一席之地。

切换行业

切换行业

正在加载...

正在加载...