虽然太阳能一直是日本推动可再生能源的支柱,但近年来的部署却一直停滞不前。

本文作者Rystad Energy的Chris Wilkinson将详细介绍日本上网电价计划的利益,企业PPA潜力以及电池储能的重要性。

毫无疑问,在帮助日本解决其三个最紧迫的能源问题,也就是能源安全、能源供应和净零碳社会方面,日本的太阳能将发挥突出作用。然而,实现至2030年36-38%的电力来自可再生能源的目标并不是简单的建设更多的太阳能电站和风电站那么简单。日本必须首先克服许多挑战和问题,才能使这个旭日之国实现这些目标。

2022年全球新增太阳能光伏装机容量创下纪录,这主要是由于中国和印度等国家新项目的大幅增长。而日本的增长持平,继续保持自2019年以来的趋势。自那时起,日本每年的大型地面光伏装机约为1GW,预计2023年将降至0.86GW。这就提出了一个问题,日本冉冉升起的太阳是否仍是一个前景远大的市场?

日本的14MW Kanagi太阳能项目

当前市场状况和主要“玩家”

对市场参与者的观察显示,来自泰国、印度和西班牙的外国投资稳步增长。目前,外国公司在每年新增太阳能光伏容量中的市场占比几乎达到40%,而2015年仅为12%。这表明,Vena Energy、BayWa r.e.和Sonnedix等公司确信日本太阳能市场的未来发展前景。

然而,与日本的亚洲同行相比,外国企业对日本太阳能光伏市场的渗透率仍然相当低。日本的海上风电产业仍处于起步阶段,而且理想的陆上风电项目周围的电网负担过重。如果日本希望实现其碳中和目标,那么国内外企业对太阳能市场的投资似乎是必不可少的。

日本排名前十的太阳能开发商

来看一下日本市场排名前十的太阳能开发商(图1),在大型地面光伏市场(约>1MW),目前Pacifico Energy公司拥有最重要的产能(运营和在建),至今年年底将超过1GW。其他参与者,如Sonnedix和Kyudenco公司也有正在开发的项目,这些项目将在未来几年上线。

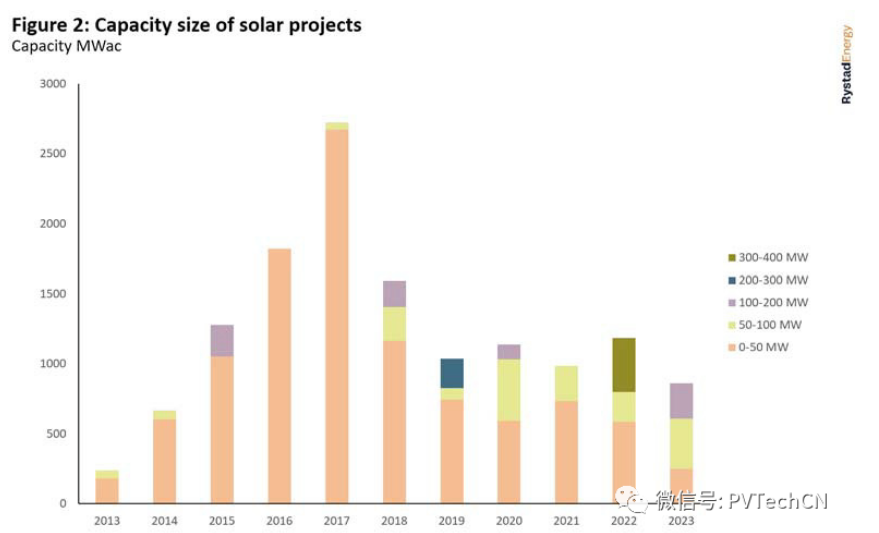

在过去的几年里,一个明显的变化是从容量较小的项目发展到规模较大的项目(>50MW)。在2017年新并网的大型地面光伏项目中,98%的项目的规模低于50MW, 2022年为49%,2023年为29%,项目数量较少但规模较大。这些项目往往具有规模经济性,在争取投资和购电协议方面更有吸引力。

外国企业进入新市场的典型切入点是通过合资或并购。在全球范围内,2022年交易的太阳能容量有340GW,但其中只有1GW发生在日本。在过去十年中,多家外国公司在日本进行了投资,但每笔交易的容量往往处于较低水平。

这表明,外国投资者仍然倾向于收购日本开发商的资产股权,而不是直接收购公司以了解市场。此外,倾向于买入日本太阳能市场的外国公司是国外成熟的可再生能源发电商。由于试图剥离投资组合以纳入绿色能源,传统的油气勘探和生产公司明显缺乏大规模投资。澳大利亚和美国的情况就是如此。

太阳能项目的容量规模

上网电价和费率:从FiT到FiP,CPPA起飞

太阳能一直是日本推动可再生能源的支柱,特别是自2012年日本引入上网电价(FiT)计划以来。正如预期的那样,这刺激了对可再生能源发电技术的投资,拉开了走向绿色电力组合的序幕。

然而,日本政府逐年降低了补贴价格(尽管仍是全球最高的补贴),首当其冲为该计划付款的是终端用户。上网电价的性质允许发电商获得稳定的收入流,不受电力市场价格的影响,然而,这意味着它们与电力需求没有联系。

为了激励企业在高峰期多发电,在非高峰期少发电,政府现已将上网电价计划转向了>50kW的项目。FiP计划将发电商与市场价格挂钩,因此应鼓励在价格高的需求高峰期发电,然而,它也使公司面临价格波动和不平衡的风险。日本政府希望FiP计划鼓励开发新的太阳能电站,以在短期内利用高市场价格,并弥补从FiT阶段到独立市场的差距,使开发商在长期内不再需要依赖补贴。

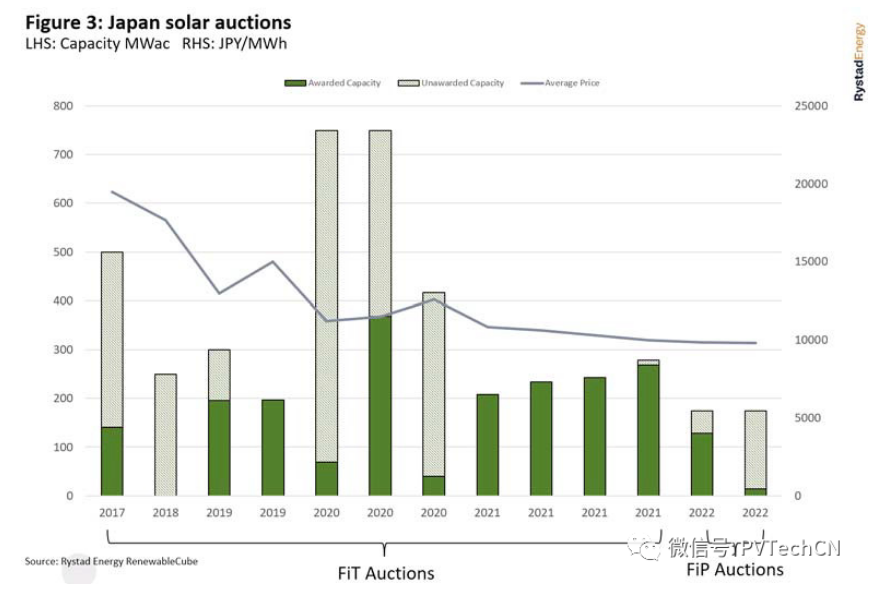

然而,到目前为止,FiP计划还没有达到政府的预期。自引入FiP以来,已经举行了两轮招标,但都没有获得充分的认购,最近一轮更是如此。如图3所示,与2017年至2020年的早期FiT轮次相比,FiP招标轮次的认购率同样较低。

日本的太阳能招标

对于太阳能行业的未来而言,这似乎是一个不好的兆头,然而,另一个新兴趋势或是部分原因。从2021年起,开发商不再需要将其生产的电力卖给电力公司,而可以通过企业购电协议(CPPA)直接与消费者签订合同。在过去十年中,太阳能的可负担性大大提升,再加上开发商仍然可以获得FiP的额外利益,这些协议已经让CPPA在日本迅速起飞。

这些改革表明,政府愿意为实现净零目标进行改革。在过去几年中,许多亚洲国家都进行了类似的改革,但日本对这些改革的态度最为坚决。希望履行净零承诺的永旺(Aeon)和罗森(Lawson)等零售公司已在日本签订了数量最多的绿色能源合同,而开发商则希望寻求稳定的收入。

我们相信,CPPA的引入将促进太阳能和风能的发展,日本公司致力于效仿他们在美国和澳大利亚等市场的同行,这些市场在CPPA的支持下正在快速发展。

BESS

在鼓励公司在高峰时段发电方面,FiP计划做的很好,但是当太阳在非高峰时段照耀时,就带来了一个问题,这正是电池储能系统(BESS)的用武之地。并入太阳能电站的独立电池可以最大限度的减少开发商的不平衡成本。

BESS行业在日本仍处于起步阶段,政府理解这一行业在支持间歇性可再生能源为电网供电方面的必要性。因此,政府最近调整了立法,允许独立的BESS业务并入电网,并随后宣布了130亿日元(合9540万美元)的预算以资助补贴,助力电池开发。

其中,独立的1-10MW电池将有权获得总建设成本的三分之一,>10MW的电池将获得高达一半的建设成本补贴。然而,分配给第一轮的预算很快就用完了,至今还没有宣布后续轮次。

这项补贴的主要好处之一是,它可以与新的FiP计划一起使用。这将允许开发商在高需求时段灵活发电,同时也能获得盈利。然而,为了使BESS产业真正发展起来,实现更高的电网发电灵活性,需要更多的补贴来激励BESS在日本的增长。目前已经有一些计划利用BESS的项目,例如Orix和关西电力公司在和歌山的40MW电池,以及三菱和九州电力公司在全九州开发电网规模电池的联合开发计划,这些项目都有进展迹象。

95%中国光伏供应链问题与弃电

即使有了所有这些新政策、补贴和技术,如果没有一个强大的、可负担的供应链,行业仍然无法绽放。好消息是,在国际市场上,在经历了数年的价格上涨后,太阳能组件的成本可能会下降。这主要是由于95%的供应来自中国,中国大幅提高了多晶硅产能,超过了全球需求。

这反映在全球太阳能PPA价格上,预计这一价格在未来几年会有所下降。日本也不例外。太阳能电池组件制造商的大部分硅锭和硅片都来自中国,因而较低的太阳能组件制造成本可能会让更多的项目得以开发。

尽管如此,日本国内仍然存在着供应链问题。政府的激励措施促进了可再生能源的快速发展,但电网容量却跟不上。今年1月,冲绳电力公司宣布,由于高太阳辐射水平和低能源需求,它将不得不采取弃电措施。其他地区,如九州、东北、四国和东京,特别是北海道,也面临着类似的限制措施。

在九州,可再生能源约占能源供应的50%,太阳能是电力紧缩期间被削减的第三大能源,仅次于热能和生物质能。但这一地区的平均弃电率正在增长,从2021年的3.8%增至2022年的4.4%,一些公司致力于通过在岛上开发电网规模电池来利用这种过剩的供应。

更糟糕的是,日本的电网被分成两个频率。日本北部以50赫兹运行,西南部以60赫兹运行。因此,当能源需求达到高峰时,特别是当自然灾害加剧时,只能通过电网间连接点向不同地区提供有限的电力。日本自然资源和能源署(ANRE)概述了对输电线路基础设施和电网(例如北海道-东京输电线路)进行重大投资的计划,这应可以最大限度的减少这些限制。

此外,事实证明,并入电网仍然很麻烦,而且成本很高。不仅首先很难获得建设太阳能电站的农业用地权,而且在申请开发审批之前,还需要获得并网许可。为了减轻开发商在这方面的压力,ANRE也已开始接受非固定并网和本地并网类项目。

成本和投资

希望进入日本的投资者可能面临的另一个担忧是成本。日本的质量在世界范围内享有盛誉,但与此同时,高品质也带来了溢价。与其他国家相比,日本的劳动力和建设成本是出了名的高,这影响了管理费用。

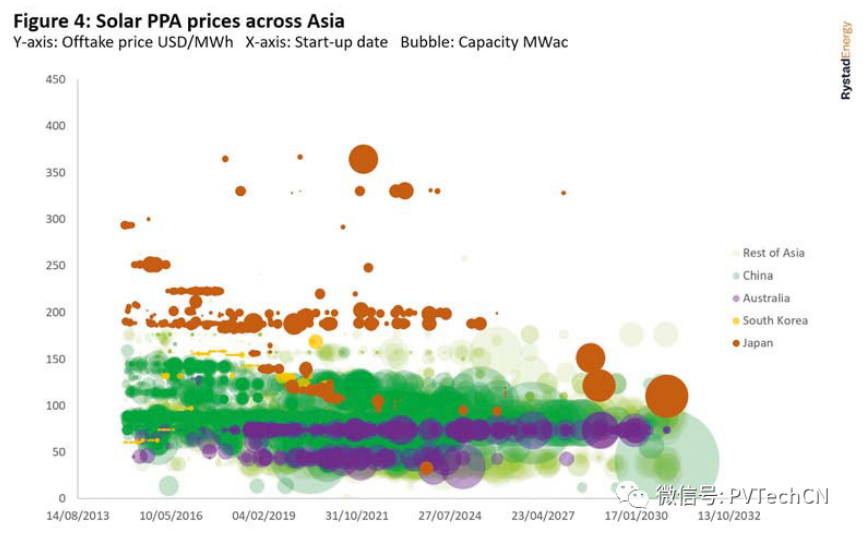

日本的太阳能PPA价格

一般来说,PPA价格在全球范围内都在下降。然而,与图4相比,可以清楚的看到日本的PPA价格仍然高于亚洲其他国家。随着项目规模的扩大,他们将从规模经济中受益,在日本国内也可以看到这种趋势。尽管如此,开发太阳能资产的总成本还是高于日本的同行。

这也反映在日本的平准化电力成本中,与其他主要国家相比,日本太阳能发电的平均成本仍然要高得多。这必须与相对较高的电力市场价格一同考虑,高电价仍然可以带来健康的利润。

结语

作为一个拥有世界上人口最密集的城市的国家,以及一个坚定地致力于使用可再生资源供电的国家,日本的太阳能产业有很大的潜力。为了发挥这种潜力并大大降低目前对外国化石燃料进口的依赖,必须有一个充分发展的BESS产业,为开发商提供他们所需的灵活性,避免限电、赚取收入并进一步促进太阳能和所有可再生能源的发展。

这一点再加上FiP补贴和CPPA,应会支持更多的大型太阳能电站的发展,吸引国际企业的投资。东方的太阳似将升起,但究竟会升到多高将取决于政府的进一步干预措施。

切换行业

切换行业

正在加载...

正在加载...