3月14日,中信建投国家电投新能源REIT、中航京能光伏REIT发布提前结束募集的公告,且由于公众投资认购踊跃,公众投资者认购总量超过公众发售总量,并进行比例配售。

日前,国家电投发行了全国首单央企新能源公募REITs,京能则发起了全国首单光伏公募REITs。业内人士表示,新能源项目在公募REITs领域的首次亮相,标志着我国在新能源领域重资产行业融资创新模式的成功探索,也向资本市场提供了支持实体经济的绿色金融投资新渠道。

从结果来看,中信建投国家电投新能源REIT发售首日公众认购金额近295亿,其中个人投资者突破70000户,参与资金量近200亿元。在网下询价阶段,该基金网下投资者拟认购资金总量为1222.49亿元,或成为国内首只网下认购突破千亿的公募REITs项目,再创公募REITs网下认购金额市场新高。剔除无效报价后,其所有网下投资者拟认购倍数超85倍,创发行规模40亿元以上的REITs项目认购倍数新高。另据此测算,该产品合计网下及公众投资人认购金额或突破1500亿元。

根据中信建投国家电投新能源REIT发售公告来看,国家电投新能源REIT由江苏公司作为原始权益人,江苏海风担任运营管理机构,底层资产为国家电投江苏公司旗下滨海北H1、滨海北H2海上风电场和配套运维驿站,合计装机规模50万千瓦。其中,滨海北H1项目装机规模10万千瓦,于2016年6月并网发电,是国家能源局《国能新能〔2014〕530号》批准的全国44个海上风电项目中第一个投产的项目,是风电行业首个荣获“国家优质工程金奖”殊荣的项目,同时也是风电行业唯一入选中华人民共和国成立70周年工程建设行业百个“经典工程”的项目;滨海北H2项目装机规模40万千瓦,于2018年6月并网发电,是并网当时亚洲单体容量最大的海上风电场项目。

询价期间共收到77家网下投资者管理的217个配售对象的询价报价信息,报价区间为9.670元/份-10.210元/份,拟认购份额数量总和超过119.97亿份,达到初始网下发售份额数量的85.7倍。从报价来看,网下投资者报价的中位数为10.2100元/份,加权平均数为10.1892元/份。

国家电投表示,新能源REIT的发行是国家电投贯彻落实国务院办公厅“盘活存量资产、扩大有效投资”意见的重要实践。本项目最终发行价格为9.8元/份,募集资金规模78.40亿元,比账面值溢价42.43%、比评估值溢价9.42%,为国家电投引入权益资金47.51亿元、可支持扩大投资规模约238亿元。项目拟于3月29日在上交所挂牌上市、完成国家电投首个资产上市平台的建设,迈出了国家电投打造“上市公司+公募REITs”双资本运作平台、实现“投-融-管-退”全周期运营机制的重要一步,为加快推进国家电投“2035一流战略”落地提供了有力支撑。

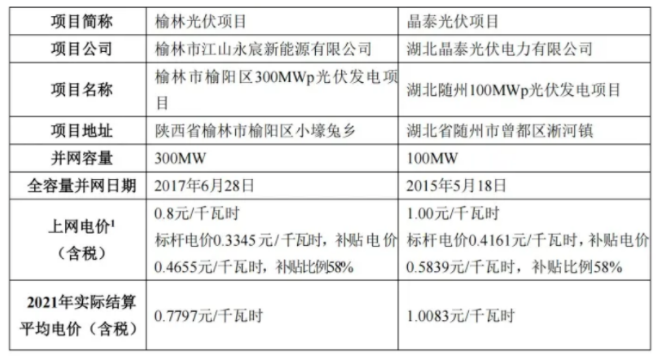

根据中航京能光伏REIT发售公告来看,发起人/原始权益人为京能国际能源发展(北京)有限公司、联合光伏(常州)投资集团有限公司,基金管理人为中航基金,专项计划管理人为中航证券,财务顾问为招商证券,基础设施资产为陕西榆林的300兆瓦光伏发电项目和湖北随州100兆瓦光伏发电项目,资产评估价值达24.54亿元。

询价区间为9.640元/份-10.185元/份,参与询价机构共82家,合计256个配售对象,拟认购数量总和为543337万份,整体认购倍数达到123.21倍。从报价来看,询价参与机构众多,报价中位数为10.185元/份,加权平均报价为10.1676元/份。较高的报价中位数和加权平均数,体现了机构投资者对项目收益和稳定性的认可。

从结果来看,公众投资者认购金额达292.54亿元,与公众初始发售规模1.85亿元相比,认购倍数达158倍。据此测算,中航京能光伏REIT配售比例或仅为0.6324%,这意味着,如果认购1万元该基金,最终仅能买到63.24元。

事实上,自2021年6月国家发展改革委下发《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(发改投资〔2021〕958号)以来,能源基础设施正式列为试点行业之一,将风电、光伏发电、水力发电、天然气发电、生物质发电、核电等清洁能源项目纳入试点范围。

根据新华社报道,随着全球气候问题日益严峻,绿色能源的发展已成为世界各国的共同目标。绿色能源项目的建设需要大量资金投入,而传统的项目融资方式缺乏成熟的资本金退出机制、长期大量占用电力企业资本金额度,也成为制约其发展的重要因素之一。新能源REITs的出现为能源行业的绿色转型提供了全新的投融资模式。

中航基金表示,首批新能源公募REITs的落地,对清洁能源发电等重资产行业如何有效地融通资金并降低负债有积极示范效应。新能源项目在公募REITs领域的首次亮相,标志着我国在新能源领域重资产行业融资创新模式的成功探索,也向资本市场提供了支持实体经济的绿色金融投资新渠道。

“新能源发电行业是重资产行业,也是典型的资本密集型行业,反映到财务上的基本特征是资产负债率高,初始投资金额大,投资回收期较长等。随着投资布局的深入,清洁能源发电企业的资产负债率急剧飙升,依靠银行贷款、融资租赁等传统融资渠道存在一定局限性;而公募REITs可为新能源发电资产的投融资提供新的渠道和模式,在助力盘活存量新能源资产、优化新能源发电企业负债结构(将负债率控制在合理水平)的同时,推动新能源基础设施行业快速发展。”一位能源企业相关负责人表示。

切换行业

切换行业

正在加载...

正在加载...